缠论第35课:给基础差的同学补补课

前面的课程,最基础的东西无非两个方面:(1)中枢;(2)走势类型及其连接。这两方面是相互依存的。如果没有走势类型,中枢无法定义;而没有中枢,走势也无法分出类型。

如果理论就此打住,那么一个循环定义就不可避免。要解决该循环,级别的概念是不可缺少的。有了级别,一个严格的递归式定义才可以展开。

所谓最低级别,就如同量子力学的量子概念。物理世界不是想当然地可以被无限细分的,市场交易同样如此。

在最严格的定义中,每笔交易是最低级别的,连续3笔相同价位的交易,就构成最低级别的中枢。有一个最低级别中枢的走势,就是最低级别的盘整走势类型;有两个最低级别中枢的走势,就是最低级别的趋势;如果第二个中枢比第一个高,就是上涨趋势,反之就是下跌趋势。

一般来说,假设依次存在着n(n>2)个中枢,只要依次保持着第n个中枢比第n-1个高的状态,就是上涨走势类型的延续;依次保持着第n个中枢比n-1个低的状态,就是下跌走势类型的延续。

显然,根据上面的定义,在最低级别的上涨里,只要也只有出现依次第n个中枢不再高于(即等于或低于)第n-1个中枢的状态,才可以说这个最低级别的上涨结束。最低级别下跌的情况与此相反。

上面就用最低级别的中枢,把走势在最低级别上进行了完全的分类。3个连续的最低级别走势类型之间如果发生重叠关系,也就是说3个连续最低级别走势类型所分别经过的价格区间有交集,那么就形成了高一级别的缠中说禅中枢。

有了该中枢定义,依照在最低级别上的分类方法,同样在高级别上可以把走势进行完全的分类。这个过程可以逐级上推,然后就可以严格定义各级别的中枢与走势类型,并且不涉及任何循环定义的问题。

如果严格按照定义操作,必须从最低级别开始逐步确认其级别,这样做太麻烦,在操作上也没有多大意义,所以才有了后面的1分钟、5分钟、15分钟、30分钟、60分钟和日、周、月、季、年的级别分类。在这种分类的前提下,可以不太严格地说,3个连续1分钟走势类型的重叠,构成5分钟的中枢;3个连续5分钟走势类型的重叠,构成15分钟或30分钟的中枢。在实际操作中,这种不大严格的说法不会产生任何原则性的问题,而且很方便,所以就采用了这种说法。对此必须再次明确。

以上这些内容,前面都反复提到过。但很多人好像还是糊涂,不妨最后再说一次。

显然,站在任意一个固定级别里,走势类型都是可以被严格划分的。例如,一个5分钟的走势类型,显然不可能包含30分钟的中枢。因为按照定义,一个单独的5分钟走势类型无论如何延续,也不可能出现一个30分钟的中枢。要形成一个30分钟的中枢,显然只能是3个以上5分钟走势类型的连接才可能。

走势类型与走势类型的连接,这两个概念不可能有任何含糊的地方。5分钟走势类型,必须包含也最多包含5分钟级别中枢。至于是1个还是5个,都不影响5分钟走势类型的性质,只不过可以被分类成5分钟级别的盘整类型还是趋势类型而已。

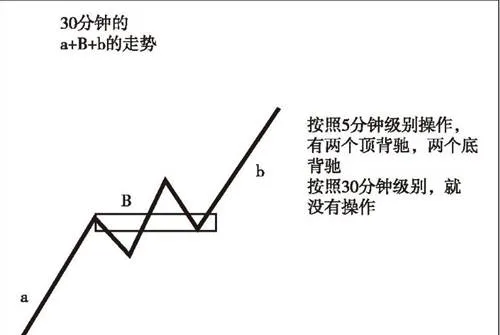

上图是30分钟的a+B+b走势

显然,一个高级别的走势类型,必然是由几个低级别的走势类型连接而成,但不一定都是次级别的走势类型。例如,a+B+b,B是30分钟中枢,由3个5分钟走势类型构成,a、b是1分钟走势类型,那么a+B+b这个30分钟走势类型就能分解成2个1分钟走势类型和3个5分钟走势类型的连接。但我们还可以通过拆散重分,使得一个高级别的走势类型,必然是由几个次级别的走势类型连接而成。

由于中枢里至少有3段次级别走势类型,所以就有了缠中说禅走势分解定理二:任何级别的任何走势类型,都至少由3段以上次级别走势类型构成。

例如,还是上面a+B+b的例子,估计很多人怎么都看不出为什么这个分解定理一定成立。其实不妨假设B中有3段5分钟走势类型,分别表示为B1. B2、B3,那么a+B+b=a+B1+B2+B3+b=(a+B1)+B2+(B3+b),显然(a+B1)、B2、(B3+b)都是5分钟走势类型,这就是该分解定理所说的东西。用抽象的话说,就是走势类型的连接这种运算是符合结合律的。但走势类型的连接运算不符合交换率,这就是该运算的特别之处。

只要明白了走势类型连接运算的结合性,那么就不难明白缠中说禅走势分解定理一:任何级别的任何走势,都可以分解成同级别的盘整、下跌与上涨三种走势类型的连接。

走势是客观的,而用什么级别去分析走势却是主观的。根据缠中说禅走势分解定理一,任何级别的任何走势,都可以分解成同级别盘整、下跌与上涨三种走势类型的连接。那么就意味着,按某种级别去操作,就等于永远只处理三种同一级别的走势类型及其连接。

还是上面a+B+b的例子,站在5分钟级别的角度,这里有3个走势类型的连接;站在30分钟级别的角度,就只有一个走势类型。

前面反复强调首先要确定自己操作的级别,就是要确定自己究竟是按什么级别来分析、操作的。例如,5分钟级别上-下-上三段,意味着在5分钟级别上有2个底背驰、2个顶背驰,按买点买、卖点卖的原则,就有2次完整的操作;而按30分钟级别看,这里就没有买卖点,所以无须操作。

从纯理论的角度说,操作级别越低,相应的效率越高。但实际操作级别是不可能随意低的,究竟按什么级别来分析、操作,和你的资金量大小等具体条件相关。

例如在T+1的情况下,按照1分钟以下级别去操作,就面临着不能顺利兑现的风险。系统的操作,要把所有可能的情况都考虑在内,因此完全按1分钟以下的级别去操作是不可能的,除非是T+0。

此外,操作级别越小,平均的买卖点间波幅也越小。那些太小的级别,不足以让交易成本、交易误差等相对于买卖点的波幅足够小。这样的操作,从长期的角度看,是没有意义的。

所谓交易误差,可以包括很多,例如你看见买点,到你实际操作完成,必然有一个时间差,因此也就有了价位上的差别。这种差别对于大级别操作来说无所谓,但对特别小的级别来说,就需要特别精确,从长期来说,这是不可能达到的。

因此要根据各种情况,相应地定好自己的操作级别,这样就可以按照相应的级别来分析、操作。也就是说,一旦该级别出现买卖点,你就必须进入或者退出。也就是说,在你的操作级别上,你是不参与任何盘整或下跌走势类型的。

有人曾问本ID,为什么2001年后4年都不看股票?很简单,就因为在本ID的操作级别上出现了卖点,所以就全部退出了,等有了相应的买点再考虑介入。

制定了相应的级别,是否按照次级别以下进行部分操作,那是操作风格的问题。实际上是应该安排这种操作的,特别是当进入一个你的操作级别的次级别盘整或下跌,这是你可以忍受的最大级别非上涨走势,当然要操作一下,以降低自己的成本。

如果你的操作级别很大,那么其次级别的次级别,也可以用来进行部分的操作。这样整个操作就有了一定的立体性,从而能进行把成本降低这唯一能降低风险的活动。只有当成本为0时,才算真正脱离风险。

根据缠中说禅走势分解定理,很容易就能证明缠中说禅买卖点级别定理:大级别的买卖点,必然是次级别以下某一级别的买卖点。

还用上面的例子来说明:a+B+b=a+B1+B2+B3+b=(a+B1)+B2+(B3+b),最后的(B3+b)形成30分钟的买卖点,那么自然其极限点在b上。对b进行分解,如果该极限点不是b的买卖点,那么就意味着b还没有完成,还要延伸下去。那么这极限点自然也不会是(B3+b)的极限点,这就矛盾了。

但是大级别的买卖点不一定就是次级别的买卖点。在这个例子里,b可以是1分钟级别的走势类型,就不是30分钟级别的次级别了。所以只能说是次级别以下某一级别的买卖点。这也是有时候一个1分钟级别的顶背驰,就会引发大级别下跌的原因。在最规范的走势中,该大级别的买卖点刚好是下面所有级别的买卖点。

缠论点睛

1.走势类型由中枢确定,而中枢又由次级别走势类型确定。为了避免循环定义,必须设定最低级别。最低级别上的走势类型,是由分型、笔、线段来确定的。操作上,投资者应该按照自己的资金状况、技术水平、反应速度等,来设定自己的最低级别以及操作级别。

2.一个高级别的走势类型,必然是由几个低级别的走势类型连接而成的,但不一定都是次级别的走势类型。因此可以说。大级别的买卖点必然是次级别以下某一级别的买卖点。

3.理论上说,级别越低,资金利用率越高。但由于国内A股实行T+1的交易制度,级别越小,越容易被堵到交易通道中无法兑现。加上小级别的波幅小,以及交易误差的存在,会使你按照小级别操作的差价无法抵消交易成本。而且操作越频繁,出错的概率越高。因此太小的级别是无意义的。

4.对于较大级别的操作,比如周线级别,安排日线甚至是30分钟的短差是必要的,否则如何能把成本降低到0!

投资微言

机会不是天天有,过度投机,只会事倍功半。