【基本判斷原則】

1. 一般而言, D線由下轉上爲買入信號,由上轉下爲賣出信號。

2. KD都在0~100的區間內波動,50爲多空均衡線。如果處在多方市場,50是回檔的支持線; 如果處在空方市場,50是反彈的壓力線。

3. K線在低位上穿D線爲買入信號,K線在高位下穿D線爲賣出信號。

4. K線進入90以上爲超買區,10以下爲超賣區;D線進入80以上爲超買區,20以下爲超賣區。宜注意把握買賣時機。

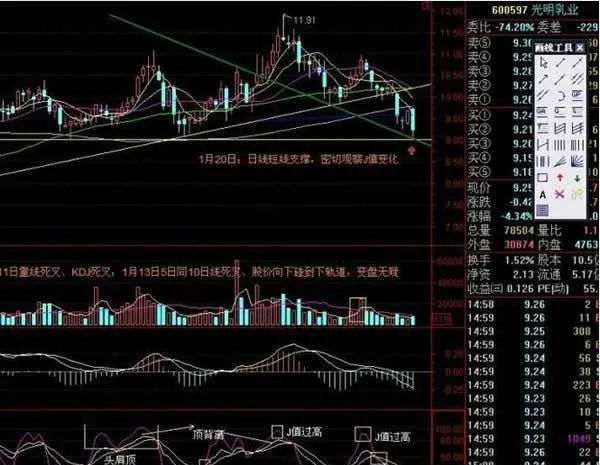

5. 高檔區D線的M形走向是常見的頂部形態,第二頭部出現時及K線二次下穿D線時是賣出信號。低檔區D線的W形走向是常見的底部形態,第二底部出現時及K線二次上穿D線時是買入信號,若與價格走向發生背離,分別稱爲"頂背離"和"底背離",買賣信號可信度極高。

6. J 值可以大於100或小於0。J 指標值爲依據KD買賣信號是否可以採取行動提供可信判斷。通常,當 J值大於100或小於10 時被視爲採取買賣行動的時機。

7. KDJ本質上是一個隨機性的波動指標,故計算式中的N 值通常取值較小,以5至14爲宜,可以根據市場或商品的特點選用。不過, 將KDJ應用於周線圖或月線圖上, 也可以作爲中長期預測的工具。

使用技巧

◆ 四線合一選股法

1. 先將所有的KDJ月線指標進入超賣區個股選出來,加以歸類;

2. 再從中選出KDJ周線指標中J值已經上穿0線,並且周線指標K、D兩值出現低位金叉的個股;

3. 對於KDJ日線指標也幾乎同時發出買入信號的個股,投資者可以選擇其中量能持續放大的積極買入;

4. 實施具體買入操作時,可以選擇15分鐘的分時隨機指標進入超賣區的時候,在盤中較低的位置介入。

值得注意的是,爲了提高選股的有效範圍,投資者對於月線指標的標準可以適當放寬,只要達到超賣就可以了,不必一定要發出買入信號。但對短線指標的要求必須嚴格。

◆ 捕捉"底部起漲點"

用KDJ捕捉"下跌三浪底部起漲點"。首先是設定技術指標參數,將周線移動平均線參數設定爲5、13、21,將KDJ設定爲5,將月線移動平均線參數設定爲3、6、12,將月線KDJ參數設定爲6。研究KDJ用的是周K線和月K線,而不是日K線,這樣效果更好一些。

如果一隻股票在連續下跌過程中符合了以下條件,那就說明該股的跌勢已盡,隨之而來的是一波非常理想的上漲行情,這些條件是:

一、股價的下跌完成了"下跌--反彈--下跌"的三浪過程,並且在第三浪下跌時創出了新低;

二、股價在第三浪下跌過程中,隨着股價的不斷下跌,成交量逐步萎縮,並保持在一定水平;

三、5. 13、21周移動平均線呈空頭排列,或3、6、12月移動平均線呈空頭排列;

四、在以上基礎上,KDJ發生黃金交叉,並且交叉時收的是周陽線(或月陽線)。

在決定究竟是用周線還是用月線選股時,其依據是看哪種K線的浪形比較清楚,如果周K線的浪形比較清楚,那就用周線,否則就用月線。另外在數浪時,不必過分拘泥於波浪理論的束縛,只要周線或月線的下跌軌跡基本符合三浪形態就可以了,沒必要過多計較其間的小波動,以至於"因小而失大"。

◆ 九周KDJ指標的臨界鈍化

J值的反映最爲靈敏,K值次之,D值最穩定。

在指標分析中常用的方法在分析KDJ指標中都會用到的,包括:

1. 看KDJ指標的絕對數值;

2. 看KDJ曲線的形態;

3. 看KDJ指標的背離形態;

4. 看K值與D值的交叉信號。

在所有的鈍化現象當中,有一種情況稱爲臨界鈍化。所謂臨界鈍化指的是最明顯、最兇狠、最直接、最不要臉的鈍化方式,是指從最高位置100(或最低位置0)直接不回頭的直線到達最低位置0(或最高位置100)。記住一條直接到達的原則,如果中途有停留就不算。

當將KDJ的時間參數設到一個特定的值,一般是九周,即日K線圖上的45天KDJ指標,去研究臨界鈍化狀態時,會得到一些有價值的結果:這種45天KDJ的臨界鈍化狀態出現之後,後市往往有較大的後續行情,是股價趨勢將發生反轉的前奏,往往真正的主推動浪還在後面。

由於這種方法用於判斷是否會有較大的行情出現,所以它也有確認的原則:

1. 首先要遵守直接到達,即J值直接從底部鈍化狀態運行至頂部鈍化狀態,中間不做停留;

2. 由於是判斷新一輪的行情出現,所以在此之前股價趨勢應該是明顯偏弱的,調整幅度較大,股價處於相對底部,調整時間比較充分,一般在半年左右;

3. J值到達頂部鈍化位置後,一般都會向下回調,但回調的最低點不應低於40左右的範圍。如果J值又直接從頂部鈍化回到底部位置,則上攻趨勢不能確認。掌握上述三個確認條件,就可以運用45天J值的臨界鈍化現象指導操作。在鈍化頂部不可能是最好的介入機會,一般可以選擇在J值從鈍化頂部開始回調後第一次再度上升時介入。