第一次嚴峻的考驗

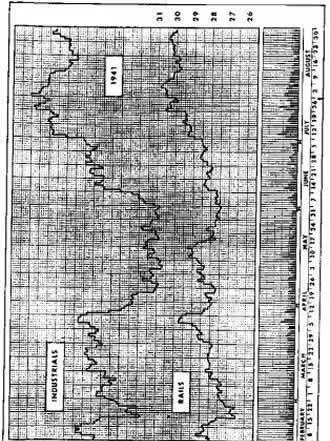

隨後的幾個月值得我們特別加以注意,因爲這一階段中道氏理論得到真正的檢驗,圖1顯示了1947年2月1日至8月31日七個月間每日市場交易量以及兩指數的波動幅度和收市價位,在我們詳細研究之前,先回顧一下2月14日的市場行情。1940年5至6月一輪熊市低點已顯示出來。之後,一個大幅度中期回彈出現,工業指數升26.28點,鐵路指數升8.15點。三個月內又分別下跌20.46點和3.75點。這一輪下跌是由三個很明顯的小波浪組成的,從前一輪趨勢的時間和價格變化幅度來看——鐵路指數46%,工業指數近78%——現在價格正在回升。道氏理論家對此保持警覺,如果兩指數都持續上升直到高於其去年11月高點收市價(138.12和30.29),那麼就會造成一種印象,新一輪基本牛市已開始,1940年5月由市場撤出的資金會馬上再次投入。我們也有必要回顧一下作爲一輪熊市尾聲的1940年5至6月低點和作爲一輪新牛市開始的11月的上漲行情,以及作爲其第一個次級回調的2月份下跌。但留意一下我們前一章提到的第十二條原則,我們就應該假定這仍是一輪熊市,直到相反的信號確定無疑地出現時爲止。

回顧圖1,我們來看一下實際情況是怎樣的。工業指數回彈持續了六個星期,4月3日達至124.65。鐵路指數在同一天漲至29.75,上漲百分比幅度達到工業指數漲幅的兩倍。但兩指數都低於其11月高點。然後工業指數滑落,兩週之內就跌破其2月低點,接着跌至5月1日收市價115.30。工業指數此時仍處於中等下跌階段,但鐵路指數與此同時卻有不同表現。由4月3日高點跌落兩週後仍保持27.72,隨後迅速回彈後,又再一次跌至5月31日的27.43。這一現象變得耐人尋味。兩個指數之間產生背離,無法相互驗證;鐵路指數在兩次轉機之後仍與工業指數背道而馳。

圖1

圖1,1941年2月1日至8月31日道·瓊斯工業指數和鐵路指數的收市價以及每日市場總交易量情況。垂直線表示每日收市價位到另一價位之間的變化。