指標的形態

股票市場受某些固定市場情緒影響會形成某些固定的波動模式,這些模式我們可以總結成爲特定的價格形態。這些價格形態在K線圖表中比較常見。指標形態往往不如價格形態常見,但如果指標形態與價格形態能相互驗證,那麼指標形態則更有意義,而且指標形態更容易識別。指標的形態用在大週期上的效果比短週期更可靠,比如周線形態會比日線形態更可靠。常用的指標形態可以分爲頂部形態和底部形態兩大類。

常見的有頭肩頂(底)形態、雙重頂(底)形態、三重頂(底)形態等。

如果頂部形態發生在超買區,則有極大的可能發生頂部反轉;如果底部形態發生在超賣區,則有極大的可能發生底部反轉。投資者需要對這些反轉形態多加註意。

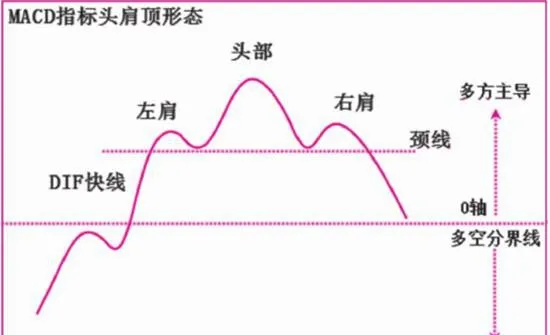

頭肩頂

上圖所示是頭肩頂形態,MACD快線指標線DIF在多空分界線之上逐步爬升,之後回落,形成第一個波峯,這便是左肩,左肩通常是波浪理論中的1浪;左肩之後,指標以更陡的角度向上運行,這是價格快速拉昇的表現,指標超過前一個波峯,在形成高點後,回落形成第二個波峯,這便是通常所說的頭部,頭部往往是最強烈的上漲浪,多爲波浪理論中的大3浪,這時的成交量應該比左肩要放大;

當頭部回落到與左肩相似的高度,DIF指標獲得支撐再次上行,但不會超過前一個波峯又回落,形成第三個波峯,也就是右肩,右肩的成交量會有所萎縮,是上漲量不足的表現,右肩多是第5浪,股價可能創新高,也可能不創新高,這裏是多頭最強勁的拉昇,也是多頭力量衰竭的開始。

穿過左肩和頭部回落低點的直線被稱爲頸線,對指標線具有支撐作用,指標線向下跌破頸線是頭部反轉的標誌。當指標線完全進入0軸以下,正式宣佈多頭市場的結束,空頭市場的開始。

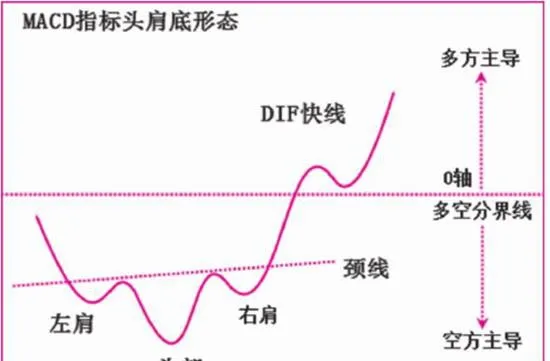

頭肩底

上圖所示是頭肩底形態

,MACD快線指標線DIF在多空分界線之下向下運行,之後回抽,形成第一個波谷,這便是左肩;之後指標繼續下行,並且低過前一個波谷,在形成低點後,反彈形成第二個波谷,這便是通常所說的頭部,頭部往往是最強烈的下跌浪,多爲波浪理論中的C浪;從頭部反彈到與左肩相似的高度,DIF指標受到阻力再次下行,但不會超過前一個波谷再次反彈,形成第三個波谷,也就是右肩,右肩會明顯地縮量,多是下跌延長浪或是上升浪的2浪調整,股價可能創新低,也可能不創新低,這裏是空頭力量衰竭的開始。穿過左肩和頭部回抽高點的直線爲頸線,對指標線具有壓力作用,指標線向上突破頸線是底部反轉的標誌,這時要伴隨成交量的放大,否則可能爲假突破。當指標線完全進入0軸之上,正式宣佈空頭市場的結束,多頭市場的開始。

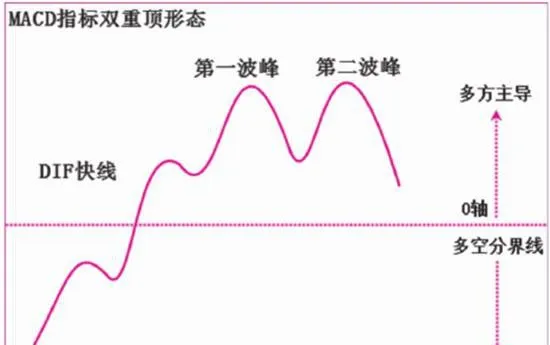

雙重頂

還有一種常見的頂部形態是雙重頂,在指標形態中,雙重頂比頭肩頂更爲常見。顧名思義,雙重頂指有兩個波峯的指標模式,如下圖所示。

雙重頂發生在振盪指標的超買區纔有效。對於MACD指標來說,可以把指標值的歷史高位看作是其超買區。雙重頂是由兩波強勁的上漲創出新高形成的。第一個波峯通常爲強勁的第3上漲推動浪,需要有放大成交量的配合。第二個波峯與第一個波峯指標值相差無幾,形成雙重頂形態,但形成第二個指標波峯時,價格會創新高,這是強烈的第5上漲推動浪,也是一波上漲行情的最後一浪。當形成第二個峯值,指標拐頭向下,有形成雙重頂的趨勢時,穩健的投資者可以先獲利了結部分籌碼,事實證明,在這位置“逃頂”有極大成功率。

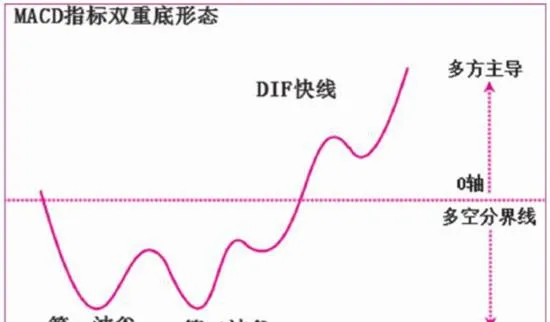

雙重底

另一種常見的底部形態是雙重底,雙重底比頭肩底更爲常見。雙重底是指有兩個波谷的指標模式,如圖下圖所示。

雙重底發生在振盪指標的超賣區纔有效,對於MACD指標可以把指標值的歷史低位看作是其超賣區。雙重底是由下跌趨勢中最後兩波強烈的殺跌造成的。第一個波谷通常爲A浪或C浪下跌。第二個波谷與第一個波谷指標值相差無幾,形成雙重底形態,但形成第二個指標波谷時,價格會創新低或幾乎與前低持平,這裏通常是C浪下跌或下跌的延長浪,是空頭力量衰竭的表現。當形成第二個波谷之後,指標拐頭向上,有形成雙重底的趨勢時,積極的投資者可以先試探性介入,事實證明,在這位置“抄底”有極大成功率。