指標概覽

隨機指標簡稱KDJ,是一種超買超賣型技術指標。

KDJ指標

如上圖所示,KDJ指標中包括三條曲線分別是指標線K、指標線D和指標線J。這三條曲線中波動最頗繁的是指標線J。指標線K次之。指標線D的波動最爲緩慢。

投資者在應用KDJ指標時需要注意以下兩點:

(1)KDJ指標是一個短線技術指標,適合分析較短週期內股價的走勢。如果要分析較長週期的股價走勢時,投資者可以使用周線級別的KDJ指標。

(2) KDJ指標適合在震盪行情中給出買賣信號。一旦股價進入單邊上漲或者單邊下跌的行情,KDJ指標就會鈍化。鈍化後的KDJ指標無法再發出有效的買賣信號。

買點1:指標線D跌破20—跌破後買入

圖例1 開創國際日K線

如圖例1所示,2010年6月30日,開創國際(600097) KDJ指標中的指標線D進入超賣狀態。這是看漲買入信號。這個形態表示空方力量已經強盛到極致,面臨後續力全不足的風險。股價繼續下跌的空間已經很小。一旦多方力量復甦,股價有望被持續拉昇。看到這個形態,投資者可以買入股票,建立部分倉位。

7月12日,指標線D突破20線後繼續上派。此時行情已經脫離超賣狀態,上漲趁勢確立。投資者可以加倉買入股票。

(1)如果指標線D跌破20的同時成交量逐漸萎縮,而一段時間後指標線D突破20的同時成交量再次放大,則該形態的看漲信號會更加強烈。

(2)爲了提高行情判斷的準確率,投資者可以將不同級別K線圖中的KDJ指標結合起來使用。例如,日線級別中指標線D進入超賣區間的同時,周線級別中的指標線D也進入了超賣區間,則該形態的看漲信號就更加可靠。

(3)不同股票的超賣區間可能會不同,分析股價波動較小的大盤股票時,投資者可以將超賣區間範圍擴大到0-25。分析股價波動幅度較大的小盤股票時,投資者可以將超賣區間範圍縮小到0-15。具體到某隻股架的操作上,投資者可以根據這隻股票的歷史行情確定其超賣區間範圍。

買點2:指標線K和指標線D低位金叉—金叉日買入

圖例2 美盈森日K線

如圖例2所示,2010年2月4日,美盈森(002303)KDJ指標中的指標線K和指標戲D在20以下形成黃金交叉形態。這個形態表示空方力量強盛到極致後多方開始反攻。金叉過後股價將被多方持續拉昇。看到這樣的形態後,投資者應該積極買入股票。

(1)如果指標線K在低位金叉指標線D的同時成交量迅速放大,則該形態的看漲信號就更加強烈。

(2) KDJ金叉出現的位置越低,該指標的看漲信號就越強烈。20下方超賣區城的金叉看漲信號最強。如果金叉出現在50上方,不能作爲有效的看漲買入信號。

(3)根據KDJ指標的計算原理,K, D兩條指標線金叉同時,指標線J也會與這兩根指標線同時交叉。

買點3:指標線D與股價底背離—股價回升時買入

圖例3 寧波聯合日K線

如圖例3所示,2010年4月至7月,寧波聯合(600051) KDJ指標中的指標線D和股價形成底部背離形態。這個形態意味着空方力量減弱。雖然股價仍然在下跌途中,但空方殺跌的動能開始逐漸變弱。等到多方積攢一定力量後,股價有觸底反彈的趁勢。

7月6日,股價和指標線D再次背離後,K線圖上出現了曙光初現組合。此時投資者可以試探性地買入股票。先建立部分倉位。

7月19日,股價再次下跌沒有創新低就反彈。這是對背離信號的驗證。此時投資者可以加倉買入。

(1)在股價展蕩下跌過程中,如果下跌時縮量,而反彈時放量,則該形態的看漲信號會更加可靠。反之,則投資者應該盡最謹慎操作。

(2)股價完成最後一個底後,往往要放量上漲纔是對看漲信號的最後確認。此時的成交量最好能超過之前下跌過程中歷次反彈的最大成交量。

(3)底背離開始時指標線D的位置越低,該形態的看跌信號就越可靠。

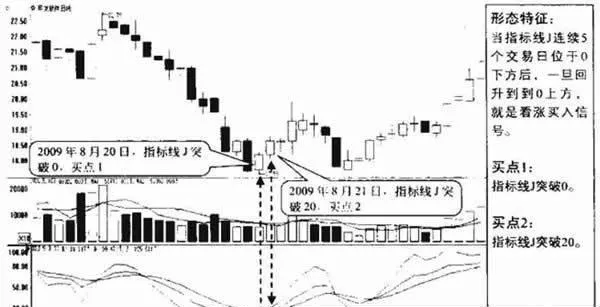

買點4:指標線J從0下方反彈—超越0值時買入

圖例4 用友軟件日K線

如圖例4所示,2009年8月20日,用友軟件(600588)的指標線J在0下方持續5個交易日後回升到0上方。這個形態表示空方力量消耗嚴重。多方力量復甦。此時投資者可以試探性地買入股票。

8月21日,指標戲J突破20,同時K, D兩條指標線也在低位死叉。這是對之前買入信號的確認。此時投資者可以加倉買入股票。

(1)如果指標線J突破0後並沒有繼續上漲,而是在底部持續整理,則是空方力量依舊強勢的信號。此時投資者應該將已買入的股票賣出止損。

(2)指標線J在0下方持續時間越長,該形態的看漲信號就越強烈。

(3)如果在指標線J上漲的同時K, D兩條指標線能在低位金叉,則該形態的看漲信號會更加強烈。