指標相對K線和成交量來說更具有隨意性,K線和成交量不能人爲修改,但你可以按你的需求對指標進行調整。MACD指標默認的參數設置是MACD(12、26、9),12是SHORT值,代表短期均線,26是LONG值,代表長期均線,9是M值,是代表DEA9個交易日內DIFF的平均數。這些參數的大小直接影響着MACD指標的變化。

靈敏MACD

如圖2-5所示。

圖中有兩個MACD指標,上面的MACD指標是我們調整參數後變異的MACD。我們把各項參數的數值都調小,由原來的(12,26,9)變爲(5,13,5)之後,我們比較變化前後的MACD指標會發現,變異後的MACD多了很多金叉與死叉的轉折點,這也說明MACD指標變得更加靈敏,更加接近股價的變化了。但同時金叉與死叉的買賣信號中騙線的假信號也開始多了起來。

圖2-5 靈敏MACD

穩健MACD

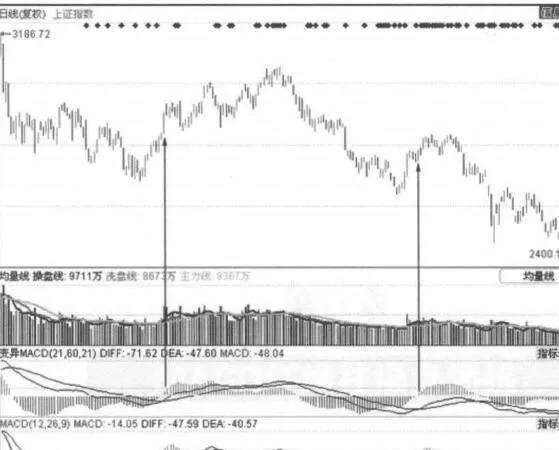

如圖2-6所示。

這張圖中我們將MACD指標的參數放大了一倍,由原來的(12,26,9 )變爲(21,60,21)之後,我們再比較變化前後的MACD指標會發現變異後的MACD指標少了很多金叉死叉的轉折點,曲線變得平滑了,而變異後的MACD提示的買賣信號比原來的準確度要高得多。沒有那些騙線的假信號。但同時也出現了另一個問題,就是指標變得更加滯後了。當MACD金叉時股價已經大幅上漲了,而當MACD死又時股價已經開始下跌。

圖2-6 穩健MACD

這就是指標最大的缺陷,指標敏感時能提示更合適的買賣點,但買賣點的準確度卻降低了;相反,當準確度提高後,指標又變得滯後不敏感了,提示的買賣點又不合適。所以說沒有十全十關的指標,各有各的優缺點。在實際應用中我們可以通過縮小或放大參數數值來變化指標。使其適合我們的操盤思路。如果你是超短線投機者,可將參數調小,讓買賣信號的提示更加提前,同時獲得更多的買賣機會;如果你是追求穩健的投資者,可將參數調大,讓買賣信號的提示更加穩定,降低操作風險。

在此需要說明的是本書中個股的案例解析,其MACD指標我們都用的是MACD(13,21,8)這個參數。這是種斐波那契數列調整的,在實際驗證中筆者發現該組合對個股的提示更加準確,在準確度和滯後性方面更適中。