均线背离是指股价或指数暴涨暴跌之后,股价或指数与均线之间,以及较短周期的均线与较长周期的均线之间发生交叉,并且交叉前后二者运行的方向相反。均线背离是均线收敛和均线普通交义中的一部分,和均线扭转部分竞合。一般情况下,均线背离特指股价或指数暴涨暴跌之后发生的交叉,是一种矫枉过正的现象。

股价或指数暴涨、暴跌之后,离均线也就是平均成本过远,造成短期持股者的账面盈利或亏损过大,于是均线就对股价或指数产生一种牵引或吸引作用,将股价或指数大力拉向均线。但股价或指数向均线移动时,没能在均线处止住,而是继续前行穿越均线,由此形成均线背离。

均线背离经常和均线扭转相伴发生,通常是趋势进入关键位置和周期时的表现。背离式的普通交叉,则在任何行情下都经常发生。

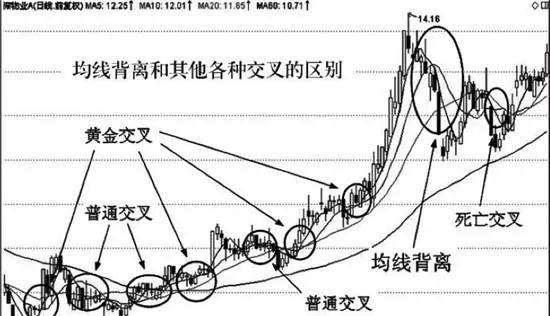

如上图所示,深物业(000011)。在行情运行过程中,均线和K线、均线和均线之间出现很多了交叉,德一种交叉所蕴含的技术意义都是不同的,交易者可以仔细体会。

图中第一处黄金交义是短期均线形成的黄金交叉,虽然是买入信号,但是60日均线方向向下且在上方压制,此时进场风险依然很大。图中的死亡交叉也是短期均线形成的死亡交叉,虽然是卖出信号,但是60日均线方向向上且在下方支撑,如果此时清仓离场,则有可能踏空一段行情。交易者可以减一部分仓位,如果前期己经减仓,此时则继续持仓不动。

图中均线背离的椭圆形内,连续形成四处均线背离。先是股价和5日均线交叉形成均线背离,接着是5日均线分别和10日均线、20日均线交叉形成背离,最后是10日均线和20日均线交叉形成背离。

很显然,均线背离的过程就是均线收敛的过程。均线收敛可以出现在任何行情中,还可以通过横向整理甚至略微上行或下行的方式完成修复,所以均线背离只是均线收敛的一部分。

图中标示的四处均线背离,完美地展现了均线扭转的过程。但是均线背离只出现在暴涨暴跌之后,而均线扭转可以出现在任何持续的上升或下降趋势中。均线背离并不一定逆转中长期趋势,而均线扭转一般特指长期趋势转向,至少也要扭转一轮中期趋势。从这里也可以看出,均线背离和均线扭转存在着部分竞合情形。

均线背离的结果就是均线修复。均线背离只发生在暴涨暴跌之后,且股价或指数与均线,以及均线和均线之间必须要背离式交叉,所以均线背离只是均线主动修复的一部分。

均线背离的技术特征如下。

(1)出现在暴涨、暴跌之后,股价或指数快速回调或反弹时。

(2)均线背离可以是股价或指数与均线之间的背离,也可以是均线与均线之间的背离。

(3)股价或指数、均线以及均线相互之间发生交叉且运行方向相反。

也可以将均线背离归纳为以下三点。

(1)只出现在暴涨和暴跌行情之后。

(2)当前股价或指数的走势与均线交叉且运行方向相反。

(3)较短周期均线和较长周期均线交叉且运行方向相反。

当股价或指数快速下跌之后,反弹向上越过均线。此时均线的方向依然向下,股价或指数就与所穿越的均线反向交叉,形成均线背离,又称为均线空头背离。

当股价或指数快速上涨之后,回调向下跌穿均线。此时均线的方向依然向上,股价或指数就与所穿越的均线反向交叉,形成均线背离,又称为均线多头背离。

均线背离的技术含义有以下几点。

(1)均线空头背离(底部均线背离)是短线交易的进场点。

股价或指数下跌的速度越快,反弹就越迅速;下跌的势头越猛,下跌的角度越陡,回升的角度就越大,回升幅度也越高。均线背离基本上发生在暴跌暴涨之后,因此底部的均线背离是短线交易的进场点。

进场的底部可以是股价或指数中期下跌形成的底部,也可以是经过长期下跌的底部,一般不能是短期下跌之后形成的底部。因为短期下跌的底部很有可能只是中期反弹的一部分,后市是否还会向上弹升不得而知。即使会向上反弹,也往往是昙花一现,稍有迟疑就会被套。

即使是中长期下跌后形成的底部,进场之后也不宜久留,因为是否会出现均线扭转不得而知。

所以均线背离的入场原则是快进快出。

需要特别提醒的是:均线空头背离大多都不是趋势交易的进场点,仅仅作为短线抢反弹的入场点。空头二字也在提醒进场的交易者,所谓的底部大多不过是一个反弹底而己。

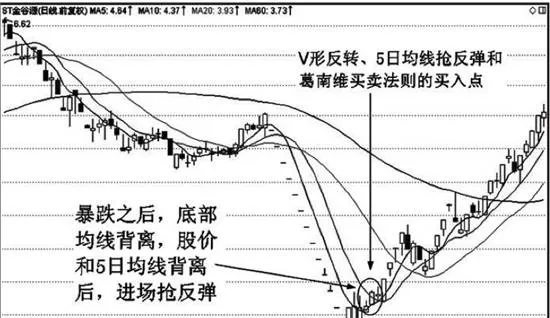

如上图所示,ST金谷源(000408)。

经过暴跌之后,股价向上弹升,和5日均线形成均线空头背离,交易者可以短线入场抢反弹。该股均线背离的过程,就是均线扭转的过程。在该股中,均线背离和均线扭转二者的进场位置和标准相同。

该股同时还是V形反转,交易者也可以按照V形反转的进场点进场。该股沿着5日均线下跌,因此交易者也可按照5日均线抢反弹的进场标准买入。

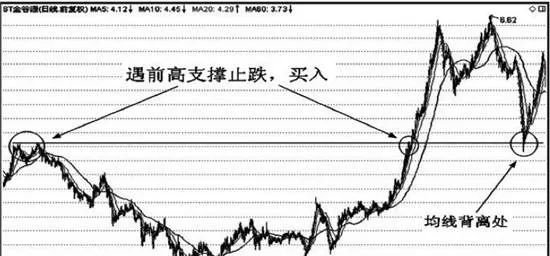

上图是图二的日线缩小图,图上均线背离处就是上图中的均线背离位置,

从本图上可以清晰观察到,均线背离位置恰好处在两前高区域(由于图形缩得太小,右边的前高不是很明显)。(2)均线多头背离(顶部均线背离)是短线交易的清仓点,是中长线交易的减仓点。

和均线空头背离一样,在顶部被确认之前,谁也无法准确地预测顶部,所以均线多头背离只是中长期交易的减仓点。

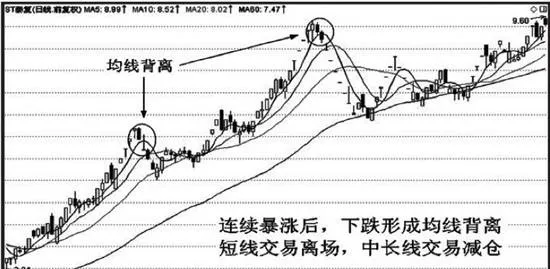

如上图所示,ST泰复(000409)。股价连续上涨,远离中长期均线。

在均线牵引作用下,股价回调,两次走出均线背离形态。在股价和5日均线形成均线多头背离时,短线交易离场,中长线交易减仓。该股第二个均线背离之处,是倒置V形反转的技术图形。交易者可以参照倒置V形反转的标准离

特别提示:

(1)均线背离之后,并不必然出现均线扭转,也即并不必然出现趋势反转。

判断背离之后股价或指数的走势,主要看中长期均线的方向和支撑(或压力)力度。中长期均线继续沿原来的方向运行,且成功支撑住(或压制)股价或指数,后市就是均线服从,交易者可以继续顺势而为。中长期均线被向下跌破或向上突破且运行方向发生改变,后市就是均线扭转,交易者应当及时改变策略,把握进场或离场的时机。

(2)具有技术意义的均线背离一定是出现在暴涨暴跌之后。

非暴涨暴跌之后出现的均线背离仅仅是普通交叉,这种交叉随时随地都会发生,不能作为进出场的信号依据。