股价形态

股民进行波段操作的原则?卖出时机和技巧?

- 进行波段操作在股市上是很重要的,但是大多数的投资者都弄不明白应该怎么样进行波段操作,今天就从波段应该如何选股,以及投资者卖出的时机给大家详细的进行介绍一下! 波段操作的定义进行波段操作其实就是在股票的价格趋势逐渐产生变化的开始的阶段就寻找到了进行买卖的机会,也就是在股票的价格进行波动的阶段,在底部的时候开始买进,

三个炒股要点,炒股路上的指明灯!

- 在股市中,做股票投资既是一门学问,也是一门艺术。投资股票绝对不是就只是知道买卖点就那么简单的。 如何才能在股市中更好的长期生存下去,如何才能在股市中获得最大的利益,这些对于大部分的投资者们来说是非常向往的事情。但是要想做到这两点是比较困难的。股市中存在着很多的诱惑和陷阱,因而面临的风险也是很大的。

股票入门知识|股民在牛市进行主升浪投资,需要掌握哪些技巧?

- 其实对主升浪的了解,要是经常看本号的朋友们肯定不会感觉陌生。那在牛市当中进行投资主升浪都要注意什么呢?需要什么技巧、办法?下面的话,小编就详细的大家介绍一下在牛市当中主升浪的投资技巧还有控制风向的办法等等。

在股市中如何判断该止损还是继续捂股?

- 对于是否止损,市场中有两种观点。由于各自投资的出发点不同,对待问题的角度也是不同的,所以,得出的观点也截然不同。一种觉得止损是避免账户上的损失继续扩大,避免被深度套牢的利器。另一种观点则认为止损其实就是在割肉,是把自己的股票以相对比较低的价位把肉割给庄家的愚蠢行为。

股票入门知识|股民捕捉黑马股的最佳时机股票底部放量大涨

- 当股票市场的底部显现放量大涨的时候,投资者一定不可以慌张。因为超级牛股开启的特点就是进行放量突破。因此要是想捕捉到翻倍的黑马股,一定要在股票底部显现放量大涨的时候,大胆地实施追买!下面,小编会结合相关的实战案例给大家详细分析一下,在实战当中如何掌握这个时机。

利用K线高位避雷针形态,及时把握股票见顶卖出的信号!

- 散户跟庄不能只会买,更应该学会如何卖出!接下来小编结合实战案例来和大家讲解一个最佳卖出点,也就是高位避雷针形态,掌握高位避雷针形态,投资者们就能及时把握股票见顶的信号,从而避免悲剧的发生和损失的扩大,事不宜迟,感兴趣的朋友一起往下看吧!高位避雷针形态的实战案例如下图所示,在该股呈现出了非常多个长下影的K线上涨圆弧,

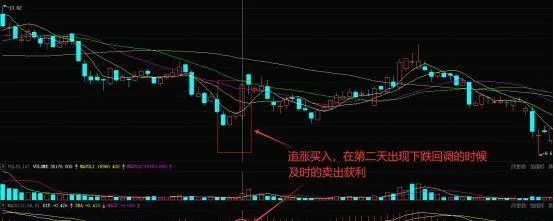

散户在股市上的追涨技巧低开拉涨停法

- 其实在股票在开盘的时候,股票的价格向下低开通常的话都预示着的是股票价格下跌的趋势。 但是在股市当中也有一大部分的股票在低开之后直接的就向上开始拉涨停了,所以低开也是给股票投资者带来了介入市场的机会,意思就是说其实这个也属于追涨技巧的灵活运用。

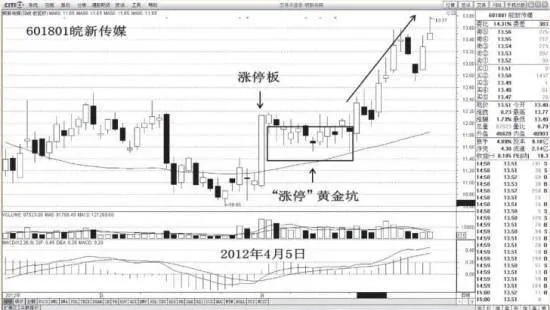

什么是“涨停”黄金坑?

- “引蛇出洞”用在实战中,很能体现后发制人的捕捉策略。什么意思呢?习惯于短线、波段的投资者知道,如果提前潜伏一只股票将会面临两种结果:一种是买进即涨;一种是买进不涨。前者有巧合的成分,后者更是股市中的常态。

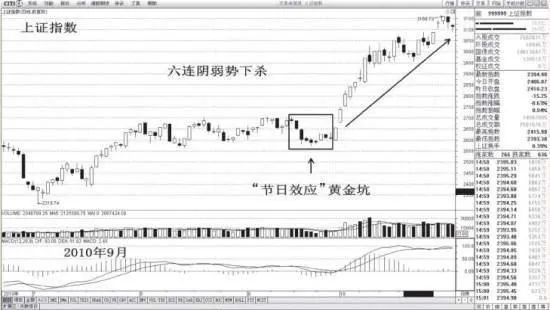

什么是“节日效应”黄金坑?

- 中国人具有节日情结,表现在股市中就是尤其钟爱开门红!细细数来,中国人的节日可真不少,元旦、春节、清明节、五一、中秋节、国庆节等长假与小长假。每次放假前及放假期间,各大媒体及主流分析文章都会竭尽所能,铺陈各种理由来描述节后开门红,由此可以看出中国人对于开门红的情有独钟。

什么是“诱空”黄金坑?

- 《孙子·计》中有句话:“出其不意,攻其不备。”原指出兵攻击对方没有防备的地方,行动出乎对方意料。引申至股市中就是主力在策略上常常制造“虚晃一枪”一一诱多及诱空!诱多就是主力为了达到出货的目的。

什么是“钻石”黄金坑?

- 钻石比黄金更加珍贵。引申到股市中,则把那些公布业绩大幅暴增,主力为了压盘吸筹,刻意向下打压股价而形成的黄金坑称为“钻石坑”。潜伏“钻石”黄金坑其实就是寻找那些业绩突增、暴增的股票,尤其是股价尚未大幅炒作、表现的股票。

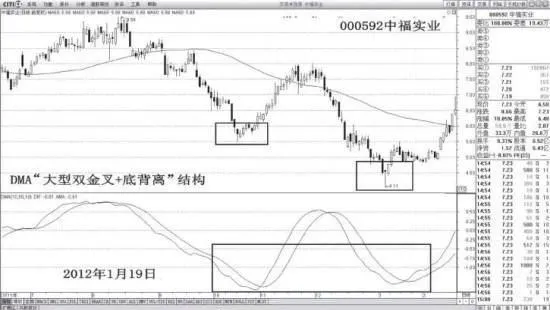

DMA观测器的四大要点是什么?

- 一是结合浪形:当DMA出现大型双金叉时,若股价走势出现大三浪或者五浪形态,那么DMA双金叉将会与浪形形成共振,形成黄金坑的概率非常大。二是结合业绩:当DMA出现大型双金叉时,若股价属于低估值品种,处于严重超跌状态,那么是潜伏黄金坑很好的机会。

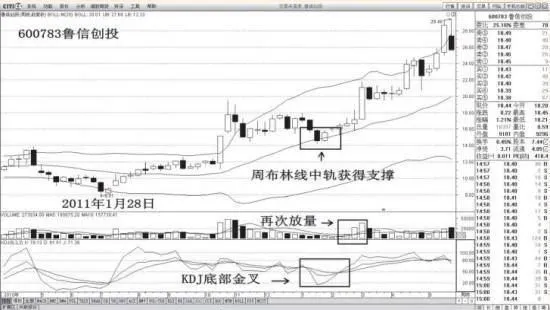

周布林线观测器三大要点是什么?

- 利用周布林线作为波段、中线潜伏的观测器务必把握以下三大要点:一是双引擎驱动;二是成交量放大;三是均线与指标。引擎是俗称,指的是发动机。双引擎是指一架飞机安装了两台发动机,一般分别安装在飞机的左右两边。如果一台引擎发生故障,飞机可以用另一台引擎驱动安全降落。

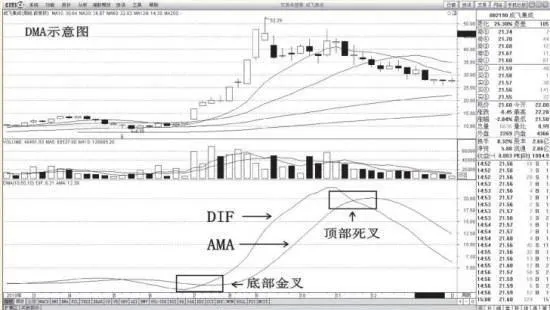

什么是日DMA双金叉观测器?

- DMA双金叉就是形态上DIF两次向上交叉AMA形成金叉。DMA形成大型双金叉通常意味着底部黄金坑的形成及上升周期的到来。DMA大型双金叉一个重要的关键点是:在DMA形成大型双金叉的同时,股价出现底背离形态。DMA“大型双金叉+底背离”是研判底部黄金坑的重要模式。

什么是DMA指标以及周DMA“锅底”观测器?

- DMA指标又叫平行线差指标,是目前股市分析技术指标中的一种中短期指标,常用于大盘指数和个股的研判。DMA指标是属于趋向类指标,也是一种趋势分析指标。DMA是根据快慢两条移动平均线的差值情况来分析价格趋势的一种技术分析指标。

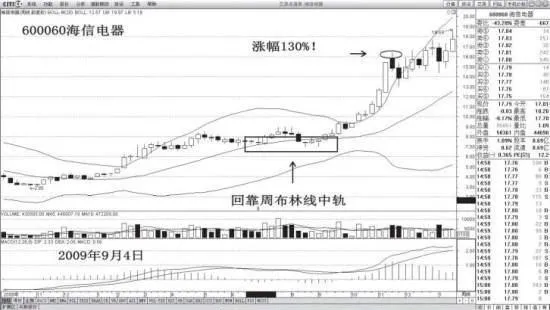

通过实例分析周布林线是怎样的?

- 对于中长期持股的投资者而言,周布林线中轨更具有潜伏意义。一旦股价回靠中轨成功,将会构成非常好的波段及中长线机会。分析:股价经过横向震荡回靠、周布林线中轨,获得中轨支撑后展开中线拉升行情,中线涨幅达到130%(见图)。

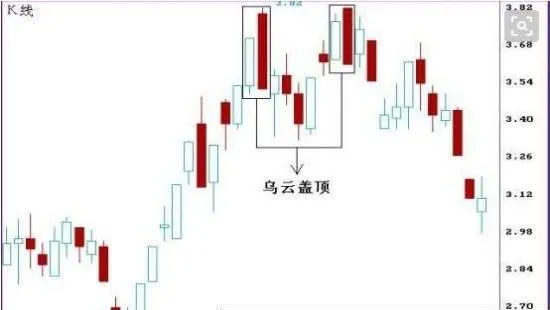

什么是K线语言?

- 有个分析师曾经说过:“给我一张K线图,我告诉你庄家想干什么。

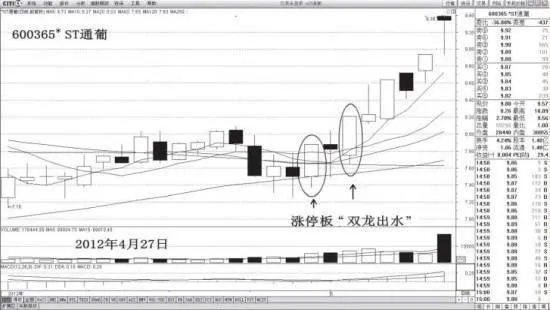

“双龙出水”的关键点是什么?

- 涨停板:“双龙出水”模式的第一个K线形态最好为涨停板,但第二根K线很难提前知道是否为涨停板,因此,可以从量比的放大、股价形态、市场热点、大盘环境、盘中资金的流入等来观察、研判。若等“双龙出水”模式形成时再介入,虽然稳健,但会失去逢低介入的机会。

实例分析什么是估值黄金坑?

- 巨化股份A图:巨化股份是一只基金重仓股。2010年11月29日一2011年1月25日巨化股份展开三浪式调整,最低调整至17. 18元,当时的市盈率仅有15倍左右,属于低估值品种。而随后的九连阳非常强势,尤其是2011年2月11日股价放量突破了布林线中轨,MACD形成底部金叉,意味着主力多头开始强势上攻。

为什么正确的买进是成功的一半?

- 股市中有句话,“会买的是徒弟,会卖的是师傅”,说的是卖出时机相比买进要求更高、难度更大。其实不然,笔者认为买进与卖出同等重要,买入时机选择不好,存在被套牢的风险,谈何卖出呢?我们知道炒股有四个重要因素一一量、价、时、空。其中的“时”就是介入时机,这是买卖股票的重中之重。好的开始是成功的一半,正确的买进是成功的一半。