图解缠论:同级别分解

同级别分解本身就有多义性的运用在内,根据走势必完美,任何级别的任何走势图都可以分解为同级别的下跌、盘整、上涨三种走势类型的连接,这为同级别分解提供了毋庸置疑的理论基础。

在实际走势中,比如a+A+b中,a与b的走势类型级别并不一定相同。比如a是5分钟级别,A是30分钟中枢,而b就是个跳空缺口,属于最低级别,然后在b上面再完成一个中枢,这是完全有可能的。而因为走势符合结合律和多义性的特点,总能把b分解为5分钟走势类型。设同级别分解后的走势段为a、b、c、d、e、f、g,如果这7段走势始终保持上涨与下跌交替连接,那当然是最标准也最清晰的,复杂的地方有两个:一是小级别转大级别,二是其中一段走势类型为盘整形态。将走势图分解为各个30分钟走势段之后,就用不断比较盘整背驰的方式进行操作。具体的操作程序,在缠论原文中用类似公式的方式讲得很清楚,这里只讲一点,不用公式。

以日线级别上涨为例,该日线级别上涨在30分钟级别全部分解为30分钟走势段,分析的逻辑如下。a段上涨,b段盘整或下跌,c段上涨,这时就判断两个因素:一是c段的第一卖点,二是c段与a段相比是否盘整背驰。无论是否盘整背驰,都要在c段的第一卖点出来。随后d段盘整或下跌,盘整需要注意的是不能时间太长,当该盘整可以划分出两个30分钟盘整形态的连接时,就要等待第三买卖点的出现,因为这时e段的上涨就不是必然了。当d段下跌,需要关注的就是d段与b段相比是否盘整背驰如果盘整背驰就介入,不形成盘整背驰就等待,直至当下下跌段与前一下跌段盘整背驰再次介入。

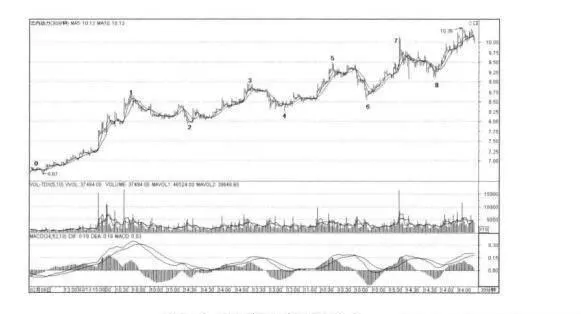

还是以上一节的云内动力为例。

图4-3云内动力30分钟走势节选

0-3走势段中,2-3与0-1盘整背驰,先退出,34最低点比2高,也就是不创新低,或者3-4与1-2盘整背驰,就再介入,然后4段与2-3段比较,没有盘整背驰。这里有两个选择:第一种操作方式是在4-5段的次级别第一卖点退出,因为后面一定是下趺或者盘整,分段操作的话就可以等下跌或盘整完成后再进,但会冒一个风险,就是后续走势以很狭窄的区间盘整,随后突破大幅上扬,这样就会错过这波上涨;所以有第二种操作方式,就是不背驰不退出,下跌或盘整结束后,一定还有一段向上,在图4-3中也就是6-7段。在6—7之前,5-6段次级别第一买点不创新低就可以再进。虽然构成盘整背驰,但这是类似第二买点的买点,是可以介人的。如果创新低并没有盘整背驰,就要等待,如6-7段向上的道理是一致的。4-5段与2—3段没有盘整背驰,用第二种操作方式就是持有。然后到6—7,创新高且盘整背驰,这时操作的原则是先出来,当7-8段走出来之后,比较7—8段与5-6段,不创新低且盘整背驰,所以就再次介入。这样的操作模式可以一直持续下去,直到第N+2段与第N段上涨产生盘整背驰的退出,或者在第N+2与第N段不盘整背驰的情况下,下跌段N+3结束后的第N+4段不能创新高退出。

其实就理论而言,多义性、同级别分解,在搞清楚走势必完美这一第定理以及能够熟练地划分各级别走势段后,是顺理成章的事情,并不需要特别分析,原文中对这两个部分介绍得很清楚。

同级别分解中,只有一种特殊情况,就是对盘整的处理。

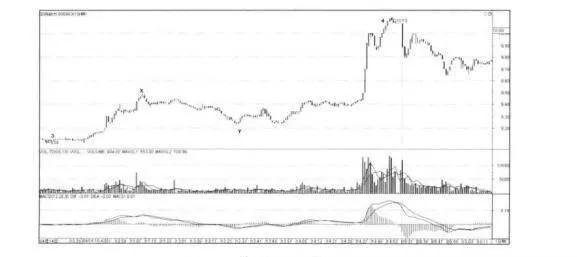

图4-4云内动力5分钟走势节选

从1的位置开始,1-2段的5分钟走势类型不难分辨,2位置的次级别背驰点也很清晰(关于黄白线创新高,红绿柱子不创新高且面积减小的辨别方法在指标章节里详细介绍)。有人可能会问,2前面还有一个小波红柱子(向下箭头位置),也没有创新高,面积也减小了,为什么不是背驰点?通过细节的分析,在对应位置的向上走势刚刚突破5分钟中枢,并且在2之前的那个很小的盘整(上下箭头之间)之前那几根K线的激烈上冲,级别显然小于1分钟。也就是说,从1开始的5分钟级别上涨形态的第三段次级别走势还没有完成,根据走势必完美,除非是以小级别背驰转大级别反转的形式将这个5分钟走势类型破坏,否则第三段1分钟走势类型是一定要完成的。到2的时候,通过前后走势的对比,盘整背驰就很清晰了,然后是三段次级别走势类型构成的2—3段,次级别盘整背驰且不创新低,构成第二买点,随后展开第三段。操作中,如果是按5分钟级别分解操作,在2位置退出,3位置重新介入。

第三段有点特别,3—X显然是次级别走势段,随后的X—Y也是次级别走势段,但XY段与2-3段产生重叠,构成貌似30分钟中枢的形态。如果站在30分钟的视角,是可以作为30分钟中枢处理的,但在5分钟的视角下,从3到Y显然是一个未完成的5分钟走势段的前两段,也就是说,一定有一次向上来完成该走势类型,随后到4。

这时,1-2. 2-3、3-4段就可以比较盘整背驰了,显然3-4段并不构成对1—2段的盘整背驰,所以就继续持有。这里还有个细节问题,4位置有个最小级别的盘整背驰,如图4-5所示。

图4-5最小级别的盘整背驰

在3-4段不是背驰段,Y-4段与3—X段不构成盘整背驰的情况下,4位置的最小级别背驰,最多制造一个1分钟级别的中枢,很多情况下就是盘中一个回档就结束了。按5分钟同级别分解的操作,从3开始的5分钟走势段在走到4位置的时候,并不能判断该走势段的结束,所以就要持有4之后,两根大阴线的下跌制造了一个1分钟中枢,随后稍微反弹了一下继续下跌,并制造了5分钟图即图4-4中,4—M段中间的第二个1分钟中枢。这时就该意识到,最小级别背驰引起的1分钟级别下跌形成了,如果在5分钟级别分解视角下,下一个1分钟级别不能创新高或者与Y一段盘整背驰,就可以确定由3开始的5分钟走势段结束,并且结束点在4的位置。这里可能有人问,为什么不在N位置?当MN段未走出来之前,是不能确定从3开始的5分钟走势段结束的;而在MN走出来,明显盘整背驰且不能创新高时,4位置的小级别背驰点就是从3开始的5分钟走势段的结東点,但在MN未走出来之前,是不能确定的。因为MN完全可能以不背驰的力度拉升,使该5分钟走势段向上延续。

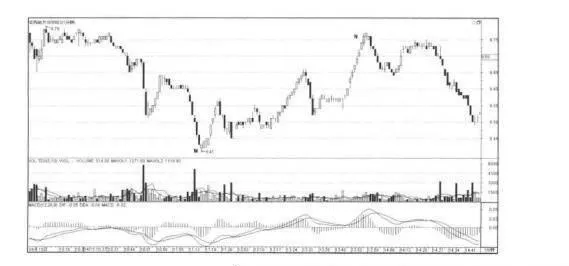

后续的MN明显盘整背驰,很多人在这里以为会继续上涨,从而影响收益,这里给出一般解决方案,如图4-6所示。

图4-6MN段次级别走势

从M段开始上涨就知道,该上涨形态的走势段需要比较的是3-4段,而3-4段是非常强劲的拉升,MN段如果不能以连续拉升的形式上涨,就一定会形成盘整背驰。从5分钟图(图4-4)上来看,显然力度是不够的。而在次级别中(图4-6),MN段在最高点的时候没有背驰,但在N下来后的再次上涨中,标准由盘整背驰且不能创新高制造的第二类卖点就构成了从细节看走势,N点之前的拉升是直线式的,回调下来之后的上涨如果不能保持相同的斜率或者不能以直线拉升的形式上涨,则一定构成盘整背驰,那么N位置后面的小平台就是最好的卖点,该卖点为第二类卖点。从5分钟图中的盘整背驰到1分钟内部的盘整背驰,判断N位置的卖点是不难的。再次强调一下第二类卖点,当下以不背驰的力度的上涨结束后,一次回调后的再次上涨,不能创新高或者盘整背驰都构成第二类卖点。在小级别的走势中,创新高段不背驰的情况,这往往就是最好的卖点,因为没有第一卖点。

回到之前的同级别分解中,由三段次级别走势类型构成的5分钟走势段4-5应该没有疑问。5开始的上涨很快回到M点之上,根据走势必完美,从5开始的三根5分钟K线级别明显小于5分钟级别,因此,站在同级别分解的视角下,从5开始的走势一定至少形成三段1分钟走势段的重叠,从而完成5分钟走势。该走势段在6位置完成,是a+A+b的结构,MACD红柱子因为走势的剧烈变化而失真,6位置的盘整背驰从走势的力度上有着明显的对比(强调,背驰是走势段的背驰,不是MACD的背驰,MACD与均线以及其他指标都是辅助判断的工具,图形结构是根本,一定不要本末倒置)。

随后展开后一段的5分钟走势类型,P点不构成从6开始的5分钟走势段的盘整背驰,而只是第三段次级别走势的背驰点。随后到Q,形成中枢扩展,PQ段的次级别盘整背驰点足够标准,然后到7。以6-7段之间的5分钟中枢视角,Q-7并不是背驰段,但Q-7与前一段下跌明显盘整背驰。也就是说,从7位置之后,要么是围绕前6—7段5分钟中枢震荡,要么就是以第三类卖点的形式继续完成该5分钟级别走势类型,直至该中枢扩展或形成5分钟下跌趋势。

而在5分钟级别的同级别分解视角下,由4-5. 5-6、6-7构成的三段5分钟走势类型的连接就形成了。虽然这时还不能确定7位置就是6段的结東点,但6—7与4-5的盘整背驰,Q一7段的盘整背驰,两相印证下的区间套背驰,7位置是6-7段结束点这一结论几乎就是板上钉钉的事情了。7之后的上涨很快回到6-7段的中枢区间更是确立了7这个位置的完成点。

这时,整个走势结构就构成了30分钟上涨段1-4与30分钟下跌段4-7的连接。根据走势必完美,后面一定是一个新的30分钟走势段,从而可以从容安排后面30分钟走势段的至少三段5分钟走势段的操作边际。上面的分析主要是走势分解的细节问题较多,但盘中的分析基本上是瞬间的事情,并且不涉及任何事后解释,都是可以当下判断的。同级别分解后的整体走势结构就是六段5分钟走势类型的连接,通过盘整背驰与否,是否创新高、新低以及次级别的背驰点,买点与卖点是非常清晰的。该图唯一的难点就是4位置的操作,涉及小转大的情况,其他没有任何困难。