圖解纏論:同級別分解

同級別分解本身就有多義性的運用在內,根據走勢必完美,任何級別的任何走勢圖都可以分解爲同級別的下跌、盤整、上漲三種走勢類型的連接,這爲同級別分解提供了毋庸置疑的理論基礎。

在實際走勢中,比如a+A+b中,a與b的走勢類型級別並不一定相同。比如a是5分鐘級別,A是30分鐘中樞,而b就是個跳空缺口,屬於最低級別,然後在b上面再完成一箇中樞,這是完全有可能的。而因爲走勢符合結合律和多義性的特點,總能把b分解爲5分鐘走勢類型。設同級別分解後的走勢段爲a、b、c、d、e、f、g,如果這7段走勢始終保持上漲與下跌交替連接,那當然是最標準也最清晰的,複雜的地方有兩個:一是小級別轉大級別,二是其中一段走勢類型爲盤整形態。將走勢圖分解爲各個30分鐘走勢段之後,就用不斷比較盤整背馳的方式進行操作。具體的操作程序,在纏論原文中用類似公式的方式講得很清楚,這裏只講一點,不用公式。

以日線級別上漲爲例,該日線級別上漲在30分鐘級別全部分解爲30分鐘走勢段,分析的邏輯如下。a段上漲,b段盤整或下跌,c段上漲,這時就判斷兩個因素:一是c段的第一賣點,二是c段與a段相比是否盤整背馳。無論是否盤整背馳,都要在c段的第一賣點出來。隨後d段盤整或下跌,盤整需要注意的是不能時間太長,當該盤整可以劃分出兩個30分鐘盤整形態的連接時,就要等待第三買賣點的出現,因爲這時e段的上漲就不是必然了。當d段下跌,需要關注的就是d段與b段相比是否盤整背馳如果盤整背馳就介入,不形成盤整背馳就等待,直至當下下跌段與前一下跌段盤整背馳再次介入。

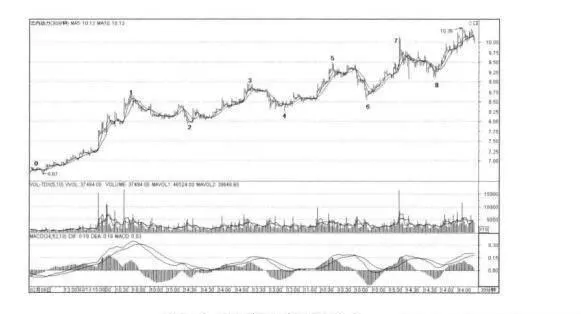

還是以上一節的雲內動力爲例。

圖4-3雲內動力30分鐘走勢節選

0-3走勢段中,2-3與0-1盤整背馳,先退出,34最低點比2高,也就是不創新低,或者3-4與1-2盤整背馳,就再介入,然後4段與2-3段比較,沒有盤整背馳。這裏有兩個選擇:第一種操作方式是在4-5段的次級別第一賣點退出,因爲後面一定是下趺或者盤整,分段操作的話就可以等下跌或盤整完成後再進,但會冒一個風險,就是後續走勢以很狹窄的區間盤整,隨後突破大幅上揚,這樣就會錯過這波上漲;所以有第二種操作方式,就是不背馳不退出,下跌或盤整結束後,一定還有一段向上,在圖4-3中也就是6-7段。在6—7之前,5-6段次級別第一買點不創新低就可以再進。雖然構成盤整背馳,但這是類似第二買點的買點,是可以介人的。如果創新低並沒有盤整背馳,就要等待,如6-7段向上的道理是一致的。4-5段與2—3段沒有盤整背馳,用第二種操作方式就是持有。然後到6—7,創新高且盤整背馳,這時操作的原則是先出來,當7-8段走出來之後,比較7—8段與5-6段,不創新低且盤整背馳,所以就再次介入。這樣的操作模式可以一直持續下去,直到第N+2段與第N段上漲產生盤整背馳的退出,或者在第N+2與第N段不盤整背馳的情況下,下跌段N+3結束後的第N+4段不能創新高退出。

其實就理論而言,多義性、同級別分解,在搞清楚走勢必完美這一第定理以及能夠熟練地劃分各級別走勢段後,是順理成章的事情,並不需要特別分析,原文中對這兩個部分介紹得很清楚。

同級別分解中,只有一種特殊情況,就是對盤整的處理。

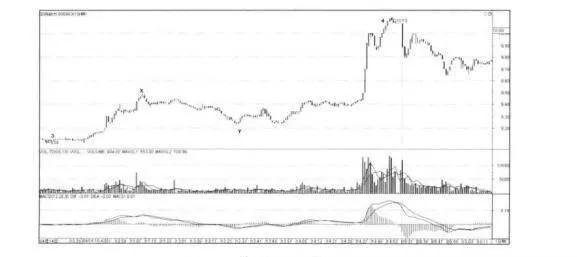

圖4-4雲內動力5分鐘走勢節選

從1的位置開始,1-2段的5分鐘走勢類型不難分辨,2位置的次級別背馳點也很清晰(關於黃白線創新高,紅綠柱子不創新高且面積減小的辨別方法在指標章節裏詳細介紹)。有人可能會問,2前面還有一個小波紅柱子(向下箭頭位置),也沒有創新高,面積也減小了,爲什麼不是背馳點?通過細節的分析,在對應位置的向上走勢剛剛突破5分鐘中樞,並且在2之前的那個很小的盤整(上下箭頭之間)之前那幾根K線的激烈上衝,級別顯然小於1分鐘。也就是說,從1開始的5分鐘級別上漲形態的第三段次級別走勢還沒有完成,根據走勢必完美,除非是以小級別背馳轉大級別反轉的形式將這個5分鐘走勢類型破壞,否則第三段1分鐘走勢類型是一定要完成的。到2的時候,通過前後走勢的對比,盤整背馳就很清晰了,然後是三段次級別走勢類型構成的2—3段,次級別盤整背馳且不創新低,構成第二買點,隨後展開第三段。操作中,如果是按5分鐘級別分解操作,在2位置退出,3位置重新介入。

第三段有點特別,3—X顯然是次級別走勢段,隨後的X—Y也是次級別走勢段,但XY段與2-3段產生重疊,構成貌似30分鐘中樞的形態。如果站在30分鐘的視角,是可以作爲30分鐘中樞處理的,但在5分鐘的視角下,從3到Y顯然是一個未完成的5分鐘走勢段的前兩段,也就是說,一定有一次向上來完成該走勢類型,隨後到4。

這時,1-2. 2-3、3-4段就可以比較盤整背馳了,顯然3-4段並不構成對1—2段的盤整背馳,所以就繼續持有。這裏還有個細節問題,4位置有個最小級別的盤整背馳,如圖4-5所示。

圖4-5最小級別的盤整背馳

在3-4段不是背馳段,Y-4段與3—X段不構成盤整背馳的情況下,4位置的最小級別背馳,最多製造一個1分鐘級別的中樞,很多情況下就是盤中一個回檔就結束了。按5分鐘同級別分解的操作,從3開始的5分鐘走勢段在走到4位置的時候,並不能判斷該走勢段的結束,所以就要持有4之後,兩根大陰線的下跌製造了一個1分鐘中樞,隨後稍微反彈了一下繼續下跌,並製造了5分鐘圖即圖4-4中,4—M段中間的第二個1分鐘中樞。這時就該意識到,最小級別背馳引起的1分鐘級別下跌形成了,如果在5分鐘級別分解視角下,下一個1分鐘級別不能創新高或者與Y一段盤整背馳,就可以確定由3開始的5分鐘走勢段結束,並且結束點在4的位置。這裏可能有人問,爲什麼不在N位置?當MN段未走出來之前,是不能確定從3開始的5分鐘走勢段結束的;而在MN走出來,明顯盤整背馳且不能創新高時,4位置的小級別背馳點就是從3開始的5分鐘走勢段的結東點,但在MN未走出來之前,是不能確定的。因爲MN完全可能以不背馳的力度拉昇,使該5分鐘走勢段向上延續。

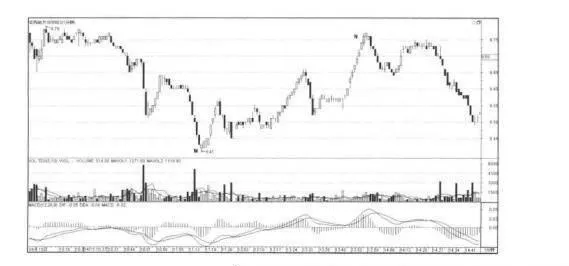

後續的MN明顯盤整背馳,很多人在這裏以爲會繼續上漲,從而影響收益,這裏給出一般解決方案,如圖4-6所示。

圖4-6MN段次級別走勢

從M段開始上漲就知道,該上漲形態的走勢段需要比較的是3-4段,而3-4段是非常強勁的拉昇,MN段如果不能以連續拉昇的形式上漲,就一定會形成盤整背馳。從5分鐘圖(圖4-4)上來看,顯然力度是不夠的。而在次級別中(圖4-6),MN段在最高點的時候沒有背馳,但在N下來後的再次上漲中,標準由盤整背馳且不能創新高製造的第二類賣點就構成了從細節看走勢,N點之前的拉昇是直線式的,回調下來之後的上漲如果不能保持相同的斜率或者不能以直線拉昇的形式上漲,則一定構成盤整背馳,那麼N位置後面的小平臺就是最好的賣點,該賣點爲第二類賣點。從5分鐘圖中的盤整背馳到1分鐘內部的盤整背馳,判斷N位置的賣點是不難的。再次強調一下第二類賣點,當下以不背馳的力度的上漲結束後,一次回調後的再次上漲,不能創新高或者盤整背馳都構成第二類賣點。在小級別的走勢中,創新高段不背馳的情況,這往往就是最好的賣點,因爲沒有第一賣點。

回到之前的同級別分解中,由三段次級別走勢類型構成的5分鐘走勢段4-5應該沒有疑問。5開始的上漲很快回到M點之上,根據走勢必完美,從5開始的三根5分鐘K線級別明顯小於5分鐘級別,因此,站在同級別分解的視角下,從5開始的走勢一定至少形成三段1分鐘走勢段的重疊,從而完成5分鐘走勢。該走勢段在6位置完成,是a+A+b的結構,MACD紅柱子因爲走勢的劇烈變化而失真,6位置的盤整背馳從走勢的力度上有着明顯的對比(強調,背馳是走勢段的背馳,不是MACD的背馳,MACD與均線以及其他指標都是輔助判斷的工具,圖形結構是根本,一定不要本末倒置)。

隨後展開後一段的5分鐘走勢類型,P點不構成從6開始的5分鐘走勢段的盤整背馳,而只是第三段次級別走勢的背馳點。隨後到Q,形成中樞擴展,PQ段的次級別盤整背馳點足夠標準,然後到7。以6-7段之間的5分鐘中樞視角,Q-7並不是背馳段,但Q-7與前一段下跌明顯盤整背馳。也就是說,從7位置之後,要麼是圍繞前6—7段5分鐘中樞震盪,要麼就是以第三類賣點的形式繼續完成該5分鐘級別走勢類型,直至該中樞擴展或形成5分鐘下跌趨勢。

而在5分鐘級別的同級別分解視角下,由4-5. 5-6、6-7構成的三段5分鐘走勢類型的連接就形成了。雖然這時還不能確定7位置就是6段的結東點,但6—7與4-5的盤整背馳,Q一7段的盤整背馳,兩相印證下的區間套背馳,7位置是6-7段結束點這一結論幾乎就是板上釘釘的事情了。7之後的上漲很快回到6-7段的中樞區間更是確立了7這個位置的完成點。

這時,整個走勢結構就構成了30分鐘上漲段1-4與30分鐘下跌段4-7的連接。根據走勢必完美,後面一定是一個新的30分鐘走勢段,從而可以從容安排後面30分鐘走勢段的至少三段5分鐘走勢段的操作邊際。上面的分析主要是走勢分解的細節問題較多,但盤中的分析基本上是瞬間的事情,並且不涉及任何事後解釋,都是可以當下判斷的。同級別分解後的整體走勢結構就是六段5分鐘走勢類型的連接,通過盤整背馳與否,是否創新高、新低以及次級別的背馳點,買點與賣點是非常清晰的。該圖唯一的難點就是4位置的操作,涉及小轉大的情況,其他沒有任何困難。