长期组合是由一条较短周期的中期均线作定量线,一条长期均线作定性线的双线组合形态。和中期组合的优点一样,长期组合也兼具灵敏性和稳定性。但由于长期组合的定量线已经是中期均线,所以长期均线组合无论是在确认趋势方向,还是确定进出场标准方面,都存在一定的滞后性。

常见的长期组合有20日和120日均线组合,以及30日和240日均线组合两种。相比较而言,20日和120日均线的双线组合,运用中的滞后性尚在可以接受的范围之内,故本书以此组合为例,来讲解长期组合的应用技巧。

长期组合的买入和持仓原则如下。

(1)股价向上突破定性线,定性线上行,买入。

(2定量线上穿定性线形成黄金交叉,买入。

(3)股价下跌,遇定性线支撑止跌回升,买入。

(4)定性线上行,股价在定性线上方向上突破定量线,买入。

(5)定量线下行,遇定性线止跌后再度上行,买入。

(6)股价、定量线、定性线呈多头排列,持股。

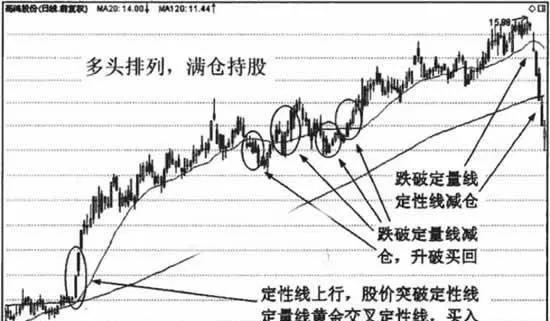

如图1所示,高鸿股份(000851)。定性线上行,股价向上突破定性线,定量线黄金交叉定性线,表明股价调整结束,升势继续。交易者可以买入做多。

此后股价和均线基本上呈多头排列,交易者可以持股不动,也可以在股价跌破定量线时减仓,突破定量线时补回。

在顶部,股价急跌,先后跌破定量线和定性线,交易者可以减仓。跌破定性线时,减仓的力度要大一些,至少要减掉一大半仓位,稳健的交易者甚至可以清仓。在牛市中,股价一般不会跌破长期均线。一旦跌破,则表明空方来势凶猛,多方力量和信心遭受重创。另外,由于长期均线存在较强的滞后性,当股价由牛转熊时,长期均线在运行方向上还没有产生反应。当均线改变方向时,股价往往已经跌幅很深了。所以在股价跌破定性线时,减仓的力度一定要大。

图1 长期组合的进场标准和满仓持股阶段

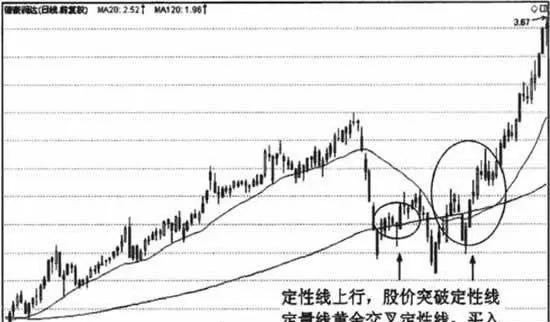

如图2所示,德豪润达(002005)。股价原本运行在一个完美的多头排列中,突然急速下跌,形态上就像一根鱼竿垂下的一条丝线。若能格守交易原则,遇到这种走势也无须惊慌。跌破定量线时减仓,跌破定性线时继续减仓,经过两次减仓,手中所余筹码已经不多。只要此前进场不是太晚,减仓时都是可以有盈利的。

跌破定性线减仓之后,股价马上重返定性线之上,此时交易者可以回补减去的仓位。但该股止跌后,股价的动荡并未结束,而是围绕定性线数度跌破和升破,导致交易者不断减仓、补仓,每一回合都会损失一些价差和税费。股价上下震荡时,不仅是均线,几乎所有的趋势分析方法都无法解决进出频繁、高买低卖的问题。任何一种分析方法和交易工具,包括备受推崇的价值交易在内,都会存在无法克服的缺陷。

好在股价最终突破定性线并继续向上远离定性线,定量线也黄金交叉定性线,交易者如果持股,最终还是能够获得不菲的收益。

图2 长期组合的进场标准

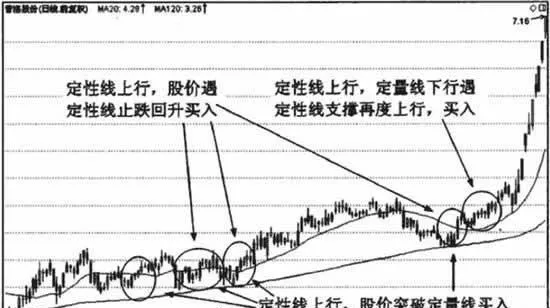

如图3所示,普洛股份(000739) ,股价前期是烘云托月的技术形态,后期是气贯长虹的技术形态,整体上呈多头排列,因此交易者应以持仓为主,以增减仓为辅。

图中第一个至第四个买入点,都是定性线上行,股价向上突破定量线时发出的买入信号。其中第二个至第四个买入点,还是在定性线上行支撑作用下,葛南维第二大法则买入点在双线组合中的具体应用。第五个买入点出现时,定量线遇支撑上行,均线多头排列,和前面所有的买入点一样,都是均线服从在起作用。

图3 长期组合持股以及增仓的买入标准