成交量在波浪理论中的表现

波浪理论是技术分析大师艾略特所提出的一种价格趋势分析工具。艾略特的波浪理论在一定程度上受道氏理论的影响,因而它们之间有许多的共同点,道氏理论主要对股市的发展趋势给予了较完美的定性解释,而艾略特则在定量分析上提出了独到的见解,它是一套完全靠观察得来得规律,可用以分析股市指数、价格的走势。

艾略特认为股价的波动与在自然中的潮汐现象极其相似,在多头市况下,每一个高价都会是后一波的垫底价;在空头市况下,每一个底价都会是后一波的天价。因此,投资者可以根据这些规律性的波动预测价格未来的走势,从而决定自己的买卖策略。

波浪理论的四个基本特点

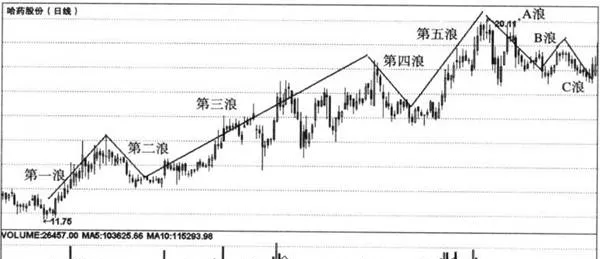

1.价格波动的两个最基本形态是推动浪和调整浪:推动浪(即与大市走向一致的波浪)可以再分割成五个小浪,一般用第一浪、第二浪、第三浪、第四浪、第五浪来表示;调整浪也可以划分成三个小浪,通常用A浪、B浪、C浪表示。

2.在八个波浪(五上三落)完毕之后,一个循环即告完成,走势将进入下一个八波浪循环。

3.股价指数的上升和下跌将会交替进行。

4.时间的长短不会改变波浪的形态,因为市场仍会依照其基本型态发展。波浪可以拉长,也可以缩矩,但其基本形态永恒不变。总之,波浪理论可以用一句话来概括,即“八浪循环”。

波浪的特性

在具体运用中,投资者常常会遇到较为难以分辨的市况,发现几个同时可以成立的数浪方式。所以,投资者有必要了解各个波浪的特性。

第一浪

在整个波浪循环开始后,一般市场上大多数投资者并不会马上就意识到上升波段已开始。所以,在实际走势中,几乎半数以上的第一浪是属于营造底部形态的第一部分。第一浪是循环的开始,由于这段行情的上升出现在空头市场跌势后的反弹和反转,买方力量并不强大,加上空头继续存在卖压,因此,跟随着属于筑底一类的第一浪而出现的第二浪的下调幅度,通常都较大。

第二浪

第二浪是下跌浪,上面已经提过,通常第二浪在实际走势中调整幅度较大,而且还具有较大的杀伤力。由于投资者误以为熊市尚未结束,其调整下跌的幅度相当大,几乎吃掉第一浪的升幅,当行情在此浪中跌至接近底部(第一浪起点)时,市场出现惜售心理,抛售压力逐渐衰竭,成交量也逐渐缩小时,第二浪调整才会宣告结束。第二浪的特点是成交量逐渐萎缩,波动幅度渐渐变窄,出现传统图形中的转向形态,如常见的头肩、双底等。

第三浪

第三浪的涨势往往是最大、最有爆发力的上升浪,这段行情持续的时间与幅度经常是最长的。第三浪的运行轨迹,大多数都会发展成为一涨再涨的延升浪;在成交量方面,成交量急剧放大,体现出具有上升潜力的量能;在图形上,常出现传统图表中的突破信号,如裂口跳升等,这段行情走势非常激烈,一些图形上的关卡,非常轻易地被穿破,尤其在突破第一浪的高点时,是最强烈的买进信号,由于第三浪涨势激烈,经常出现“延长波浪”的现象。

第四浪

从形态的结构来看,第四浪经常是以三角形的调整形态进行运行。第四浪是行情大幅劲升后的调整浪,通常以较复杂的形态出现,经常出现“倾斜三角形”的走势,但第四浪的底点不会低于第一浪的顶点。

第五浪

在股票市场中,第五浪是三大推动浪之一。第五浪的涨势通常小于第三浪,且经常出现失败的情况。第五浪的特点是市场人气较为高涨,乐观情绪往往充斥整个市场。在第五浪中,二、三类股票通常是市场内的主导力量,其涨幅常常大于一类股(绩优蓝筹股、大型股),即投资人士常说的“鸡犬升天”,此时市场情绪表现相当乐观。

A浪

在上升循环中,A浪的调整是紧随着第五浪而产生的。投资者大多认为上升行情尚未逆转,此时仅为一个暂时的回档现象,实际上,A浪的下跌,在第五浪中通常已有警告信号,如成交量与价格走势背离或技术指标上的背离等,但由于此时市场仍较为乐观,A浪有时出现平势调整或者以“之”字形态运行。

A浪的调整形态通常以两种形式出现,平坦形形态与三字形形态,它与B浪经常以交叉形式进行形态交换。

B浪

B浪的上升常常会作为多方的“单相思”,升势较为“情绪化”,这主要是市场上大多数投资者仍未从牛市冲天的市道中醒悟过来,还以为上升尚未结束。B浪表现经常是成交量不大,一般而言其是多头的逃命线,然而由于是一段上升行情,很容易让投资者误以为是另一波段的涨势,因而形成“多头陷阱”许多投资者在此时惨遭套牢。

C浪

紧随着B浪而后的是C浪,C浪是一段破坏力较强的下跌浪,跌势较为强劲、跌幅大、持续的时间较长久,而且会出现全面性下跌。由于B浪的完成顿使许多投资者醒悟,一轮多头行情已经结束,期望继续上涨的希望彻底破灭,所以,大盘开始全面下跌,从性质上看,其破坏力较强。

波浪理论从表面上看很简单并容易运用,但在实际操作时,由于其每一个上升或下跌的完整过程中均包含一个八浪循环,大循环中又有小循环,小循环中再有更小的循环,即大浪中有小浪、小浪中有细浪,因此就数浪变得相当繁杂和难于把握,再加上其推动浪和调整浪经常出现延伸浪等变化形态和复杂形态,使得投资者对浪更加难以准确划分,这就是波浪理论在实际运用时最大的难点。

波浪之间的比例

波浪理论认为,各浪之间存在一定的比例关系,这种关系可以采取黄金分割率和神秘数字去计算。一个上升浪可以是上一次高点的1.618,另一个高点又是再乘以1.618,以此类推。另外,下跌浪也是这样,一般常见的回吐幅度比率有0.236(0.382×0.618),0.382,0.5,0.618等。

波浪理论的缺陷

1.波浪理论不能运用于个股的选择上。

2.每一个波浪理论家,包括艾略特本人对现象的看法都不统一,并大多都会受一个问题的困扰:一个浪是否已经完成而另外一个浪是否已经开始了呢?有时一人看是第一浪,另一人看是第二浪。差之毫厘,失之千里。看错的后果却可能十分严重。一套不能确定的理论用在风险奇高的股票市场,运作错误足以使投资者损失惨重。

3.对于波浪理论中的伸展浪,有时五个浪可以伸展成九个浪。但艾略特却没有明言,在什么时候或者在什么准则之下波浪可以得到伸展。投资者只能自己定义。

4.怎样才算是一个完整的浪,艾略特也没有给出明确定义,在股票市场的升跌次数绝大多数不按五升三跌这个机械模式出现。但波浪理论家却认为有些升跌不应该计算入浪里面。数浪有时较为主观。

5.波浪理论的浪中有的可以无限伸延。如,上升浪可以无限上升,一个巨型浪,几百、几十年都可以;下跌浪也可以跌到无影无踪且仍然是在下跌浪。只要是升势未完就仍然是上升浪、跌势未完就仍然在下跌浪。因此,投资者很难精确推出浪顶和浪底的运行时问。

总结、

尽管波浪理论存在一定的主观性,但是只要投资者将量价关系的技术指标与其综合运用,就会得到准确性颇高的大盘分析,且更有利于个股的买卖。