每个外汇交易者在其交易生涯的某个时刻都会使用斐波那契回调线。有些人只是偶尔使用它们,而另一些人会定期使用它们。但无论您多久使用这个工具,最重要的是每次都正确使用它。

技术分析方法应用不当将导致灾难性的结果,例如糟糕的入场点和货币头寸的损失不断扩大。在这里,我们将研究如何不将斐波那契回撤应用于外汇市场。了解这些常见错误,您就有可能在交易中避免犯这些错误并承受后果。

要点

- 斐波那契回撤是技术分析中对提供支撑或阻力区域的参考。

- 斐波那契数来自印度数学公式,西方社会以莱昂纳多·斐波那契的名字命名,他将这一概念引入了欧洲。

- 交易者常犯的一个错误是在将斐波那契回撤与价格走势进行拟合时混淆了参考点。

- 新交易者往往采取短视的方法,主要关注短期趋势而不是长期迹象。

- 斐波那契可以提供可靠的交易设置,但并非未经确认,因此不要仅依赖斐波那契。

1. 不要混合参考点

当将斐波那契回撤与价格行为相匹配时,保持参考点一致总是好的。因此,如果您通过交易日收盘或蜡烛主体来参考趋势的最低价格,则最佳高价应该在趋势顶部的蜡烛主体内可用:蜡烛主体到蜡烛主体;灯芯到灯芯。

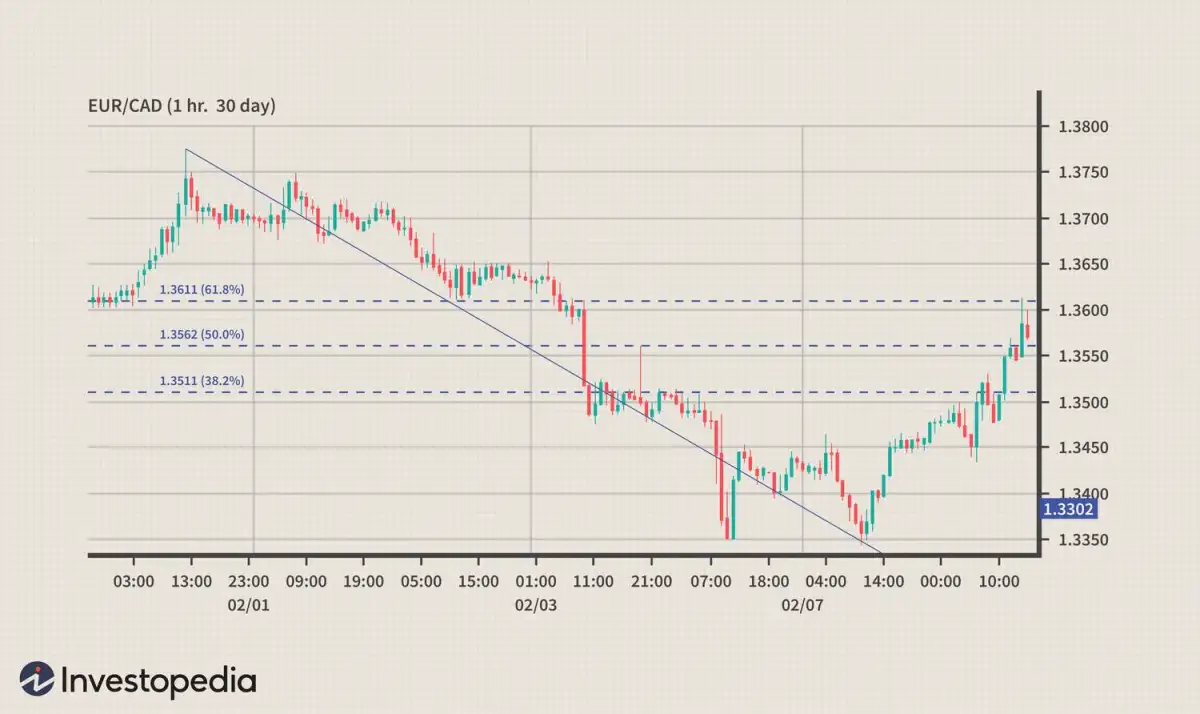

一旦参考点混合(从烛芯到蜡烛体),就会产生不正确的分析和错误。让我们看一下欧元/加元货币对的示例。下图显示了一致性。斐波那契回撤以逐烛芯为基础,从高点 1.3777 到低点 1.3344。这在 1.3511 处创造了一个明确的阻力位,该阻力位受到测试,然后被突破。

斐波那契回撤适用于欧元/加元货币对的价格走势。

另一方面,下图显示了不一致的情况。斐波那契回调从收盘高点1.3742(比灯芯高点低 35 点)开始应用。这导致阻力位突破几根蜡烛(2 月 3 日至 2 月 7 日之间),这不是一个很好的参考位。

斐波那契回撤应用不正确。

通过保持一致,支撑位和阻力位将变得更加肉眼可见,从而加快分析速度并加快交易速度。

斐波那契回撤基于所谓的斐波那契数列,由比萨的列奥纳多于 1202 年引入西方世界。虽然它们是以意大利人的名字命名的,但实际上是在数百年前由印度数学家发现的。公元前 200 年左右,诗人平加拉 (Pingala) 首次使用了它们,他使用它们对梵语诗歌的韵律进行分类。另一位印度数学家维拉汉卡 (Virahanka) 在斐波那契早约 600 年前就提供了计算公式。

2. 不要忽视长期趋势

新交易者经常试图衡量短期内的重大变动和回调,而不考虑大局。这种狭隘的视角使得短期交易有点被误导。通过密切关注长期趋势,交易者可以在正确的动量方向上应用斐波那契回撤,并为自己创造巨大的机会。

在下图中,我们确定英镑/新西兰元货币对的长期趋势是向上。我们应用斐波那契,发现我们的第一个支撑位是 2.1015,即 2.0648 至 2.1235 之间的 38.2% 斐波那契水平。这是做多该货币对的最佳时机。

应用于英镑/新西兰元货币对的斐波那契回撤建立了长期。

但是,如果我们着眼于短期,情况就会大不相同。

在短期时间范围内应用斐波那契回撤可能会给交易者留下错误的印象。

货币对上涨后,我们可以在五分钟时间范围内(上图)看到潜在的做空机会。这就是陷阱。由于不坚持长期观点,卖空者将斐波那契从 2.1215 峰值高点应用到 2.1024 峰值低点(2 月 11 日),导致在 2.1097 或 38% 斐波那契水平建立空头头寸。

这次空头交易确实为交易者带来了 50点的可观利润,但它是以随后 400 点的上涨为代价的。更好的计划是在短期支撑位 2.1050 处建立英镑/新西兰元货币对的多头头寸。

牢记大局不仅可以帮助您选择交易机会,还可以防止交易与趋势对抗。

3. 不要仅仅依赖斐波那契数列

斐波那契可以提供可靠的交易设置,但并非未经确认。

应用MACD或随机震荡指标等其他技术工具将支持交易机会并增加良好交易的可能性。如果没有这些方法作为确认,交易者就只能希望得到积极的结果。

在下图中,我们看到欧元/日元货币对从中期上涨趋势中回撤。自2011年1月10日开始,欧元/新西兰元汇率在近两周内升至113.94的高位。应用我们的斐波那契回撤序列,我们到达 111.42 的 38.2% 回撤水平(从 113.94 顶部开始)。在回撤走低之后,我们注意到随机震荡指标也确认了走低的势头。

随机振荡指标确认了欧元/日元货币对的趋势。

现在,随着价格走势测试 1 月 30 日斐波那契回撤位 111.40,机会出现了。将此视为做多的机会,我们用随机指标确认价格点,这显示了超卖信号。由于价格从 111.40 反弹并在接下来的几天内交易至 113,持有该头寸的交易者将获利近 1.4%,即 160 点。

4. 使用斐波那契进行短期投资

外汇市场的当日交易令人兴奋,但也存在很大的波动性。

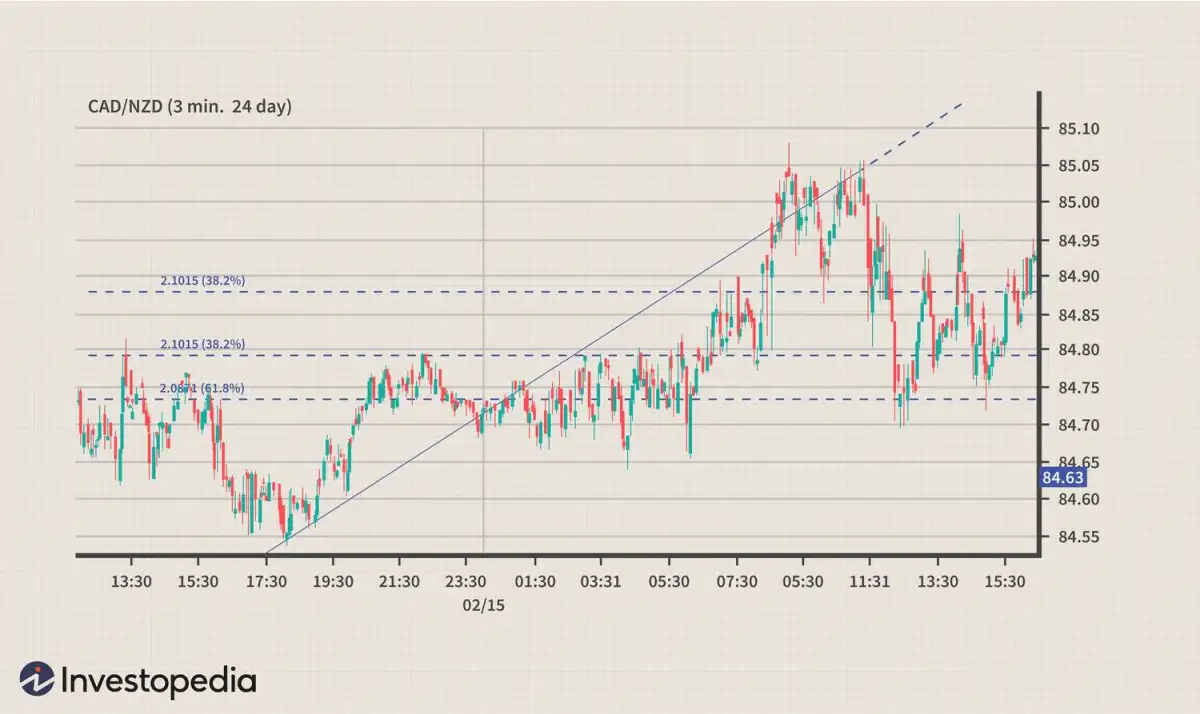

因此,在短时间内应用斐波那契回撤是无效的。时间范围越短,回撤水平越不可靠。波动性可能并且将会扭曲支撑位和阻力位,使交易者很难选择可以交易的水平。更不用说短期内,尖峰和洗盘现象非常常见。这些动态可能使设置止损或获利点变得特别困难,因为回撤可能会造成狭窄且紧密的汇合。只需查看下面的加元/日元示例即可。

斐波那契适用于加元/日元对在三分钟时间范围内的盘中走势。

在上图中,我们尝试将斐波那契应用于 CAD/JPY 汇率图表中的日内走势(每根蜡烛使用三分钟)。这里,波动性很高。这会导致价格走势中的影线更长,从而可能对某些支撑位进行错误分析。我们的斐波那契水平平均仅相差六个点,这也无济于事,增加了被止损的可能性。

请记住,与任何其他统计研究一样,使用的数据越多,分析就越有力。应用斐波那契序列时坚持较长的时间范围可以提高每个价格水平的可靠性。

正确使用斐波那契进行外汇交易

斐波那契分析对于外汇交易者识别隐藏的支撑位和阻力位非常有用。将斐波那契方法应用于外汇市场有两种方法:历史分析和交易准备。第一个研究了外汇市场的长期趋势,以确定触发主要趋势变化的水平。

第二种方法用于预测外汇价格的回撤或恢复水平。在这种情况下,交易者将在近期短期价格走势图表上放置斐波那契网格,标记各个斐波那契水平。然后,他们将在越来越短的时间间隔内放置额外的网格,寻找谐波水平汇聚的位置。这些价格点有可能成为价格走势的转折点。

与其他形式的技术分析一样,长期趋势往往比短期趋势更强。换句话说,周线图上的支撑位往往比日线图上的支撑位更可靠。

斐波那契方法的主要缺点是什么?

尽管斐波那契回撤有时可用于预测价格走势,但许多交易者发现计算过于复杂且耗时,无法使用。另一个缺点是结果对于大多数交易者来说太难理解。一些专家认为,斐波那契水平与羊群心理的关系大于斐波那契水平的任何固有属性。因此,交易者应该考虑斐波那契方法实际上是自我实现的可能性。

哪些是最佳的斐波那契回撤设置?

最常用的斐波那契回撤水平为 23.6%、38.2%、61.8% 和 78.6%。 50% 也是常见的回撤水平,尽管它不是来自斐波那契数列。

斐波那契回撤有多准确?

一些专家认为,斐波那契回撤可以预测大约70% 的市场走势,尤其是在预测特定价格点时。然而,一些批评者表示,这些只是心理安慰的水平,而不是硬性抵抗的水平。

综述

与任何专业一样,需要时间和练习才能更好地在外汇交易中使用斐波那契回撤。不要让自己感到沮丧——长期回报大于成本。遵循应用斐波那契回撤的简单规则,并从这些常见错误中学习,以帮助您分析货币市场中的盈利机会。