联合两种策略

奥肖内西提出的理想的价值型策略和理想的成长型策略,两者相辅相成,创造了优秀的业绩。前者提供相当高的报酬率,风险却很低,后者虽然承担较高的风险,但是其报酬率也更高。如果从这两种策略中各选一半,组成的投资组合,能够得到出色的报酬率,而且风险适中。奥肖内西建议,投资者年轻时应该偏重于成长型策略,临近退休时应该偏重于价值型策略,但是出于测试的目的,他采用各选一半的策略。

从1963年12月31日至2003年12月31日,在前后40年的时间里,奥肖内西把10000美元平均分配,分别采用他的价值型策略和成长型策略来选择股票。他每年重新调整混合投资的比例以确保平均分配这100只股票,即50只股票使用价值型策略来选择,而另外50只股票使用成长型策略来选择。为了建立比较基谁,奥肖内西的投资组合采用的样本,一半来自于“所有股票”类型,另一半来自于市场领导者小组。

这100只股票投资组合的每年报酬率是19.21%,远远高于基准组每年12.46%的报酬率。投入10000美元到这种投资组合,将会变为11275830美元,而投资于基准组则只有1097513美元。在一年期间,投资组合在91%的时间超越了基准组,在持续五年期间以及持续十年期间,百分之百的时间超越了基准组,这样的业绩令人侧目。

谈到这种强有力的联合,奥肖内西解释说,这100只股票策略任何一年之所以有出色的表现,是因为当一种策略走下坡路时,另外一种策略通常飞速上涨,将两者策略融合,除去高峰以及谷底的影响,就形成了一股稳定的上升趋势。他提到1967年那个投机泡沫膨胀的一年,仅仅价值型策略的报酬率就是26.3%,高于市场领导小组24.7%的报酬率,但是与“所有股票”类型39.2%的报酬率就差得远了,然而,成长型策略的报酬率竟然高达78.5%。如果将价值型策略与成长型策略相结合,组合的总报酬率是52.4%,高于任何基准的报酬率。把投资组合的一半投入大型、保守、配发股利的公司,将会有骄人的成绩。就像1973年至1975年的熊市,成长型策略遭受重创,而这些大型、保守的公司仍然保持稳定的报酬率。

关于互联网泡沫的破灭,奥肖内西写道:

联合投资策略使你能够在泡沫年代进入市场,但是,更重要的是,能够在2000~2002年的熊市中保护你不受损失。如果你在1996年12月31日,投资10000美元于100只股票投资组合,到2000年3月底,你的投资组合将会增加为21007美元,平均每年报酬率是25.66%。在那些泡沫年,投资于标准普尔500股价指数的10000美元,其联合平均每年报酬率是26.07%,那么,这10000美元将会变成21233美元。因此,即使在泡沫更加剧烈的年份,你仍然能够跟得上抢手的标准普尔500种股价指数的步伐。

更重要的,在接踵而至的熊市,你所投资的钱还能剩多少。如果在2000年3月31日,泡沫即将结束的时候,你不幸运地将10000美元投资于标准普尔500种股价指数,到2002年年底,你的投资将会缩水为6696美元,平均每年联合报酬率是-13.2%。然而,同样的钱投资于100只股票投资组合,在那段时间,实际上其每年报酬率是4.23%,

将10000美元变成了11246美元。从1996年12月31日至2002年12月31日整个期间,投資于标准普尔500种股价指数,会将10000美元变成12950美元,每年报酬率为4.40%。然而,同样的钱投资于100只股票投资组合,将会变成21906美元,每年报酬率为13.96%。即使在过去40年中,最为动荡的市场中,联合投资策略仍然持续提供出色的、稳定的报酬率。

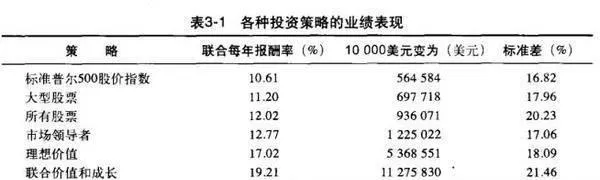

表3-1是从1963年12月31日至2003年12月31日的40年间,与各种基准相比,各种投资策略的业绩表现,按照报酬率排序。

表3-1各种投资策略的业绩表现

标准差(standarddeviation)衡量笔投资偏离正常或者标准报酬率的程度。数字低,表明报酬率稳定;数字高,表明报酬率变动大,因此,标准差高表示风险高。从表3-1中可以看出,理想价值型策略报酬大约是所有股票类型的6倍,而且风险比较小;理想的成长型策略报酬几乎是“所有股票”类型的20倍,但是承担的风险比较大;联合价值和成长策略报酬大约是“所有股票”类型的12倍,承担风险比较适中。奥肖内西所做的研究没有白费,在这里得到了验证。

对于那些想在股票市场上寻找制胜之道的投资者来说,表3-1应该像贝多芬《欢乐颂》(OdetoJoy)的渐强音缓缓传入你的耳朵那样“余音绕梁,三日不绝”。如果这时你想暂时停止阅读,轻拭眼角,我完全能够理解,因为生命中像这样的时刻,十分罕见。