波浪理论是由美国分析师艾略特在20世纪40年代提出的一种技术分析理论。艾略特在长期的市场观察中发现,价格运动存在首一些不断,复出现的模式,他将这些模式称为“波浪”,并由此创造出阻,著名的股市分析理论—波浪理论。

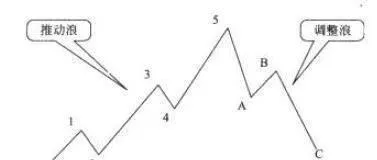

波浪理论认为,市场的运行是以一种周期性波动来进行的,一个周期性波动之中有两种波浪:推动浪和调整浪。

所谓推动浪是指顺着趋势的波浪,而调整浪则是逆着趋势的波浪。

推动浪可细分为5个子浪,而调位浪可细分为3个子浪。在推动浪的5个子浪中,其中有3个是顺着趋势的子浪,剩下两个是逆,趋势的子浪;在调盛浪的3个子浪中,有2个是逆着趋势的子浪,有1个是顺着趋势的子浪。就是说,在股价周期性波动中,既有顺势的波浪,也有逆势的波浪。互相交替。

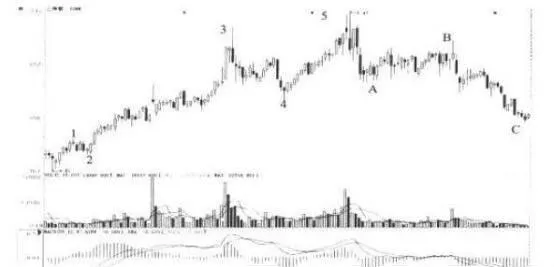

图1波浪结构

如图1所示,投资者可以将推动浪分为5浪结构,分别称为1浪、2浪、3浪、4浪和5浪;可以将调整浪分为3浪结构,分别为A浪、B浪和C浪。

在把握该理论时,投资者尤其要注意以下几个方面:

(1)两个假设

波浪理论对金融市场的理解是相当大胆的。艾略特认为,价格的运行存在一个基本的结构,任何市场走势,都可以用这个结构来进行唯一的分解。这是第一个十分重要的假设。

对于这个基本的结构,艾略特认为,不管是从时间还是从空间上,都符合斐波那契数列(1、2、3、5、8、21、34、55等)或黄金分割位(0.618、0.382、1.618等)的自然规律,这是波浪理论的第二个重要假设。

在实际中,斐波那契数列显示出了较高的精准度。

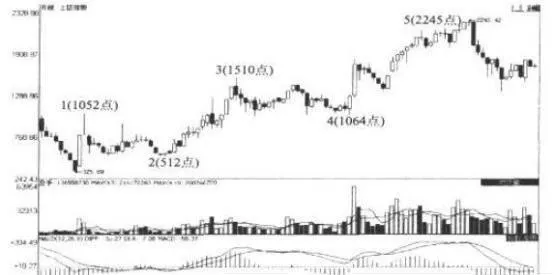

图2上证指数月K线日(325点-2245点)

图2走上证综指从325点到2245点的牛市月K线图。这段大牛市,可以清晰地划分为5浪结构。这5浪的空间结构中,有很多地方符合波浪理论中黄金分割率的比例关系。

例如,从起点325点开始计算,1浪的高度为1052-325=727点。那么从起点325点开始,加上1浪高度的1.618倍,即727×1.618+325=1501点,与3浪实际高点板1510点非常接近。同样从起点325点开始,加上1浪高度的2.618倍,即727× 2.618+325=2228点,与5浪实际高点2245点同祥非常接近。

同样,图2的K线图中,同样可以找到波浪理论中的时间周期规律。例如,3浪结束于1997年5月,距离牛市325点的启动日期1994年7月,正好34个月。而整个个4浪的运行时间,正好是21个月。

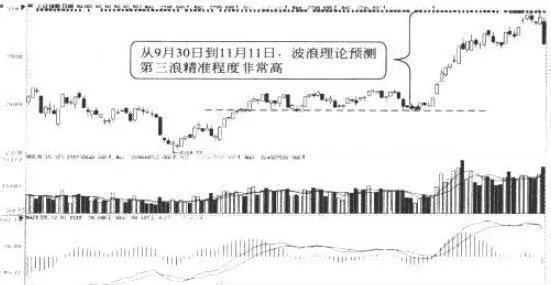

如图3所示,从2010年,月初到9月,上证指教在经过一波上涨走势之后开始不断地回调震荡。在这个过程中,指数顺利地越过60日均线且在60日均线上方站稳,表明上涨趋势已经形成。此时,基于渡浪理论基本可以判断出,前期的第一波涨势和调整,走波浪理论的1浪和2浪。接下来投资者可以利用波浪理论来预侧3浪的涨幅。

图3上证指数日K线图

1浪的涨幅为364点,根据波浪理论,则3浪的涨幅至少为364×1.618=589点。从2浪低点2573算起,估计3浪的点位为2573+589=3162.点。

3浪从2010年,月30日开始发动,到11月初,达到最高3186点,与波浪理论的预侧误差很小。由此可见波浪理论预测的精准程度。

(2)大浪中有中浪,中浪中又有小浪

推动浪和调整浪所组成的波浪结构,还可以继续一层层地建构下去。推动浪中的5个子浪可以再分为低一级的子浪,其中,1浪、3浪和5浪可分为低一级的5个子浪,而2浪和4浪则可以分为低一级的A,B,C这3个子浪。至于调整浪的3个子浪,A浪和C浪可细分为5个低一级的子浪,而B浪可以分为低一级的3个子浪。因此,波浪的结构,实际上可以无穷地建构下去。

(3)波浪的层层叠叠

波浪的层层叠叠是指,无论是在月线图上、周线图上还是在15分钟图上,市场都以5个推动浪与3个调整浪的结构来运行。这种结构又被称为“分形结构”,如同水晶或雪花一般,如果以显徽镜察看,其徽型结构与常态下的结构基本是一样的。

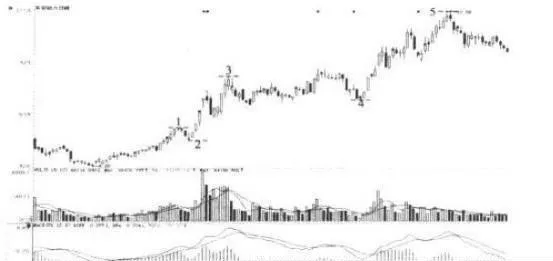

图4东安动力周K线

如图4所示,从2008年11月到2010年4月,东安动力(600178)的周K线中,股价出现一波大牛市行情,符合波浪理论推动浪的5浪结构。其中,从2008年年底到2009年6月初,股价处于3浪,涨幅巨大。

图5东安动力日K线

如图5所示,从2008年12月31日列2009年6月8日,在日线图中,投资者可以对周K线中的3浪进行分解,也符合推动浪的5浪结构。正因为有这个特点,投资者在实战中寻找具体买卖点的时候,可以利用波浪理论不断地在低级别中进行走势的分解,以找到最精准的时机。

(4)数浪原则

在理论上,波浪理论的主流趋势以5个浪的结构运行,而反趋势则以3个浪的结构运行。投资者按照这个结构来分解趋势,应该得出相同或相似的结论。但在实战中,这种“5升3降”的结构却可以有多种分解方法。在长期的实践中,波浪理论的使用者们总结出几条大家公认的数浪原则,以避免数浪的随意性。

严格来说,数浪原则有以下四条。

第一原则:

2浪不应低于1浪的起始点。2浪不应低于1浪的起始点,也即当一个上涨趋势成立的时候,浪底将一浪高于一浪。如果2浪低于1浪的起点。则市场仍处于下跌趋势中,就无所谓上涨趋势了。利用这个原则能够较为容易地找到一波上涨趋势的起点。

精讲提高

反过来说,1浪的起点,是否一定就是一波上涨趁势的最低点呢?

不一定。例如在C浪运行的过程中,一旦出现5浪中的失败形态(意即5浪不超过3浪的终点),则失败5浪的终点不是一个上涨趋势的最低点。

第二原则:

在构成推动浪的5个子浪中,第3浪不会是最短的。第二原则的意思是,在推动浪中,有1浪、3浪、5浪3个与趋势方向相同的力量,其中:如果1浪的力量最大最长,则3浪的力量和长度次之,5浪力量最弱、长度最短。

如果1浪开始时力量最弱和最短,则3浪较长,而5浪力量最强及最长,此时甚至出现“延伸5浪”。

如果1浪开始时力量一般,则3浪最强即最长,而5浪的力量和长度则与1浪相差不多。

第三原则:

在推动浪的5个子浪中,4浪和2浪不会互相重叠。2浪与4浪不会互相重叠的原则背后,反映的是3浪的动能不会是最弱的。既然3浪不会是最弱最短的,2浪与4浪重叠的概率将非常低,也即4浪的最低点不可能低于1浪的最高点。

第四原则:

2浪和4浪是以不同的形态出现的,这被称为交替原则。2浪和4浪同为推动浪中的反趋势浪,在这一原则下,它们将有以下几种运行方式:

1. 如果2浪调整时间较长,则4浪调整时间将会较短,反之亦然。

2. 如果2浪调整的形态复杂,则4浪调整的形态将会较为简单,反之亦然。

3. 如果2浪调整的价位幅度较大,则4浪调整的价位幅度将会较小,反之亦然。

图6三房巷日K线

如图6所示,从2010年7月到2011年1月,三房巷(600370)的股价先是出现一波上涨趋势,之后反转向下。投资者可以用波浪理论对其进行分解。

7月1~12日为1浪,此时成交量仍然较低,上涨动能仍然较弱,所以1浪的涨幅不大。之后的略徽回调为2浪,股价没有创断低,表明上涨趁势基本形成。7月19日到9月15日为3浪,成交量大幅放大,上涨动能很强,涨幅最大。之后的大幅回调为4浪,尽管其跌幅较大,但没有跌破1浪的高点。10月18日到11月12日为5浪,成交量再次放大,上涨动能较强,滩枯仅次于3浪。5浪后的快速下跌走势为A浪。11月18日到12月24日为B浪,成文量很小,股价缓级震荡,无法再创新高,表明上涨趋势已经基本结束。12月27日到次年(2011年)1月25日为C浪,下跌动能很强,股价再创断低。

在该股推动浪中,3浪最长,5浪次之,1浪最短,符合“3浪不能最短”的数浪原则;4浪没有跌破1浪的高点,符合“4浪和2浪不能互相重叠”的原则,同时2浪简单,4浪则校为复杂,也符合交替原则。