债券

定期证券借贷机制(TSLF)

- 什么是定期证券借贷机制(TSLF)?定期证券借贷机制 (TSLF) 最初是美联储设立的每周借贷机制,允许一级交易商通过抵押合格的抵押品借入期限为 28 天的美国国债。

孟买银行间同业拆借利率(MIBOR):定义,与MIBID的比较

- 什么是孟买银行间同业拆借利率(MIBOR)?孟买银行间同业拆借利率(MIBOR)是印度银行间利率的一种形式,指的是银行间短期贷款利率。随着印度金融市场的不断发展,印度认为其债务市场需要一个参考利率,这促成了MIBOR的开发和推出。

货币市场:它们是什么,如何运作,以及谁在使用它们

- 什么是货币市场?货币市场是指对短期债务投资进行交易。在批发层面,它涉及机构和交易者之间的大额交易。在零售层面,它包括个人投资者购买的货币市场基金和银行客户开设的货币市场账户。在所有这些情况下,货币市场都具有高度安全性和相对较低的回报率的特点。要点总结货币市场涉及大量短期债务产品的买卖,例如隔夜准备金或商业票据。

了解国债收益率和利率

- 大多数投资者都关心未来的利率,债券持有人尤其如此。如果您持有债券或债券基金,请考虑未来国债收益率和利率是否会上升,以及上升幅度。如果利率上升,您可能希望避免持有期限较长的债券,缩短债券持有的平均久期,或者计划持有债券至到期日,收回票面价值并同时收取息票,以抵御随之而来的价格下跌。

3 只最佳高收益长期公司债券 ETF(SPLB、VCLT、IGLB)

- 长期公司债券通常比短期或中期债券提供更高的回报。然而,长期公司债券对利率变化的敏感度更高,当美国利率上升时,它们可能会出现很大的波动。有意通过长期公司债券实现投资组合多元化的投资者,有几只极具吸引力的高收益交易所交易基金(ETF) 可供选择。以下是三只最受欢迎的ETF,信息截至2021年5月26日。

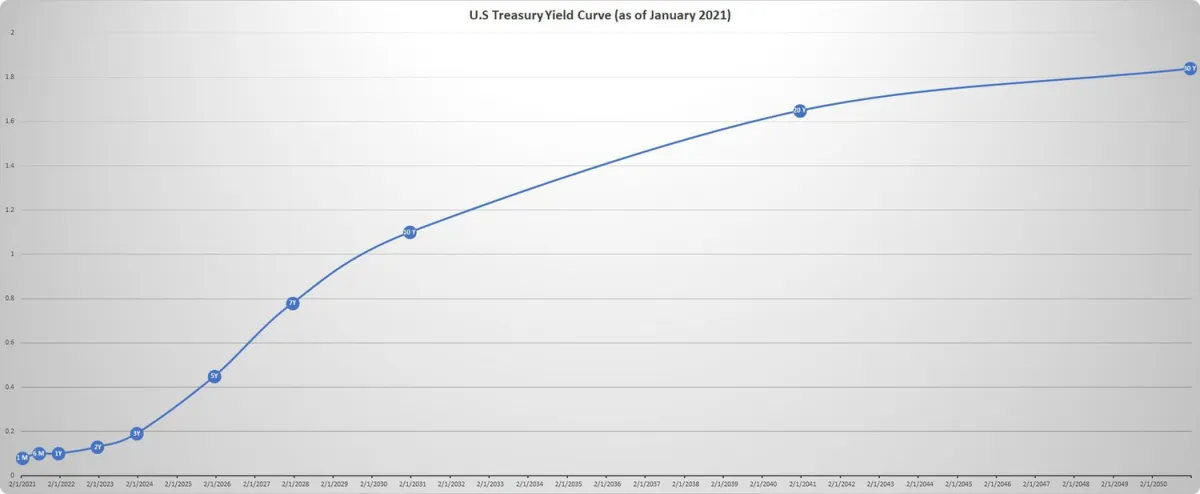

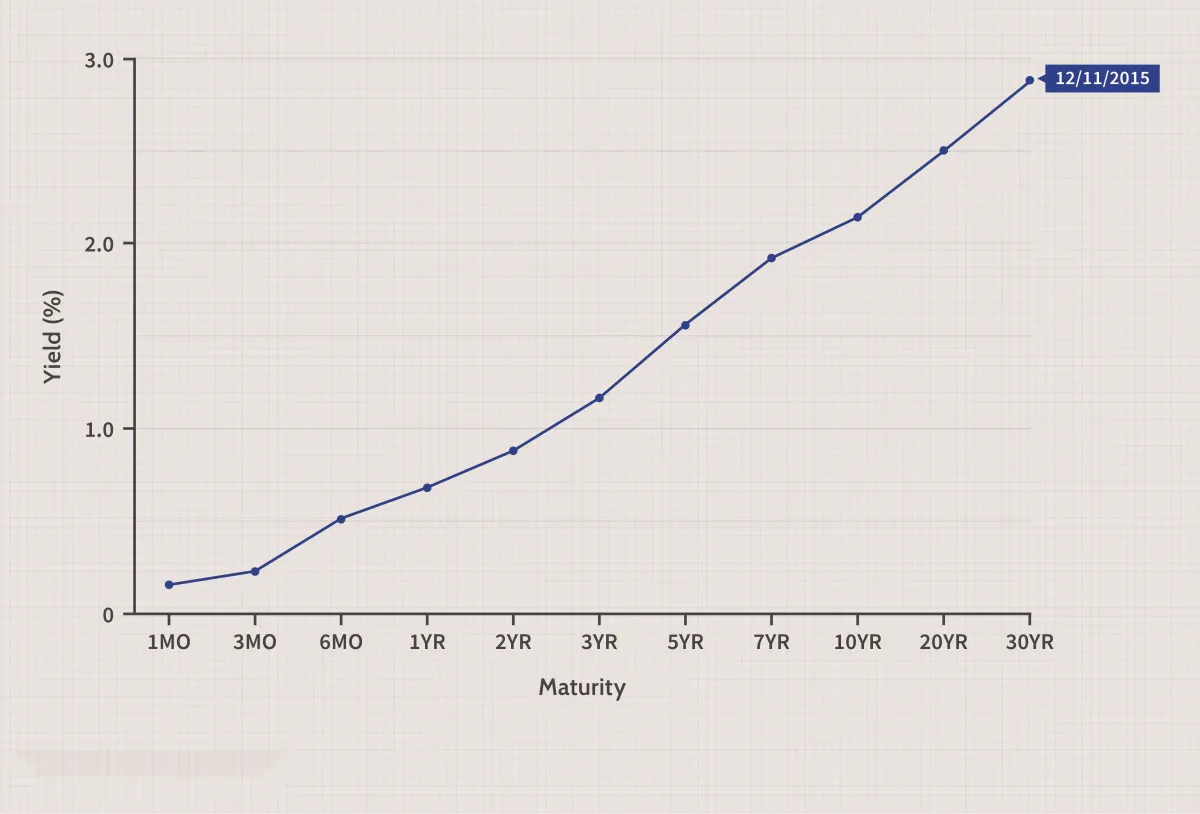

利率期限结构解析

- 什么是利率期限结构?利率期限结构,通常称为收益率曲线,描述的是不同期限的类似质量债券的利率。摘要利率期限结构,通常称为收益率曲线,描述的是不同期限的类似质量债券的利率。利率期限结构反映了市场参与者对未来利率变动的预期和对货币政策条件的评估。一条常用的收益率曲线比较了三个月、两年、五年、十年和三十年期的美国国债。

牛市扁平化:示例、优点和缺点

- 什么是牛市压扁机?牛市趋平是指长期利率下降速度快于短期利率的收益率环境。随着短期和长期利率开始趋同,收益率曲线趋于平缓。摘要牛市趋平是一种收益率环境,其中长期利率下降速度快于短期利率。短期内,牛市趋于平缓是一个看涨信号,通常伴随股价上涨和经济繁荣。从长远来看,牛市趋于平缓通常会导致债券和股票的回报率下降。

什么是平坦收益率曲线?它对投资者意味着什么?

- 什么是平坦收益率曲线?平坦收益率曲线是指相同信用质量债券的短期和长期收益率之间几乎没有差异的收益率曲线。这种收益率曲线平坦化通常出现在正态曲线和倒置曲线之间的过渡阶段。平坦收益率曲线与正常收益率曲线的区别在于,正常收益率曲线向上倾斜。

收益率曲线:它是什么以及如何使用它

- 什么是收益率曲线?收益率曲线是一条描绘信用质量相同但到期日不同的债券收益率(或利率)的线。收益率曲线的斜率可以预测未来的利率变化和经济活动。收益率曲线形状主要有三种:正常向上倾斜曲线、倒向下倾斜曲线和平直曲线。要点收益率曲线描绘了同等信用和不同期限的债券的利率。收益率曲线有三种类型:正常、倒置和平直。

收益率曲线倒挂的定义

- 什么是收益率曲线倒挂?收益率曲线倒挂描述的是长期债务收益率异常低于同等信用质量的短期债务收益率。倒挂曲线有时被称为负收益率曲线,过去已被证明是经济衰退的相对可靠的先行指标。概要收益率曲线以图形方式表示不同期限的类似债券的收益率。当短期债务工具的收益率高于具有相同信用风险状况的长期工具时,就会出现收益率曲线倒挂。

债券收益率曲线的预测能力

- 如果您投资股票,就应该关注债券市场。如果您投资房地产,就应该关注债券市场。如果您投资债券或债券ETF ,就更应该关注债券市场。债券市场是预测通胀和经济走向的重要指标,而通胀和经济走势直接影响着从股票、房地产到家用电器和食品等各种商品的价格。对短期利率、长期利率以及收益率曲线的基本了解,可以帮助您做出各种财务和投资决策。

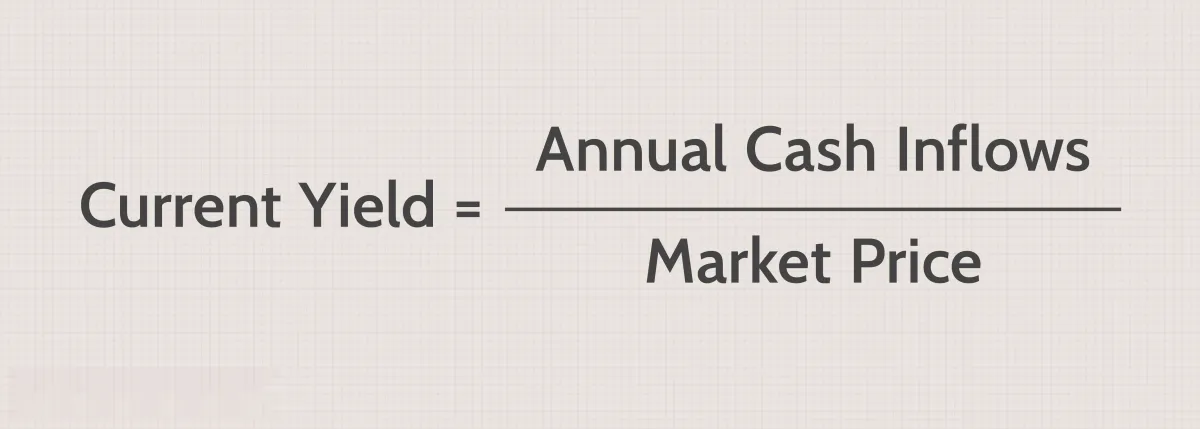

当前收益率

- 当前收益率是多少?当前收益率是指投资的年收入(利息或股息)除以债券的当前价格。该指标考察的是债券的当前价格,而不是其面值。当前收益率代表投资者购买债券并持有一年后预期获得的回报。然而,当前收益率并非投资者持有债券至到期日的实际回报。当前收益率分析当前收益率最常用于债券投资,即以面值1,000 美元发行给投资者的证券。

什么是摊销债券?其运作方式及示例

- 什么是摊销债券?摊销型债券是指在债券期限内定期偿还债务本金(票面价值)及其利息支出的债券。固定利率住宅抵押贷款就是一个常见的例子,因为其月还款额在其期限(例如30年)内保持不变。然而,每次还款代表的利息与本金的百分比组合略有不同。摊销型债券不同于气球式贷款或子弹式贷款,后者的大部分本金必须在到期时偿还。

累积价值定义

- 什么是增值?累计价值是债券的当前价值,通常出于资产负债表目的而计算,包括累计利息,尽管通常在债券到期时才支付。要点累计价值是债券的当前价值(通常为资产负债表目的而计算),包括累计利息(尽管通常在债券到期时才支付)。累计价值是指在任何给定时间累积利息但在到期前不支付利息的多年期工具的价值。

未摊销债券折扣定义

- 什么是未摊销债券折扣?未摊销债券折扣是某些债券的一种会计方法。未摊销债券折扣是指债券面值(到期价值)与发行公司出售债券所得收益之间的差额,减去损益表中已摊销(逐步冲销)的部分。摘要未摊销债券折扣代表债券面值与投资者实际支付的金额(即债券发行人获得的收益)之间的差额。

应税债券:它是什么,如何运作,示例

- 什么是应税债券?应税债券是一种债务证券(即债券),其投资者的收益需缴纳地方税、州税、联邦税或三者兼有的税。投资者在决定投资应税债券还是免税债券时,应该考虑扣除税款后剩余的收入。重点摘要应税债券由债券持有人缴纳税款。大多数债券都应纳税。

半库存定义

- 什么是半库存?半价股票是指以票面价值(即标准价格的50%)出售的证券。票面价值指的是债券的票面价值,在某些情况下也指股票的票面价值。半价股票可以是普通股,也可以是优先股,除了票面价值降低外,其他方面均视为普通股。重点摘要半股是一种证券,其面值大约为标准价格的一半。

债券等值收益率(BEY):定义、公式和示例

- 什么是债券等值收益率?从金融角度来看,债券等价收益率 (BEY) 是一种指标,投资者可以用它计算固定收益证券的年收益率,即使它们是按月、按季度或按半年支付的折价短期债券。然而,通过掌握BEY数据,投资者可以将这些投资的表现与期限为一年或更长时间、年化收益率的传统固定收益证券的表现进行比较。

如何计算通胀调整债券的收益率?

- 通胀挂钩债券是一种保护您的投资本金免受通胀侵蚀的方式。通货膨胀是指一个经济体中商品和服务价格随时间推移的普遍上涨,因此也可以理解为一美元购买力的下降。因此,今天的100美元一年后可能只值95美元,这意味着年通货膨胀率为5%。因此,一项年回报率为4%的投资,在扣除通货膨胀因素后,实际上是净亏损。

7 个常见的债券购买错误

- 寻求收益或保值的个人投资者通常会考虑将债券添加到投资组合中。然而,大多数投资者并没有意识到投资债务工具的潜在风险。在本文中,我们将探讨固定收益投资者常犯的七个错误以及忽视的问题。要点债券和其他固定收益投资通常被描述为比股票更保守、风险更小。