對於上市公司而言,股價的高低,代表了投資大衆對公司價值的客觀評價。通過對公司資產重組前後股價波動的分析,可以發現證券市場對資產重組事件是否有反應,有什麼樣的反應,以及資產重組事件是否可以給新公司的股東帶來超額收益率,從而說明資產重組的價值效應是否爲正。下面通過對資產重組後的新公司股價指標的研究,考察我國證券市場對資產重組行爲的反應。

累計超額收益率(CAR)的計算一般有兩種方式:一是基於資本資產定價模型(CAPM)的方式,另一是基於股票價格指數的方式。我們在引言中已經分析過,與基於資本資產定價模型相比,基於指數的計算模型沒有嚴格的假定條件,也沒有所使用的方程係數不穩定的弊病,該模型更適合我國證券市場。

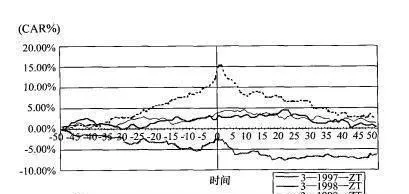

根據計算方法對資產重組樣本的股價數據進行計算,得出了有關資產重組公司重組前後的平均累計超額收益率(CAR)數據,爲了直觀起見,在分析結果時,採用通行的做法:使用CAR曲線來分析資本市場對資產重組的反應,並將各個年份的曲線放在一起來比較,結果見圖4-1。

圖4-1 總體樣本非正常收益率(CAR)

從總體上看,各個年份資產重組的市場價值效應有所不同:

1. 對於1997年資產重組的公司,平均累計超額收益率(CAR)一直呈現負向顯著。在重組公告日前5日左右出現了上升趨勢,在公告日達到峯值後,在重組公告日後又呈下降趨勢,於重組公告日後5日左右達到一個谷底。這說明:從總體上來看,市場對1997年的資產重組事件沒有形成認同,因此對其未來的反應沒有達成共識,但在重組日可能有一定的市場力量在炒作。

2. 1998年資產重組的公司,其CAR在重組前25日左右就開始上升,在重組前13日左右達到峯值,在重組前2天左右出現了小幅下挫後又於重組後第一天上升至一個小峯值,在重組日後5日內有微弱的下降趨勢,然後逐漸上升,20日後再逐漸下降。這說明證券市場對1998年的資產重組事件,出現正向提前反應。

3. 1999年資產重組的公司,其CAR在重組前35日左右就開始上升,在重組前5日左右,上升趨勢加快,在重組後第二天達到峯值,然後迅速下跌,在重組後10日左右達到一個谷底。這說明證券市場出現明顯的提前反應,CAR爲顯著正值,且遠超過其他年份。

4. 2000年重組的公司,其CAR在重組前33日左右開始上升,重組前24日左右達到一個峯值,但不明顯,重組前15日到達一個谷底後又逐漸平緩上升,在重組日沒有出現峯值,而是緩慢上升,在重組後的十日左右達到小峯值,然後再逐漸下降。這種變化和1998年重組的公司有一定的類似,且其變化更加平緩。這說明證券市場對2000年重組事件的反應又從1999年的過熱反應跌落下來,CAR曲線又回到了1998年的水平。

5. 1998年、1999年、2000年CAR曲線均在重組日後50日內出現持續的正值。這說明從l997年到1 999年,市場對資產重組的反應逐漸認同,並對資產重組事件的市場反應的未來預期逐漸達成共識;市場上存在對資產重組的炒作力量,從1997年小幅炒作,到1999年大幅炒作,2000年呈現減弱趨勢。

總體上說明投資者認爲短期內資產重組事件爲股東帶來了正的價值,但在長期內無法維持這種正的價值效應,於是投資者提前作出了某種程度的反應,尤以1999年爲甚。