需要說明的是,均線粘合向上發散形態在股價漲升過程中往往會出現數次,所以當發現某隻股票出現過a合向L的發赦形態時,應注意它的再次出現,這是由主力操盤手的操作習慣和操作風格所決定的。

下面是筆者的一個實戰案例:2010年4月12日,一開盤我即買入了600100同方股份,成交價是22.82元。值得一提的是,這隻股票筆者不但已經跟蹤很久,而且在一月底到三月中旬,還參與指揮青島的一筆大資金操作過這隻股票,但是很遺憾,這筆資金的所有者沒能享受到它拉昇的利潤,而是在中途強行清空了它。

4月9日晚上,筆者和一個學生談到了這隻股票,另外還有一隻股票000055方大集團,筆者明確告訴他,這兩隻股票已經進入拉昇階段,並且告訴他筆者第二日會買入,但是他卻並未跟隨筆者買進。

隨後600100同方股份出現了連續的上攻走勢,4月28日股價幾乎觸及漲停板,但隨後大幅度回落,下午跌破分時均價線,隨後的反抽沒能突破分時均價線。股價回落時筆者採取了賣出行動,以28.5元的成交價清倉出局。至此,短短8個交易日除去佣金獲利達26個百分點。

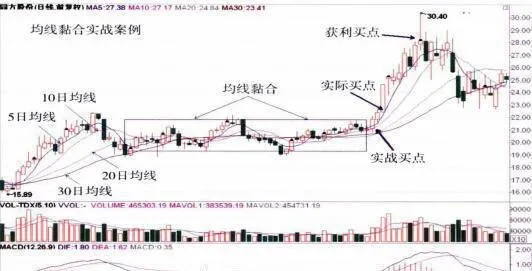

圖2-26

圖2-26是600100同方股份的整體走勢圖,時間是2009年12月18 日至2010年5月25日。