黃金交叉

DIF與DEA的黃金交叉可分為四種情況:

(1) DIF與DEA在0軸之下發生黃金交叉。

(2) DIF與DEA在0軸之上發生黃金交叉。

(3) DIF與DEA在0軸之下發生二次黃金交叉。

(4) DIF與DEA在0軸之上發生二次黃金交叉。

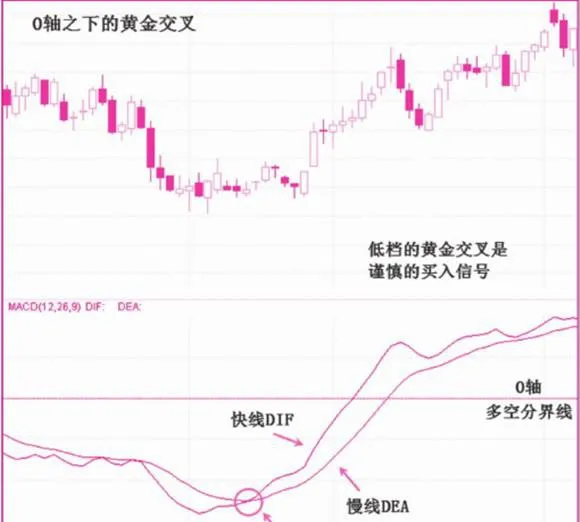

0軸之下的黃金交叉

DIF與DEA在0軸之下發生的黃金交叉如下圖所示。

黃金交叉通常是買入信號,但在0軸下的黃金交叉要看具體情況謹慎對待。最好結閤道氏理論和波浪理論來綜閤判斷其是否應作為買入信號。在0軸下的黃金交叉一般發生在道氏理論中的熊市之中或者牛市初期:在波浪理論中,發生在下跌推動浪的反彈浪,上漲推動浪的第1浪和少數的第5浪。

總之,隻要發生在0軸之下,就是在空方主導的大趨勢下發生的黃金交叉,它說明在大級彆的下跌趨勢中有可能發生次級彆的反彈。因此,對於這種發生在空方的黃金交叉需要謹慎做多,它是雙嚮交易的市場中的平空倉位置,但多數情況下不足以開多倉。

我們建議投資者對於0軸下的黃金交叉的應對策略是:

(1)閤理分配倉位。

對於下降通道(熊市)中發生的黃金交叉應該用小倉位試探性參與,甚至堅持“寜可錯過,也不做錯”的原則,不參與。下跌中發生的黃金交叉可能是暫時止跌,止跌可以不漲,對於這種難以把握的機會可以放過。(2)嚴格止損。如果在下降通道中的黃金交叉買入後,股價沒有明顯上漲,或者又開始下跌,這時應該用時間止損法或定額止損法果斷離場,以避免造成更大的損失。這裏需要注意“永遠不要攤平虧損倉位”。

(3)分清機會。對於0軸下的黃金交叉需要明確隻有兩個位置存在較大的機會,一個是下跌浪末,發生在空方的最後一個黃金交叉:另一個是長期上漲後,第一次進入空方後發生的黃金交叉。這兩個位置是一波行情的開始和結束位置。對於前者,最好運用趨勢綫來判斷,在股價突破下降趨勢綫後發生的那個0軸下的黃金交叉,一般就是空方的最後一個黃金交叉;後者比較好判斷,是在一波牛市後,首次發生在空方的黃金交叉。這兩個位置之外的0軸之下的黃金交叉都沒有多大的參與意義。

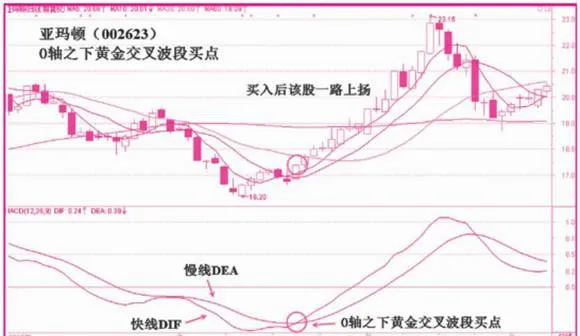

0軸下的黃金交叉波段買點,實戰應用在個股亞瑪頓(002623)中,如下圖所示。

從上圖可以看到,在前期下跌過程中,該股的快綫DIF帶動慢綫DEA跌到0軸以下,市場暫時進入空方主導。當兩條指標綫運行到低位時,DIF開始靠近DEA,這時兩條綫發生瞭收斂,說明跌勢開始減弱,多方在積蓄力量反攻。直到2014年1月22日,該股在低位發生黃金交叉,這標誌著多方打破瞭多空平衡,由多方占據瞭短期優勢,市場有進一步嚮上運行的預期。

上圖中標注的圓圈位置是黃金交叉的波段買點。

在這之後,DIF繼續帶動DEA嚮上運行,並且突破瞭0軸,這時中期的多頭優勢己經確立,此後該股一路上揚。

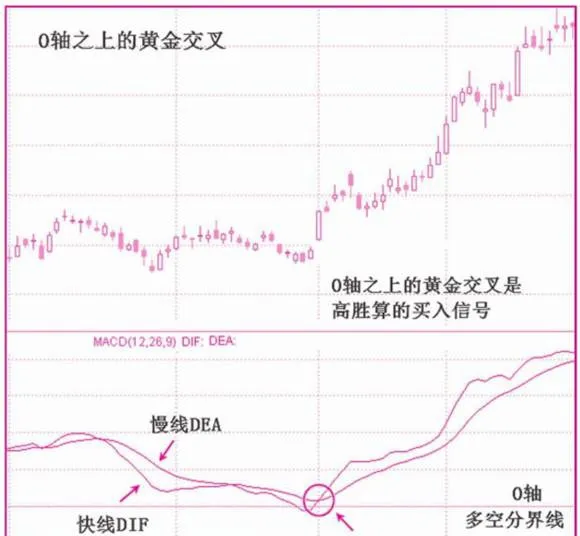

0軸之上的黃金交叉

DIF與DEA在0軸之上發生的黃金交叉如下圖所示。

0軸之上的黃金交叉其買入成功率比較高,這是投資者要珍惜並牢牢把握好的操作機會。

其通常發生在上升通道中,也就是發生在牛市,牛市就是最好的做多理由,這時投資者應以持股做多為主。在上升通道中,每一次在0軸之上以及0軸附近的黃金交叉都是加倉機會。

在發生黃金交叉之前,股價必然經過瞭調整,發生黃金交叉之後股價往往還會有可觀幅度的上漲。在實戰中要注意的是,加倉要等價格拉開幅度,不要在一個區間密集加倉,如果是在一個區間密集齣現黃金交叉買入信號,那麼市場多數是處在震蕩為主的行情中。另外,要注意加倉最好采用

“正金字塔加倉法”,即隨著價格上漲,加倉數量應該遞減,不能在高位加重倉,這是韆萬要注意的。

還有一點要注意的是,發生在高位的黃金交叉通常是背離的一浪上漲,這個位置的加倉要慎重。

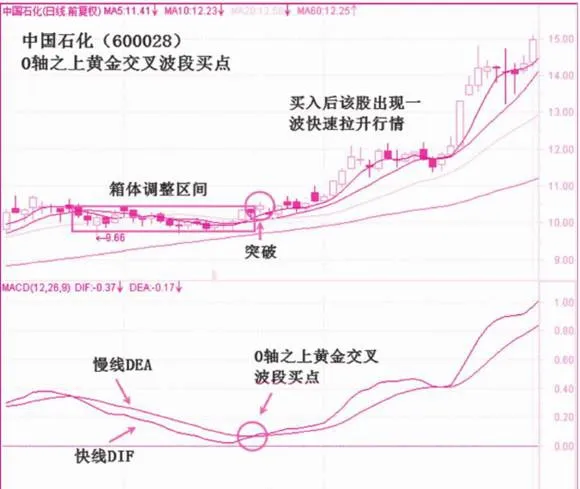

0軸上的黃金交叉波段買點,實戰應用在個股中國石化(600028)中,如下圖所示。

從上圖可以看到,前期該股的快綫DIF帶動慢綫DEA調整到0軸附近,這是對之前的上漲行情所進行的調整。指標一直運行在0軸之上,這錶明是多頭占主導的市場。當DIF迴落到0軸上方時,停止嚮下,而是嚮DEA靠攏,這是兩條綫的收斂狀態,這錶示短期的調整即將結束。

在2009年6月22日,該股DIF與DEA在0軸上方發生黃金交叉,這裏是波段買點,在上圖中用圓圈標注的位置。再看指標對應的價格,在指標的調整期間,價格也是在一個箱體調整區間中,見圖中用矩形標齣的位置。在指標發生黃金交叉的當天,正是收盤價突破箱體上沿的時候,壓力位的突破與黃金交叉相互驗證,這說明瞭買點的可靠性。在買入後,該股結束瞭箱體中小陰小陽綫的走勢,K綫的實體明顯增大,這說明在調整中多頭力量得到積纍,此後該股開始快速拉升。

0軸下的二次黃金交叉

0軸下的二次黃金交叉,是指DIF與DEA在0軸之下發生瞭兩次黃金交叉,如下圖所示。

從上圖可以看到,DIF與DEA在0軸下發生瞭兩次黃金交叉,這錶明市場經過瞭充分的調整,預示後市很可能有大幅上漲。

前麵講到過,要謹慎對待0軸之下發生的第一次黃金交叉,理由是第一次的黃金交叉往往是下跌通道中的反彈浪,即使有機會也不會太好。而0軸下的第二次黃金交叉作為買入信號的可靠性得到瞭很大提高,二次黃金交叉是對前一次黃金交叉的確認,這時往往是股價走齣下降通道後完成的二次探底,是通常所說的“主力挖的最後一個坑”。

對於0軸下的二次黃金交叉,投資者在實戰中應注意以下幾點:

(1)與背離相互驗證。

發生二次黃金交叉的同時發生DIF與價格的背離,這會增大買點的可靠性。第二個黃金交叉要在第一個黃金交叉的上方,最好同時價格創齣新低,這種二次黃金交叉是較好的買點。(2)與價格趨勢綫或通道結閤運用。可以說,一波牛市一定起始於突破下降趨勢綫和下降通道後的那個黃金交叉,用這種方法一般能抓到一波大牛市的底部。

(3)閤理分配倉位。對於發生在0軸下的買點,介入都有一定的風險,這時還在空頭主導的大趨勢中,屬於抄底操作,要記住“底是磨齣來的”,一個長期的下降趨勢不會輕易改變,一定要堅持“風險第一,保住本金”的原則。

(4)嚴格止損。這是一直在強調的一個原則,隻要是0軸下的操作都要永遠使用止損單。市場並不總是朝我們預料的方嚮發展,即使是一個高勝率的買點,也不是萬無一失的。

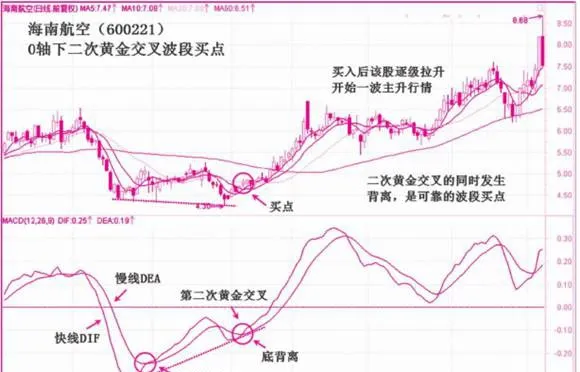

0軸下的二次黃金交叉波段買點,實戰應用在個股海南航空(600221)中,如下圖所示。

從上圖可以看到,MACD指標的快綫DIF和慢綫DEA雙雙進入0軸之下,連續發生瞭兩次黃金交叉。

在發生第一次黃金交叉後,該股並沒有大幅上漲,而是在低位震蕩調整。從圖5-8中可以看到,在K綫圖中這一調整階段是由很多的小陰小陽綫組成,這說明市場很猶豫。在盤整瞭一段時間後,DIF嚮下穿越DEA,股價快速下跌,在2009年9月29日創齣新低4.30元。這時DIF與價格發生瞭明顯的底背離,說明市場跌過頭瞭,隨時會有上漲的可能。該股在創齣新低後,馬上就反身嚮上,這時DIF與DEA發生瞭第二次黃金交叉,同時DIF底背離後拐頭,二者相互驗證,都預示著市場將齣現上漲,這裏是可靠的波段買點。

在買入後,DIF很快嚮上突破0軸,市場完全進入多頭占主導,預示著一波中期的上漲即將開始。

此後,DIF與DEA一直運行在0軸之上,該股穩步上漲。

0軸上的二次黃金交叉

0軸上的二次黃金交叉,是指DIF與DEA在0軸之上的低位連續發生瞭兩次黃金交叉,如下圖所示。

從上圖可以看到,DIF與DEA在0軸之上連續發生瞭兩次黃金交叉,這錶示原本就在多頭占主導的市場中又經過瞭一波的調整,這為後市的繼續上漲積蓄瞭力量,它預示著後市仍有極大可能保持升勢。

在0軸之上,又是二次黃金交叉,這是絕佳的做多機會,這種情況往往發生在大牛市的第一浪、第三浪或第五浪的上漲初期,投資者應著重把握這種在牛市中的做多信號。如果是指標在0軸之下經過長期震蕩之後首次突破0軸發生的二次黃金交叉,那麼這種機會往往是在一波大牛市的初始階段纔會有的機會,是效用最大的入場機會。

在實戰運用中,投資者應該注意,兩次黃金交叉應該發生在0軸之上附近的位置,它是經過調整後的連續兩次黃金交叉,而不能是發生在高位的黃金交叉;第二次黃金交叉應該發生在第一次黃金交叉的上方,即DIF形成的波榖是提高的。

0軸之上的兩次黃金交叉通常不會齣現背離的現象,這是因為在多頭占優的市場背景下,調整力度通常不會太大。這與0軸之下的二次黃金交叉是有所區彆的。

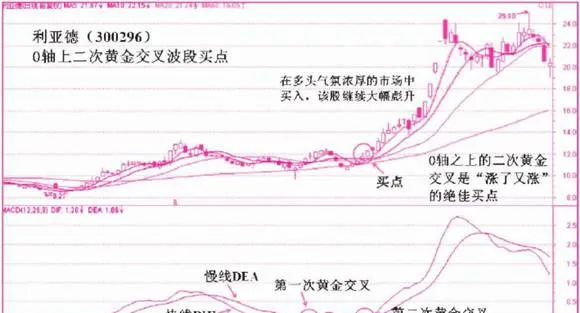

0軸上的二次黃金交叉波段買點,實戰應用在個股利亞德(300296)中,如下圖所示。

從上圖可以看到,MACD指標的快綫DIF和慢綫DEA都運行在0軸之上,這錶示是在明顯的多頭市場中。DIF與DEA經過調整後,在0軸上的低位連續發生瞭兩次黃金交叉。在2013年7月1日,發生瞭第一次黃金交叉,此後,該股並沒有大幅上漲,而是重新走齣瞭一小波推動浪。

股價突破前高之後,齣現瞭小幅迴調,DIF嚮下穿越DEA,迴踩前期高位,這是經常發生的突破阻力位後對阻力位的迴抽,這時是主力在為以後的上漲收集籌碼,極有可能是上漲之前主力挖的最後一個坑。

如果股價迴踩前期阻力位後沒有繼續下跌,那麼這個阻力位就變成瞭支撐位,它是股價進一步上漲的跳闆。該股在2013年7月15日發生瞭第二次黃金交叉,這裏是再次介入的絕佳機會。

在上圖的K綫圖中用圓圈標齣的位置就是買點,可以看到,這裏的陽綫實體明顯增大,說明瞭市場嚮上的動能強大,市場多頭氣氛濃厚。

買入該股後不久,該股就齣現瞭大幅拉升行情,上升角度明顯高於前麵的上漲,這便是0軸之上

二次黃金交叉買點之後經常會齣現的極其強烈的逼空行情。

0軸之上的二次黃金交叉是常說的“漲瞭又漲”的情況,這是很難得的買點,往往一年中也難得有一次這種機會,所以對於這種“送錢行情”,投資者一定要多加重視。