移動均線

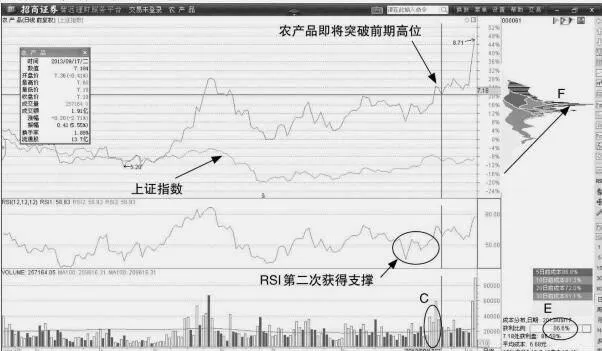

個股漲幅加速形態:價格走強確認加倉信號

- 通常,在股價衝高回落以後,加速回升的走勢出現在股價二次回升到價格高位的時刻。如果股價完成了調整走勢,那麼一定會反彈至短線高位。當價格己經回升到短線高位時,表明蓄勢充分,資金流入自然能夠拉昇股價上漲。我們知道,價格一旦走強並且漲幅超越了股指,那麼一定是難得的強勢股。

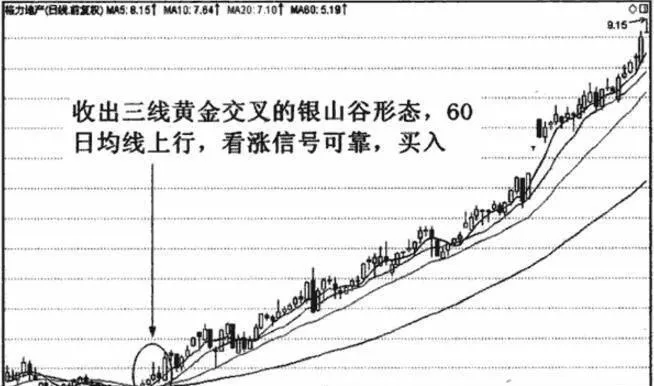

均線銀山谷形態的特別提示

- 特別提示:(1)銀山谷信號的可靠性沒有金山谷強,但若收出該形態時60日均線上行,也足以令交易者放手一搏。(2)銀山谷三條均線的三次交叉,至少要有兩次是黃金交叉,否則就不是銀山谷形態。如果三條均線相互交叉時均爲黃金交叉,則信號的可推性更強。一般三條均線黃金交叉形成的銀山谷,大多出現在長期上升趨勢的中期調整行情末期。

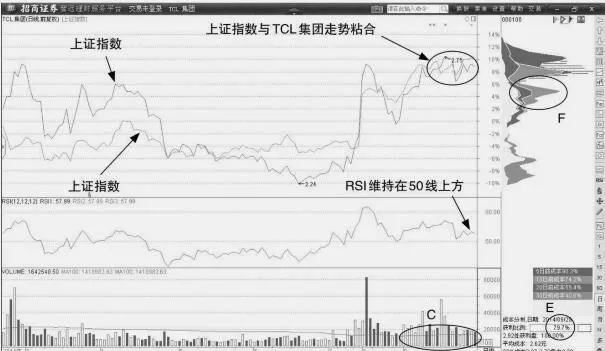

個股與股指同步回升:高位強勢運行的加倉機會

- 在股價向上突破以後,如果調整走勢出現,那麼當們判斷價格高位運行的時候,表明股價將蓄勢待漲。這個時候,是我們短線建倉的時刻。當調整結束以後,股價更容易脫離價格低點,而我們早一些建倉,更能夠獲得高回報。多頭趨勢中,價格回升前總是需要調整。而我們判斷價格調整結束以後,就能夠建倉買入股票了。

均線的扭轉運用

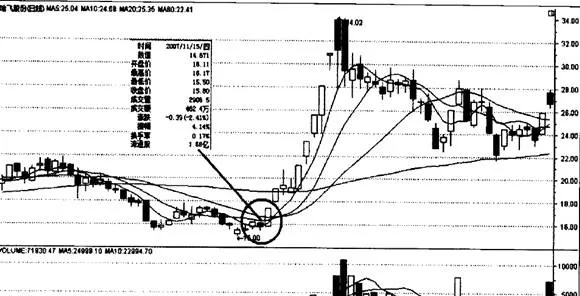

- 一般來說,均線具有較大慣性,因此對均線的扭轉並不容易。然而,當市場出現與均線相反走勢時要關注均線扭轉,此時往往表明市場將“見底反轉”或“見頂反轉”。股價在低位運行時,多條均線趨於收斂,並且因中、長期均線方向向下,從均線服從可知此時並不能確定是底部還是下跌中繼平臺,因此應避免盲目進場。

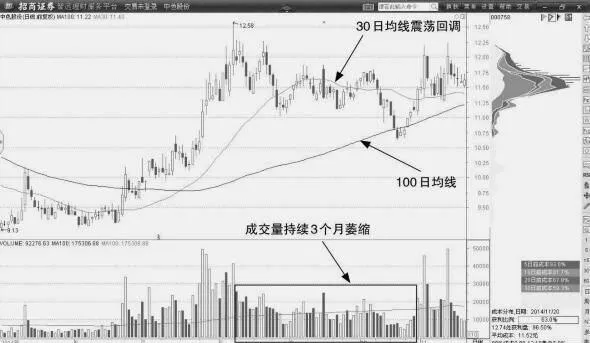

把握成交量、股價、均線的關係

- 把握成交量、股價、均線的關係運用成交量、股價、均線三者進行股票投資時應該注意以下幾個方面:(1)上升趨勢中出現相對地量,同時股價回落至重要均線(5日、10日、30日)處,往往是極佳的短線買點(如下圖所示)。

什麼是均線的回抽

- 一般的,均線中的20日、120日和250日均線會起到至關重要的作用,股價從高位快速回落至20日均線附近時,按照一般的技術思維應該出現明顯的支撐,也就是應該產生情理中的反彈,其後再次下跌也就順理成章了。

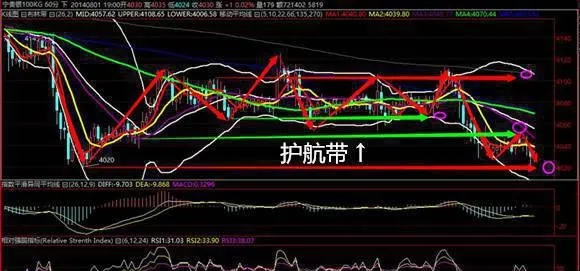

移動平均線護航帶形態圖解

- 護航帶護航帶一般情況下是由89日和144日兩條均線組成的,兩線之間的地帶被稱之爲“護航帶”。護航帶一般是支撐股價和短、中期均線系統進行趨勢性的波段攻擊的趨勢延伸支撐帶。因爲89日和144日均屬於中期性質的均線,將該兩條線組合起來使用對於股價的中期支撐和壓制作用就很明顯。

均線的角度運用

- 均線的角度在30度之內,一般表明此時是震盪行情,震盪行情裏配合KDJ指標來做震盪波段分析是十分理想的操作模式。均線的角度在30—60度之間,一般表明此時是趨勢行情(依週期不同而不同),可依託均線進行對趨勢的跟蹤,堅守均線也就是堅守利潤,直到均線跌破出局。均線的角度在60度以上時,此時是行情見頂底的階斷。

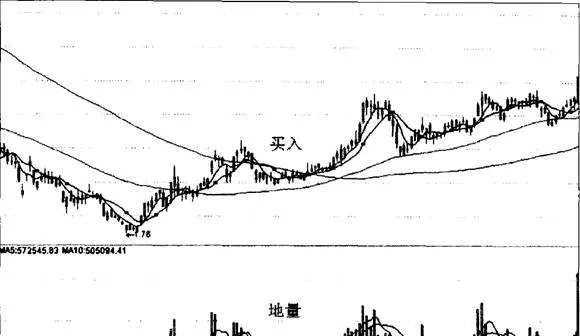

葛南維均線法則內容

- 葛南維的八大法則的內容如下。1.熊市的末期,股價下跌的趨逐漸變緩,移動平均線也從下降的趨勢中開始走向平穩並且開始向上運動。這時候股價從平均線的下方向上突破移動平均線爲買入信號。如圖1-21中的標號1爲所說的買入價位。

縮量後的均線收斂形態

- 在成交量萎縮期間,即便長期均線依然萎縮,短期均線將明顯回調。價格震盪區間逐漸回落,我們判斷好做空機會,能夠減少投資損失。即便這種縮量回調時間很短,我們依然應該減少持股數量。做到減倉避險,才能更好地把握反彈機會。如果在價格調整期間,我們大量持有股票,虧損以後就只能等待股價反彈回升了。

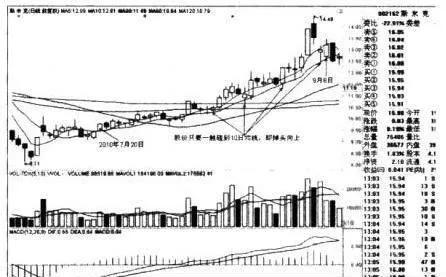

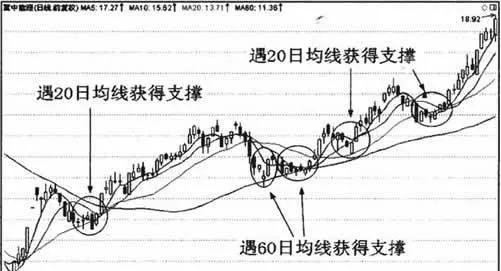

均線多頭排列的案例詳解

- (一)股價下跌,但每當觸及5日、10日、30日或60日均線時,即掉頭向上,或者連續多次一旦觸及上述均線,即回頭向上。同時,均線呈多頭排列形態,則表明均線支撐有力,可以盤中買入。

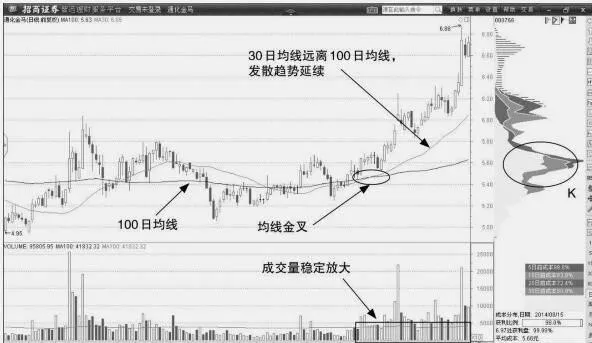

量能穩定的均線發散形態

- 當成交量穩定放大的時候,股價走勢越來越趨於強勢,價格漲幅爲不斷擴大。這個時候,我們應該把握好建倉交易機會,在價格回調期間買入股票,一定能夠獲得收益。通過分析均線運行情況,我們能夠發現均線己經處於發散狀態。如果我們選擇價格回調極限時候減倉,不僅降低了持倉風險,而且能提升盈利空間。

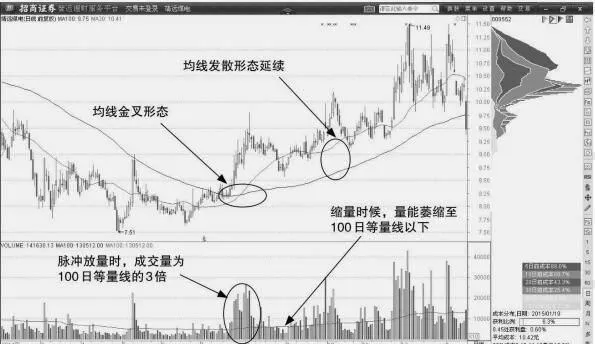

集中脈衝量放量的均線發散形態

- 當成交量脈衝放大的時候,價格走勢趨於活躍,機會就出現在均線發散之時。脈衝成交量越大,均線發散越是明確,我們更能夠把握好交易機會。股票價格回升的節奏,取決於成交量脈衝放大的頻率。頻率越高,股價回升節奏越快,我們持股的情況下更容易獲利。通過成交量發散形態我們發現,脈衝成交量越大,均線發散越是明顯。

移動平均線的作用

- (1)揭示股價趨勢。這是移動平均線的主要功能,移動平均線向上,表明趨勢向上;移動平均線向下表明趨勢向下。投資者通過分析短、中、長期移動平均線,就可知道股價的主要趨勢、次級運動和日常波動的情況。(2)揭示平均成本。

均線支撐和壓力作用詳解

- 均線客觀記錄了市場的平均持倉成本,當股價回落至均線附近時,均線週期內的持股者幾乎都沒有利潤了,獲利盤減少,拋壓減輕。另一方而,多方也會回補倉位,以防股價跌破成本。前期踏空的交易者,這時因爲價格調整到心理價位,開始進場買人股票,導致供求關係發生變化,股價因此止跌企穩。這就是均線的支撐作用。

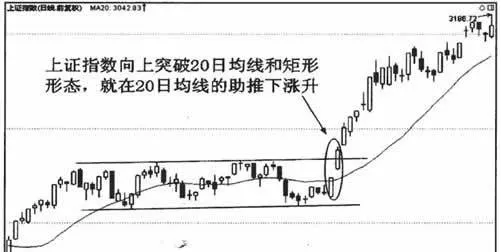

均線的助漲補跌作用

- 助漲助跌當股價或指數突破均線時,無論向上還是向下,股價或指數總會沿着突破方向持續運行一段,即使折返,也會在遇到均線後掉頭繼續沿突破方向運行。這就是均線的助漲助跌特性。均線的助漲助跌作用和均線的支撐與壓力作用有關。

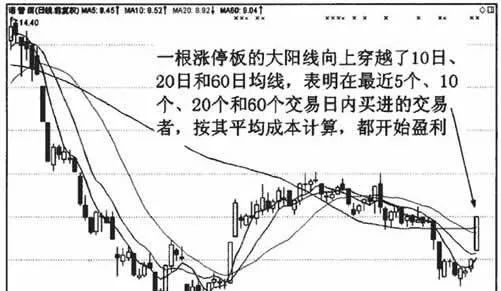

均線平均成本作用詳解

- 根據移動平均數的計算方法可以知道,不同時問週期的移動平均數就是同一週期內的近似平均成本。之所以說近似平均成本,是因爲計算移動平均數的樣本是每一個交易週期的收盤價,而不是交易週期中的均價,同時也沒有將成交因素考慮進去。交易者使用均線分析和判斷股價走勢時,大可忽略這種細微差別,沒有必要去追求絕對平均成本。

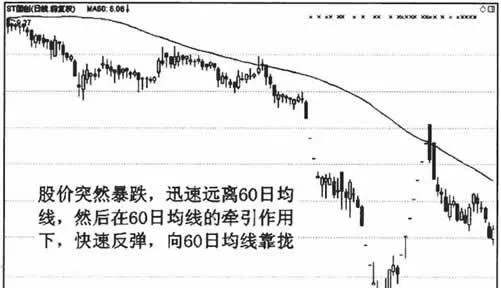

均線入門到精通

- 均線的牽引作用又稱爲吸引作用和吸附作用。通常情況下,股價或指數圍繞均線波動,但當股價或指數偏離均線太遠時,由於股價或指數過度遠離市場平均成本,會異致股價或指數向均線迴歸。從圖形上看,市場上就像有一股向心力,將股價或指數拉向均線。均線的牽引作用和均線助漲助跌作用,是均線對股價或指數的一種作用力和反作用力。

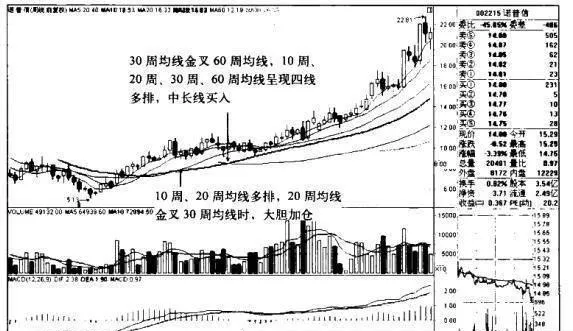

諾普信K線圖(2008.7-2010.1)的趨勢是什麼樣的?

- 如圖3-64,諾普信(002215): 自2008年10月底股價見大底以來,該股持續上漲,周均線逐漸呈多排,2009年5月上旬,隨着30周均線金又60周均線,該股呈現10周、20周、30周、60周均線四線多排,股價也持續攀升,長線行情確立。

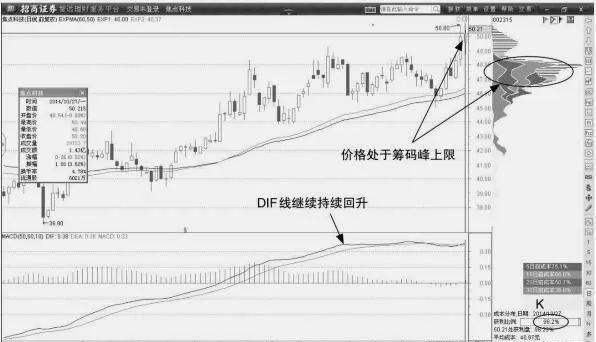

如何利用均線雙弧線底確認明確的減倉機會

- 當我們確認了DIF線己經回升至0軸線上方的時候,我們判斷交易機會己經成熟。這期間,價格走勢趨於活躍,並且股價有效突破籌碼峯期間,交易機會就很容易出現了。我們應該把握好價格反彈期間的買賣時機,選擇恰當的價位建倉便能夠很好地獲利。