移動均線

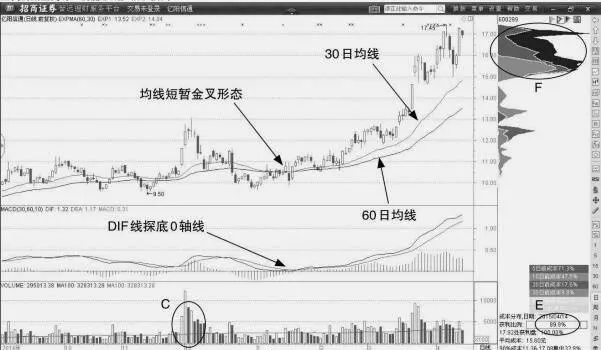

如何用DMA指標判斷均線向上發散趨勢

- 當均線向上發散的時候,如果我們持有股票,可以輕鬆地獲得利潤。實際上,隨着行情的發展,我們發現交易機會就出現在價格飆升階段。而均線發散是證明多頭趨勢出現的信號,也是我們把握盈利機會的時刻。如果我們能夠在均線發散的情況下買入股票,可以輕鬆地獲得收益。通過DMA指標判斷均線的發散狀態,我們能夠第一時間發現交易機會。

DMA指標交易機會分析

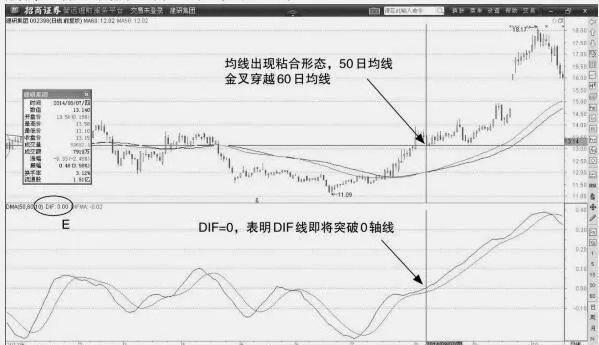

- DMA指標的計算方法與MACD指標相似,而選取的變量爲兩條不同週期的移動平均線。通過對計算週期不同的兩條均線分析,我們可以根據DMA指標中的DIF線的走向判斷交易機會。特別是在DIF單邊回升、單邊回落和穿越0軸線的時候,表明均線出現了向上發散、向下發散和金叉(死叉)等形態。

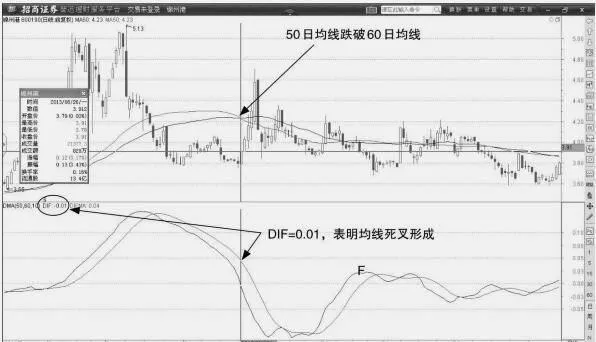

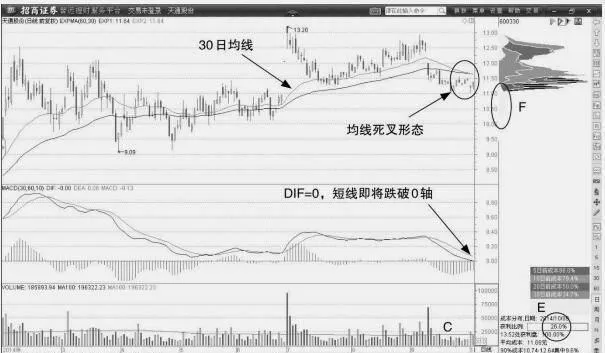

DMA判斷均線粘合趨勢:DIF線跌破0軸線信號

- DIF線跌破了MADIF以後,接下來的時間裏,DIF線會持續調整以至於跌破0軸線。0軸線的支撐有限,如果我們想要獲得收益,就需要減少持股數量了。價格一旦跌破了零軸線,那麼我們的損失會很大。50日均線跌破了60日均線的那一刻,就是DIF線跌破0軸線的時刻。

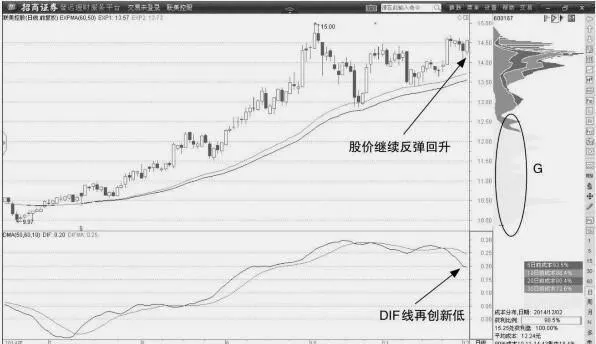

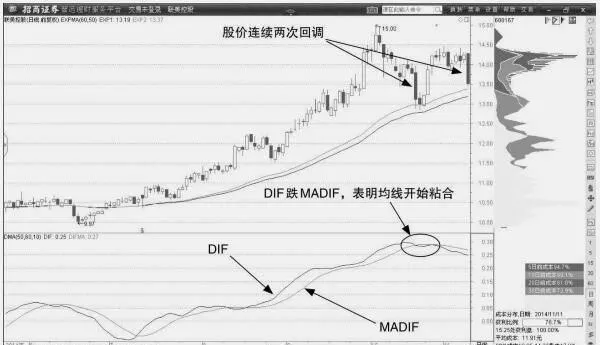

DMA判斷均線粘合趨勢:DIF線跌破DIFMA信號

- 當DIF線跌破DIFMA的時候,表明指標己經走壞。如果DIF線處於0軸線上方,那麼這種跌破信號是50日和60日均線開始粘合的信號。即便均線還未粘合,隨着DIF線不斷調整,賣點也很快就會形成。從DIF線高位回調的走勢我們發現,DIF進入調整趨勢的過程中,交易機會顯然已經形成。

如何使用DMA指標

- DMA指標的運用方法中,我們可以發現該指標能夠很好地指導發現50日和60日均線運行期間的交易機會。特別是針對均線完成金叉和死叉形態的走勢,我們能夠更輕鬆地發現股價突破的信息。一旦我們確認了移動平均線的交易信號,採取買賣措施以後就能夠很好地盈利了。

移動平均線的死叉交叉形態

- 死叉形態是股價看跌的信號,也是我們把握好賣點的機會。均線完成死叉形態以後,我們應該考慮做空。不同週期的均線完成死叉形態以後,我們可以通過MACD指標來挖掘交易機會。該指標跌破0軸線時,我們就能夠確認死叉形態形成。死叉形態的提示效果非常好,一旦我們做空交易,就能夠減少很多損失。

什麼是死亡交叉

- 死亡交叉死亡交叉由兩根移動平均線組成,一根時間短的均線由上向下穿越一根時間長的均線,且時間長的均線同時向下移動。它出現在下跌初期,是一種見頂信號,表明後市看跌,如圖1所示。圖1投資者在操作時應注意:(1)股價大幅上漲後出現該信號,可積極做空。(2)中長線投資者在周K線中出現該信號時應賣出股票。

移動平均線的均線發散形態分析

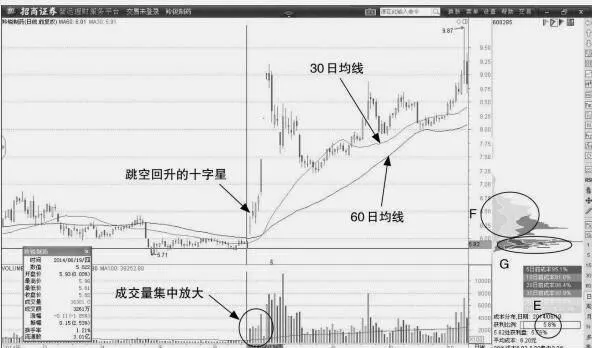

- 均線發散運行前,股價總會出現較大漲幅。只有股價連續大幅地回升,均線纔可能出現發散的情況。當均線處於發散狀態的時候,我們介入以後能夠獲得收益。即便短線遇到股價調整,調整結束後股價上漲概率高,獲利的可能性依然存在。實戰當中,我們可以在均線開始發散的第一時間把握交易機會。

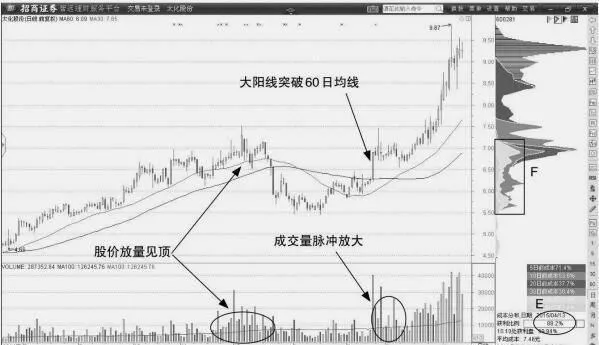

移動平均線的均線夾破形態分析

- 當大陽線順利突破均線壓力位的時候.這是突破形態出現的時刻。突破形態一旦形成,股價單邊運行的趨勢就會得到加強,實戰當中,我們應該把握好大陽線突破的交易機會,選擇在均線發散以後大量持有股票,更容易獲得較高的回報。在價格單邊回升期間,股價波動空間增加,我們持股的盈利空間纔會更高。實戰要點1.如圖1-19所示。

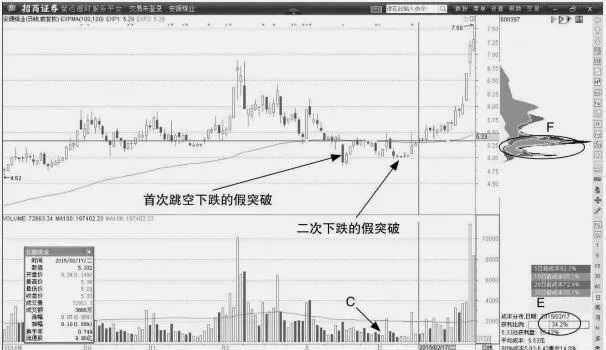

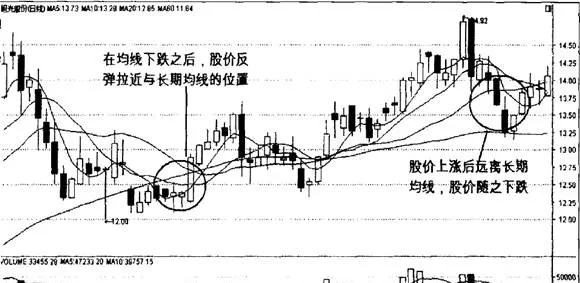

移動平均線的回調與回抽形態

- 當股票價格已經進入回落趨勢的時候,我們判斷重要的均線能夠很好地支撐效果。股價跌破均線,均線又提供了重要的壓力位,是股價回抽後反彈的起點。在日K線圖中,我們總能夠發現價格出現回調和回抽的情況,而判斷價格回調均線的時候,把握買點才能夠獲得較好的回報。而價格跌破均線出現回抽走勢的時候,我們把握好賣點才能夠減少損失。

移動平均線的金叉交叉形態

- 金叉形態是股價看漲的信號,也是我們把握好建倉機會盈利的機會。均線完成金叉形態以後,我們應該考慮建倉買入股票。不同週期的均線完成金叉形態以後,我們可以通過MACD指標來挖掘交易機會。該指標看漲的時候,我們更容易確認金叉形態。金叉形態的提示效果非常好,是我們能夠操作的重要機會。

股價與均線的四種關係

- 由均線的由來可以得知股價與均線之間關係緊密,股價與均線之間的關係可以體現在以下幾個方面:相互引導的關係股價與均線的相互引導關係指的是當股價向上或向下運行時,股價是引導均線進行方向性運行的先導者。而反過來,均線運行方向的延續性又引導着股價的運行。股價與均線彼此相互影響着技術運行狀態的不斷變化發展。

什麼是空中樓閣理論

- 空中樓閣理論是美國著名經濟學家約翰·梅納德,凱恩斯於1936年提出的,該理論完全拋開股票的內在價值,強調心理構造出來的空中樓閣。投資者之所以要以一定的價格購買某種股票,是因爲他相信有人將以更高的價格向他購買這種股票。至於股價的高低,這並不重要,重要的是存在更大的“笨蛋”願以更高的價格向你購買。

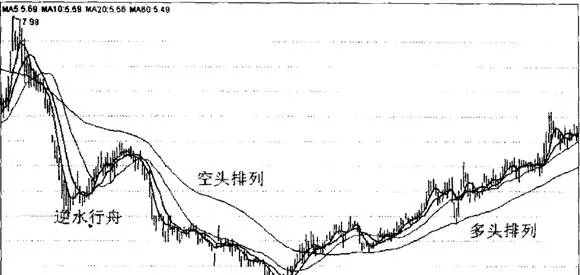

移動平均線與股價船與水的關係

- 在實戰中,股價和均線可以比做逆水行舟和順水行舟。當中長期均線的方向與股價的方向相同的時候,市場會出現兩種情況,即均線的多頭排列和空頭排列。無論上漲時的多頭排列還是下跌時的空頭排列,都屬於順水行舟,因爲此時股價的運動方向與均線的方向一致,通常所謂的趨勢的意義就在於此。

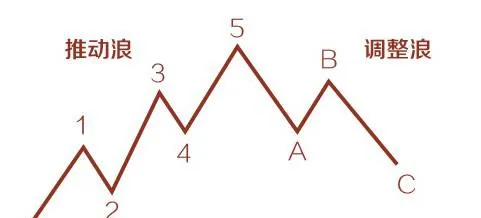

波浪理論的股價的運動規律

- 波浪理論是美國證券分析家艾略特利用道·瓊斯工業指數所發明的一種價格趨勢分析工具,它是一套靠觀察得來的規律,可用以分析股市指數、價格的走勢。股價的波動與在自然中的潮汐現象極其相似,與大自然的潮汐、波浪一樣,一浪跟着一波,週而復始,具有相當程度的規律性,展現出週期循環的特點。

股價領先於經濟基本面的運動規律

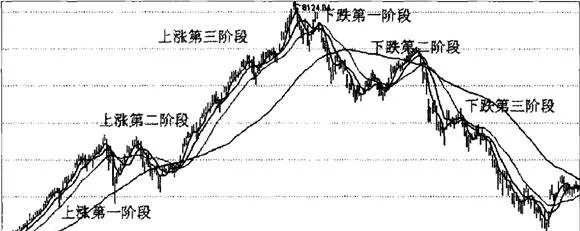

- 股市波動與經濟波動確實存在時間差異,股市波段高點與經濟擴張頂峯平均相差2-6個月,造成這種時間上差異的原因爲:由於股市投資的自身特點,一輪牛市一般要經歷三個階段:第一階段走勢平淡無奇,屬於積累階段。這一階段很重要,一般是先知先覺的資金在逐漸介入,大交易商逢低買入階段。

道氏理論的股價的運動規律

- 道氏理論,是指以道·瓊斯指數作爲研究對象,來觀察和預測股價走勢的一種股價分析理論。將道氏理論數量化的移動平均線系統受短期股票價格上升或下跌的影響較小,穩定性高,是評判股價未來走勢的一個技術分析工具。趨勢就是指股票市場價格的移動方向或走勢。

NOB單邊回升形態:挖掘短線交易機會

- 當腦電波指標的反轉形態得到確認以後,交易機會就出現在價格走勢反轉的過程中。我們發現隨着NDB線的震盪上行,腦電波指標的快速提升爲股價反轉提供了支撐。考慮到籌碼獲利率在持續回升,價格短暫的反彈延續下來,我們繼續持股後盈利空間會很大。

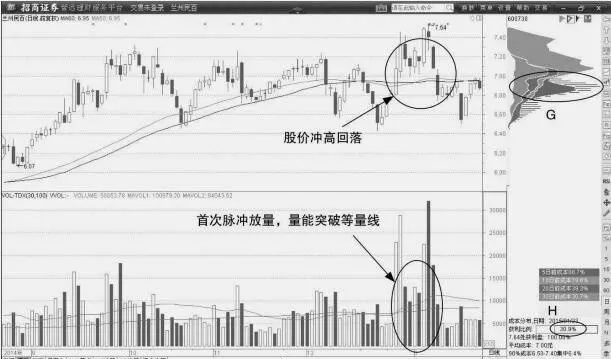

短期等量線“脈衝”發散買點:量能首次突破等量線

- 當成交量脈衝放大的時候,一定是主力投資者拉昇的結果。這期間,股價表現強勢,價格雖然衝高回落,但是交易機會己經出現。股價衝高回落以後,量能萎縮期間,我們可以考慮在價格低點建倉提升盈利空間。多數趨勢的發酵需要時間,脈衝成交量不斷出現的過程,也是交易機會兌現的時刻。

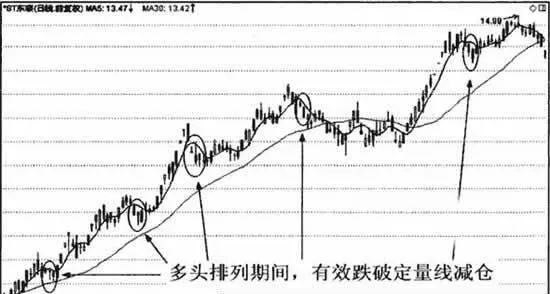

多頭排列時,股價跌破定量線時減倉

- 多頭排列期間,股價跌破定量線應減倉。如圖1所示,ST東碳(600691)。股價調整時,定性線也由上行走平轉而下行。除了調整這一段時間之外,定性線一直上行,股價、定量線、定性線基本上呈多頭排列。在多頭排列期間,或者說在定性線上行的階段,股價每次跌破定量線時,交易者都應當馬上做出減倉動作。