任何一只牛股必须经过“孕育期、启动期、爆发期”这三个阶段。在选出“川润股份”之前,先给大家讲如下两个案例。

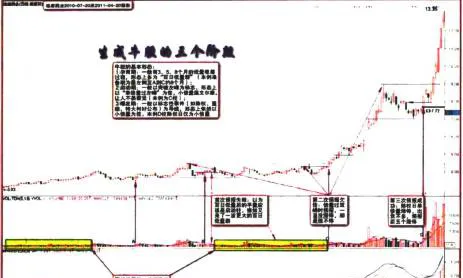

请看图1“迪康药业2010-07-20至2011-04-20日走势图”:

图1的“迪康药业”是2011年上半年两市涨幅榜排名第一的股票。粗略地看,它和“川润股份”的走势基本相似。其共同特点是具有明显的“三个阶段”:

(1)牛股的孕育期:一般有3、5、8个月的低量吸筹过程,形态上多为“百日低量群”。本例从最左侧开始,一直到C柱,有长达8个月的孕育周期,这就是“孕育期”。期间.有两段长达4个月的“百日低量群”,尽管其上方价柱大起大落,波浪滔天,但是其量柱波澜不惊,风平浪静。

(2)牛股的启动期:一般以第二次突破左峰为标志,形态上以“小倍阳过左峰”为佳,见图1中的C柱。这个“小倍阳”几乎就是“准倍阳”,是倍量又不易看出是倍量,温文尔雅,慢条斯理的样子,让人不易察觉,却已闯过双峰。因为主力以小倍阳拉升,既是试探又是冲关,量大了会引人注目,量小了又难以为继,所以小倍阳成了最好的工具。

图1迪康药业2010-07-20至2011-04-20走势图

(3)牛股的爆发期:一般以标志性事件(如除权、重组、特大利好公布)为导线,形态上依然以小倍阳为佳。图中的D柱为除权日,除权日仅为小倍阳,让人觉得这里的除权是强弩之末,即将下跌,但它却悄悄承接前面的小倍阳逆市上扬,稍作回调即连拉4个涨停板。拉升之前谨小慎徽,拉升之际大刀阔斧。这就是牛股“坐如钟、行如风”的气派。

对于该股,作者预报过3次,从形态和时机上看,得失参半。

第一次预报失误:首次预报见图中B点后三日的圆点(2010年11月29日周一),这里是百日低量后的3个平量柱,一般情况下应该是启动柱,我们当即发布了预报。谁知预报的次日,该股主力用一个长达7个点的阴柱杀跌,然后又来了一波更大的百H低量群(即图中B柱与C柱之间)。但是,这一波百日低量的最低点却没有跌破A柱的黄金线.所以引起了我们的兴趣.一直服踪到C柱。

第二次预报欠佳:第二次预报是在C柱倍量过双峰的次日(2011年2月11日周五)预报的,C柱是一根不起眼的小倍阳将军柱,3日后升格为黄金柱,价柱过双峰后,最大涨幅达65%,此后一直没涨停,却是涨不停。是典型的“取法其上,得乎其中”的案例。

第三次预报成功:第三次预报是D点的次日(2011年4月11日周一),D柱是除权日,除权比例是10送15股,应该有大量抛盘的,但是这天却是小倍阳封涨停,可见持股人不愿出货,根据“三先规律”,该股必然要大涨。于是我们在除权的次日发布了牛股预报,预报后调整了3天,也是倍量伸缩的3天,其最低点刚好与左侧大阴实顶重合,形成精准黄金十宇架,这里有多个涨停基因叠加,然后连续5个涨停板。

事实证明,牛股是可以提前发现的。只要看准了牛股的3个阶段,在适当的周期跟踪它,就能适时地擒拿它。