死亡交叉综合运用

前面我们介绍了利用DIF与DEA聚散交叉作为依据的4个买点与4个卖点,下面将综合买卖点来讨论两个波段操作实例。

“金叉买,死叉卖”是投资者在接触指标时最早最常见的俗语,很多指标都是利用两条线或多条指标线的交叉作为操作依据。在MACD指标的使用上,交叉也是一项主要的应用。MACD指标的快线DIF与慢线DEA是由指数移动平均线得来的,他们具有平滑、不易交叉的性质,一旦发生交叉就有重要意义。

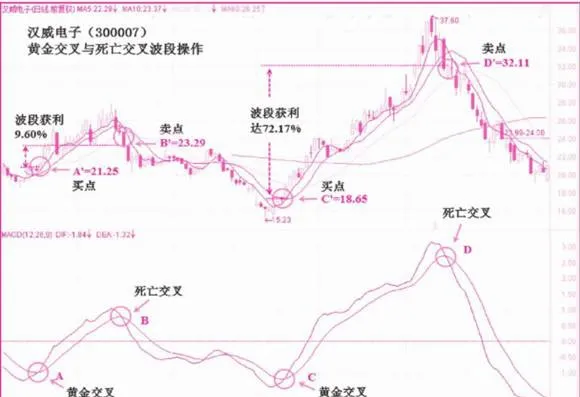

首先来看第一个综合运用的波段操作实例,以“黄金交叉”与“死亡交叉”作为操作依据,运用在个股汉威电子(300007)的操作中,如下图所示。

从上图可以看到,该股在0轴以下的低位发生了两次黄金交叉,在0轴之上的高位发生了两次死亡交叉。第一次黄金交叉发生在2009年11月18日,这时是一个买点,在图中用A表示,对应的价格是A'21.25元。买入之后,该股开始拉升,DIF指标带动DEA突破0轴进入多方。在12月17日发生死亡交叉,这时是一个卖点,在图中用B表示,对应的价格是B'23.29元。在这一波段的操作中,共获利9.60%。这次获利看起来并不多,但这是由行情决定的,使用DIF与DEA的交叉是成功率与稳定性都比较好的方法。

从上图中可以看到,在卖出之后,股价进一步下跌,并最终创下了新低123元。

由此看出,这种方法能抓住上涨的大部分,并避免大部分的下跌行情。该股在新低后于2010年2月10日再次在低位发生了一次黄金交叉,这里出现了第二次波段操作的买点,在图中用C表示,对应的价格是C'18.60元,比第一次买入的价格A'21.25元还要低。

买入之后,DIF再次带动DEA突破0轴并一路突破,创出新高。

在4月12日创出新高37.60元后,DIF指标再次向DEA收敛,两条曲线有交叉的趋势,这时投资者就要小心,随时准备在发生交叉时出局。

最后在4月16日,发生了死亡交叉,这是第二次波段操作的卖点,在图中用D表示,对应的价格是D'32.11元。从图中可以看出,这是一波不小的大波段,利用指标的交叉又抓住了主要的大波段,这次获利达72.17%。

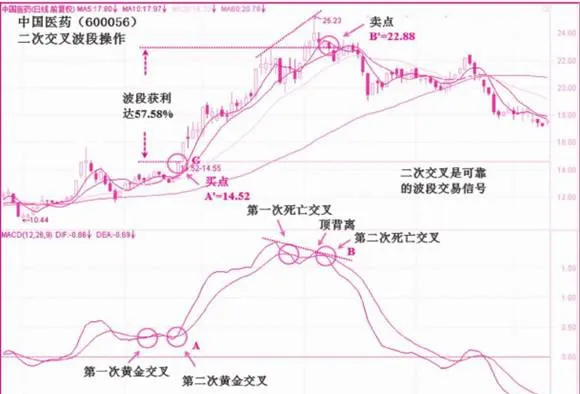

再看第二个综合运用的例子,以二次黄金交叉与二次死亡交叉作为操作依据,运用在个股中国医药(600056)的操作中,如下图所示。

从上图中国医药的行情图中可以看到,该股初期在0轴上并且是0轴附近形成了连续两次黄金交叉,这是在多头市场中绝佳的买入机会,在图中用A标出的位置是第二次黄金交叉发生的位置,对应的买入价格是A'14.52元。在买入之后,该股的快线DIF开始与慢线DEA发散,DIF带动DEA向上拉升。

拉升过程中,两条曲线发生了一次收敛,快线DIF靠近慢线DEA但并没有发生交叉,这种形态是上涨的中继形态,有时两条线靠得更近会发生“粘合”,这都是上涨的中继。

该股在2009年11月23日创下新高收盘价22.13元,指标DIF同时创下新高。此后,该股出现了小幅调整,DIF从上向下穿越DEA,发生了第一次死亡交叉。在这里,稳健的投资者可以率先获利了结少部分筹码,保护住一部分盈利。