死亡交叉綜合運用

前面我們介紹了利用DIF與DEA聚散交叉作爲依據的4個買點與4個賣點,下面將綜合買賣點來討論兩個波段操作實例。

“金叉買,死叉賣”是投資者在接觸指標時最早最常見的俗語,很多指標都是利用兩條線或多條指標線的交叉作爲操作依據。在MACD指標的使用上,交叉也是一項主要的應用。MACD指標的快線DIF與慢線DEA是由指數移動平均線得來的,他們具有平滑、不易交叉的性質,一旦發生交叉就有重要意義。

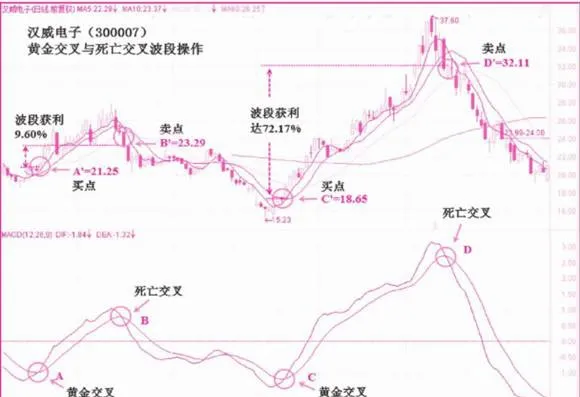

首先來看第一個綜合運用的波段操作實例,以“黃金交叉”與“死亡交叉”作爲操作依據,運用在個股漢威電子(300007)的操作中,如下圖所示。

從上圖可以看到,該股在0軸以下的低位發生了兩次黃金交叉,在0軸之上的高位發生了兩次死亡交叉。第一次黃金交叉發生在2009年11月18日,這時是一個買點,在圖中用A表示,對應的價格是A'21.25元。買入之後,該股開始拉昇,DIF指標帶動DEA突破0軸進入多方。在12月17日發生死亡交叉,這時是一個賣點,在圖中用B表示,對應的價格是B'23.29元。在這一波段的操作中,共獲利9.60%。這次獲利看起來並不多,但這是由行情決定的,使用DIF與DEA的交叉是成功率與穩定性都比較好的方法。

從上圖中可以看到,在賣出之後,股價進一步下跌,並最終創下了新低123元。

由此看出,這種方法能抓住上漲的大部分,並避免大部分的下跌行情。該股在新低後於2010年2月10日再次在低位發生了一次黃金交叉,這裏出現了第二次波段操作的買點,在圖中用C表示,對應的價格是C'18.60元,比第一次買入的價格A'21.25元還要低。

買入之後,DIF再次帶動DEA突破0軸並一路突破,創出新高。

在4月12日創出新高37.60元后,DIF指標再次向DEA收斂,兩條曲線有交叉的趨勢,這時投資者就要小心,隨時準備在發生交叉時出局。

最後在4月16日,發生了死亡交叉,這是第二次波段操作的賣點,在圖中用D表示,對應的價格是D'32.11元。從圖中可以看出,這是一波不小的大波段,利用指標的交叉又抓住了主要的大波段,這次獲利達72.17%。

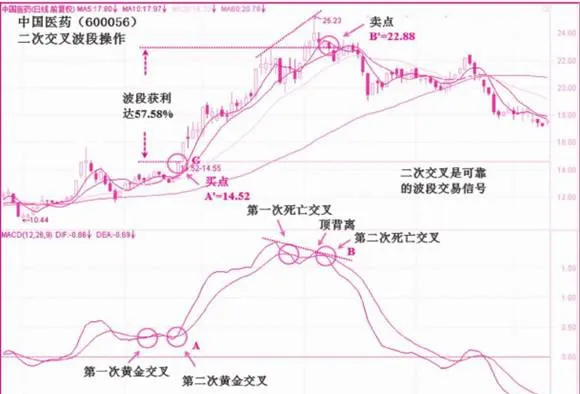

再看第二個綜合運用的例子,以二次黃金交叉與二次死亡交叉作爲操作依據,運用在個股中國醫藥(600056)的操作中,如下圖所示。

從上圖中國醫藥的行情圖中可以看到,該股初期在0軸上並且是0軸附近形成了連續兩次黃金交叉,這是在多頭市場中絕佳的買入機會,在圖中用A標出的位置是第二次黃金交叉發生的位置,對應的買入價格是A'14.52元。在買入之後,該股的快線DIF開始與慢線DEA發散,DIF帶動DEA向上拉昇。

拉昇過程中,兩條曲線發生了一次收斂,快線DIF靠近慢線DEA但並沒有發生交叉,這種形態是上漲的中繼形態,有時兩條線靠得更近會發生“粘合”,這都是上漲的中繼。

該股在2009年11月23日創下新高收盤價22.13元,指標DIF同時創下新高。此後,該股出現了小幅調整,DIF從上向下穿越DEA,發生了第一次死亡交叉。在這裏,穩健的投資者可以率先獲利了結少部分籌碼,保護住一部分盈利。