技术指标背驰

用MACD技术指标对背弛进行辅助判断,是一种虽然不够精确,但是比较方便、容易的方法。

用MACD判断背驰的前提是,A、B、C线段在一个大的趋势里,其中A之前已经有一个中枢,而B是这个大趋势的另一个中枢,这个中枢一般会把MACD的黄白线(也就是DIFF和DEA)回拉到0轴附近。C段的走势类型完成时,对应的MACD柱线面积(向上走势看红柱子,向下走势看绿柱子)比A段对应的面积要小,这时候就构成标准的背弛。

用MACD判断背驰,首先要有两段同向的趋势。同向趋势之间一定有一个盘整或反向趋势连接,把这三段分别称为A、B、C段。显然,B的中枢级别比A、C里的中枢级别都要大,否则A、B、C就连成一个大的趋势或大的中枢了。A段之前,一定是和B同级别或更大级别的一个中枢,而且不可能是一个和A逆向的趋势,否则这三段就会在一个大的中枢里了。(教你炒股票24)

用MACD判断背驰的前提是,A、B、C段在一个大的趋势里,其中A之前已经有一个中枢,而B是这个大趋势的另一个中枢,这个中枢一般会把MACD的黄白线(也就是DIFF和DEA)回拉到0轴附近。C段的走势类型完成时,对应的MACD柱线面积(向上走势看红柱线,向下走势看绿柱线)比A段对应的面积要小,这时候就构成标准的背弛。(教你炒股票24)

注意,看MACD柱线的面积不需要全部出来,一般柱子伸长的力度变小时,把已经出现的面积乘以2,就可以当成是该段的面积。实际操作中,根本不用等到回跌时才判断出现了背驰,在上涨或下跌的最后阶段,判断结论就可以出来了。利用MACD柱线背驰,一般都可以抛到最高价位附近,买在最低价位附近。(教你炒股票24)

必须说明的是,由于MACD本身的局限性,要精确地判断背驰与盘整背驰,还是要从中枢本身出发。但利用MACD判断背驰,对一般人来说,理解和把握起来比较简单一些,而且这个指标已经足够好了。仅用MACD辅助判断,即使对中枢不太清楚,只要能分清A、B、C三段线段,其准确率也应该在90%以上。如果能配合中枢来进行判断,就会达到100%的准确率,因为这可以用纯数学的推理逻辑地证明的。(教你炒股票24)

MACD作为一个辅助系统,还是很有用的。MACD的灵敏度和参数有关,一般都取用12. 26、9为参数,这应付一般的走势就可以了。但对于一个快速的走势,比如1分钟图,反应就会显得太慢了。(教你炒股票25)

这一点必须多级别地综合来考察,绝对不能一看背驰就抛,或者跌50%再抛,世界上哪有这样的事情。(教你炒股票25)

一般来说,一个标准的两个中枢的上涨走势,在MACD上会表现出这样的形态:第一段,MACD的黄白线从0轴下面上穿0轴,在0轴上方停留的同时,相应地形成第一个中枢,同时形成第二类买点。其后走势突破该中枢,MACD的黄白线也快速拉起,这往往是最有力度的一段。一切走势的延伸,以及MACD绕来绕去的所谓指标钝化,都经常出现在这一段。这段一般在一个次级别的背驰中结束,然后进入第二个中枢的形成过程中。此时MACD的黄白线会逐步回到0轴附近,走势开始突破第二个中枢。MACD的黄白线以及柱线都再次重复前面的过程,但这次黄白线不能创新高,或者柱线的面积或者生长的高度不能突破创新高,出现MACD指标背驰,这样就结束了这一包含两个中枢的上涨过程。(教你炒股票25)

如果在第一个中枢就出现背驰,那不会是真正意义上的背驰,只能算是盘整背驰。盘整背驰真正的技术含义,其实就是一个企图脱离中枢的运动,由于力度有限,被阻止而回到中枢里。一般来说,小级别的盘整背驰,对实战操作的意义不太大,而且必须结合其位置来判断。如果是出现在高位,那风险就大了,此时介入,往往是刀口舔血。但如果是在低位,意义就不同了,因为多数的第二、第三类买点,其实都是由盘整背驰构成的,而第一类买点,多数由趋势的背驰构成。

一般来说,第二、第三类买点,都有一个三段的走势,第三段往往都破掉第一段的极限位置,从而形成盘整背驰。注意,这里是把第一、第三段看成两个走势类型之间的比较,这和趋势背驰里的情况有点不同。这两个走势类型是否一定是趋势,问题都不大,两个盘整在盘整背驰中也是可以比较有力度的。这里先补充一个定义,就是某级别的某类型走势,如果构成背驰或盘整背驰,就把这段走势类型称为某级别的背驰段。(教你炒股票27)

所谓顶背驰,就是最后这个中枢,向上离开比向下离开要弱。中枢有这样的特性,就是对无论向上离开或向下离开的走势,都有相同的回拉作用。既然向上离开比向下离开要弱,而向下离开都能拉回中枢,那向上的离开当然也能拉回到中枢里。对于b+B+c向上的走势,这就构成顶背驰。而对于b+B+c向下的走势,就构成底背驰。对于盘整背驰,这种分析也一样有效。其实站在中枢的角度,盘整背驰与背驰本质上是一样的,只是力度、级别以及发生的中枢位置不同而已。(教你炒股票33)

围绕中枢的总体操作原则很简单,每次向下离开中枢,只要出现底背驰,就可以介入,然后看相应回拉出现顶背驰的位置,是否能超越前面一个向上离开的顶背驰高点。无法超越前面的高点时一定要离场,即便超越前面的高点也可以离场。但次级别回抽一旦不重新回到中枢里,就意味着第三类买点出现了,这时一定要买回来。如果从底背驰开始的次级别回拉不能重新回到中枢里,就意味着第三类卖点出现。(教你炒股票33)

转折必然由背驰导致,但背驰导致的转折并不一定是同一级别的。(教你炒股票43)

就可以。连这问题都没认识清楚,那前面的课程是白学了。(教你炒股票84)

第二类买点跌破第一类买点,也就是第二类买点比第一类买点低,这是完全允许的。这里一般都构成盘整背驰,后面对应从顺势平台到扩张平台等不同的走势,这在后面的课程里会讲到。(教你炒股票101)

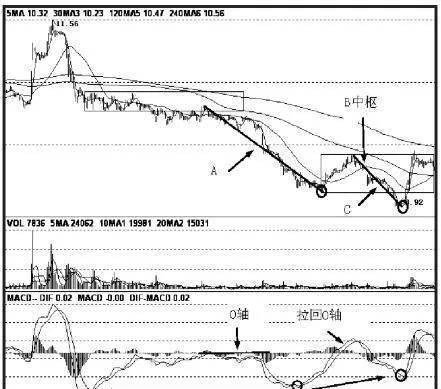

如图2-8所示,A、B、C段在一个大的下跌趋势里,其中A之前已经有一个以上的中枢,B是这个大趋势的另一个中枢,这个中枢已经把MACD的黄白线(也就是DIFF和DEA)回拉到0轴附近。C段的走势类型完成时,对应的MACD绿柱线面积比A段对应的绿柱线面积要小,这时候就构成标准的底背弛。其背驰点就是标准的第一类买点。

图2-8

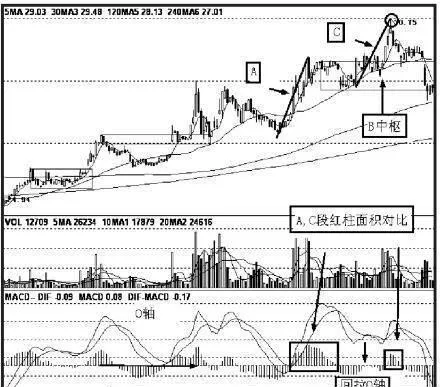

如图2-9所示,A、B、C段在一个大的上涨趋势里,其中A之前已经有一个以上的中枢,B是这个大趋势的另一个中枢,这个中枢已经把MACD的黄白线(也就是DIFF和DEA)回拉到0轴附近。C段的走势类型完成时,对应的MACD红柱线面积比A段对应的红柱线面积要小,这时候就构成标准的顶背弛。其背驰点30.75元处就是标准的第一类卖点。

图2-9

注意:A段和C段对比时,不要求C段MACD柱线的面积全部出来,一般柱子伸长的力度变慢时,把已经出现的面积乘以2,就可以当成是该段的柱线面积,这样可以起到提前判断趋势转折的作用。所以实际操作中根本不用等待股价回跌后才确定背驰,在上涨(下跌情况同样)接近最后阶段,背驰结论就可以提前得出来了。根据这种方法,一般都可以提前抛到最高价位附近。

用MACD判断背驰,除了上述考察同向两段线段对应的红绿柱线面积外,还可以用考察黄白线运行位置的方法。《教你炒股票》108课里没有对此进行系统完整的讲解,笔者稍稍补述一下。

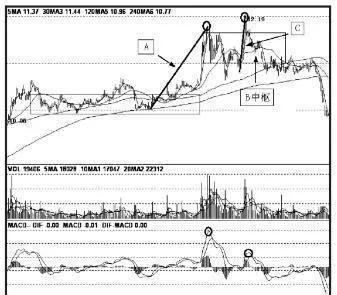

如图2-10所示,在一个下跌趋势里,对于A+中枢B+C的走势情况,C段对比A段创出新低,但MACD技术指标的黄白线返回0轴后不再创出新低,就构成趋势底背驰。背驰点就是第一买点。

图2-10

如图2-11所示,在一个上涨趋势里,对于A+中枢B+C的情况,C段对比A段创出新高,但MACD技术指标的黄白线返回0轴后不再创出新高,就构成趋势顶背驰。背驰点就是第一卖点。

技术指标背驰是一种非常实用的识别背驰的方法。但在使用时要注意一点,就是对线段的比较如何尽可能提前进行,提前得出结论才会更具操作意义。因此,有必要关注后面即将讲述的区间套方法。

图2-11