长期均线组合,单从字而理解,是指由两条或两条以上长期均线组成的均线组合。实际上,均线周期越长,滞后的特征就越强烈,因此长期均线组合在一起之后,更是放大了滞后的缺点。实战操作中,人们常常把中期均线和长期均线相结合的均线组合系统称为长期均线组合,最为常见的是两条中期均线加一条长期均线,常用的有20日 (30日)、60日、120日均线组合,20日(30日)、60日、240日(250日)均线组合,和60日、120日、240日(250日)均线组合三种。

长期均线组合主要用于在长线交易中,观察市场长期趋势:

1. 长期均线持续上行或下行,说明市场处在一个长期的大牛市或者大熊市中,应持股或持币。

2. 长期均线组合呈多头或者空头排列时,说明市场处在一个长期大牛市或者大熊市中,应持股或持币。

3. 股价或指数上穿或跌破长期均线,均线出现黄金交叉或死亡交叉等,都是交易者买进或卖出的重要参考依据。

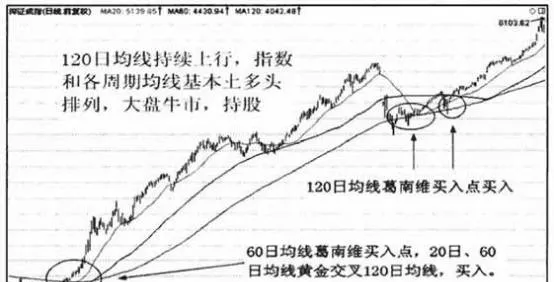

图1是深证成指(399001) 1996年2月至1997年5月的日线图。指数在底部首先向上突破20日和60日均线,遇120日均线受阻回落,跌至60日均线处获支撑,随后横盘打底。打底过程中,60日均线逐渐由下行和走平转为上行,这是60日均线葛南维买入点。

随后指数继续上涨,向上突破120日均线。20日均线也不断上行,支撑指数向拓展,并向上穿越120日均线,均线形成黄金交叉是买入信号,此时可以买入。

之后60日均线也上穿120日均线,形成黄金交叉,虽然发出的买入信号滞后,但中长期均线黄金交叉,表明后市可能会有一段令人激动的疯牛行情。交易者不应因为指数已高而轻易错过买入机会。

随后指数持续上涨,均线系统形成多头排列,股市大牛稳步前行,这是非常良好的多头持股期,交易者应坚定信心,顺势而为。

期间指数有过一次比较大的调整,先后跌破了20日均线和60日均线,20日均线和60日均线亦由上行转为下行,但指数、20日均线和60日均线遇到120日均线时受到支撑止跌回升,120日均线向上的方向也一直未变,表明牛市行情仍然持续。对于这种走势,交易者不仅无须担心,可以继续大胆持股,仓位轻的还可以加仓买入。

指数遇120日均线支撑止跌回升之处,是120日均线葛南维买入点。

图1长期均线组合发出趋势转折的买入信号,以及所确认的上升趋势,都是长期趋势

长期均线组合的优点是稳定性好,缺点是买进卖出信号比较滞后。很多时候,依据长期均线组合发出的买卖信号操作,常常会踏空一段行情或持仓坐一段过山车。

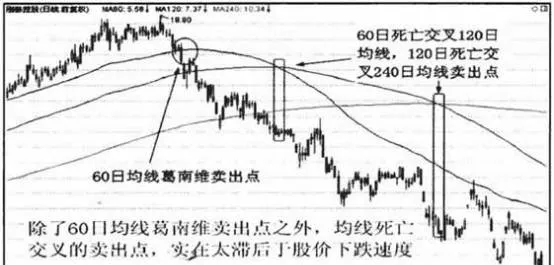

图2是刚泰控股(600687)的日线图。股价见顶回落跌破60日均线时,60日均线已有走平迹象。这是不很标准的60日均线葛南维第六大法则卖出点。

接着股价跌跌不休,只在120日均线和240日均线处各自停顿了一下,随后继续滑落,带动60日均线和120日均线山上行走平转而下行,形成死亡交叉。死亡交叉是长期卖出信号,此时应卖出。

120日均线死亡交叉240日均线,发出长线清仓离场信号时,股价已经跌得面目全非。即便是60日均线死亡交叉120日均线时,股价也早已深幅下跌。

可以观察到,股价跌破60日均线后,就一直在60日均线的压制下持续下跌。每次反弹,也都受制于60日均线。无论是发出信号的时间,还是股价与均线之间的排列关系,只有60均线既平衡了滞后性和灵敏性,又不致错判大趋势方向,因此该均线是非常重要的一个时间周期。

图2长期均线组合发出的卖出倍号常常很滞后

长期均线滞后的问题也不是无法解决,除了借助其他势技术分析外,还有一个方法,就是选择正确的均线组合周期,将短期、中期和长期均线组合在一起,形成一个均线交易系统,这样既照顾了灵敏性,又具有了稳定性,既可以利用短期均线发出的信号及时作出买进卖出的仓位增减操作,又可以利用长期均线指标的方向跟随趋势,不至于在下降趋势中的反弹行情中满仓,上升趋势中的调整行情中空仓。