指標概述技術分析指標分爲兩大類,一類是趨勢指標,另一類是振盪指標。

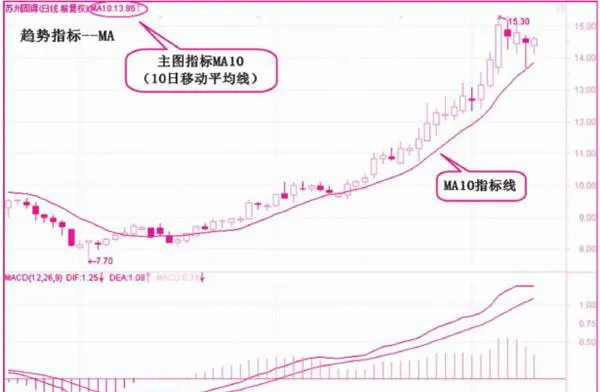

趨勢指標是以描述趨勢行情見長的指標。趨勢行情是指比較流暢的、明顯的單邊上漲或下跌行情,具有明顯的趨向性,其走勢特點是股價沿着趨勢指標線前進,比如在一波中短線的上漲趨勢行情中,股價會沿10日移動平均線(MA10)上升。常見的趨勢指標有移動平均線(MA)、布林通道(BOLL)、薛斯通道(XS)等等,可以看出,趨勢指標一般是股票軟件中主圖指標,如常用的移動平均線MA10,見下圖所示。

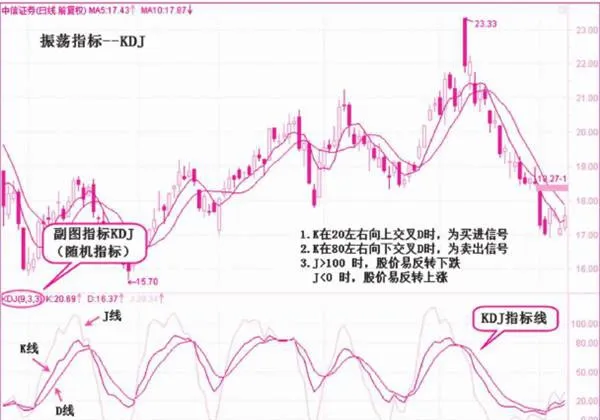

振盪指標是以判斷行情拐點見長的指標,也就是常用於判斷頂底的指標。振盪行情是指明顯的單邊行情之外的市場運行區間,其往往是行情的調整區間或頂(底)部區間,如箱體震盪、“之”字調整等。常見的振盪指標(Oscillators)有,指數平滑異同移動平均線(MACD)、相對強弱指標(RSI)、隨機指標(KDJ)等,可以看出,振盪指標一般是股票軟件中的副圖指標,如常見的KDJ指標,見下圖所示。

技術指標有助於投資者判斷行情,尋找轉折點,比直接看行情圖表更直觀,更容易形成明確的方法。趨勢指標較爲平滑,對以趨勢行進的行情能較好判斷,但在行情轉向的時候反應較慢,這也是趨勢指標的弱點。振盪指標較爲靈敏,對區間震盪和轉向的判斷較爲準確,但在趨勢行情中容易因爲次級別的調整而出現干擾。

目前股票軟件中常見的指標不下三十種,而特色指標更多,可達上百種之多。經典的常用指標數量在十種之內,其他指標都是這些經典指標的變形,投資者經過一段時間對指標的學習研究,完全可以在這些經典指標基礎上,發展出適合自己操作的新指標。絕大多數指標是以價格(通常爲收盤價Close)爲基礎,通過一定的算法計算出來的。還有一些指標是根據成交量(Volume)計算得來的。所以說,大多數指標是同根同源的,都是在量、價基礎上演繹出來的,不必搞得太複雜,應該儘量以簡單、實用爲原則。

振盪指標(Oscillators)

振盪指標的表現形式是指標值在設定的水平區間或圍繞某個中心數值上下波動。根據振盪指標的振盪形式,可分爲兩類,即中心振盪和區間振盪指標。一般來說,中心振盪指標更適用於分析多空轉換,而區間振盪指標更適用於確認超買或超賣水平。

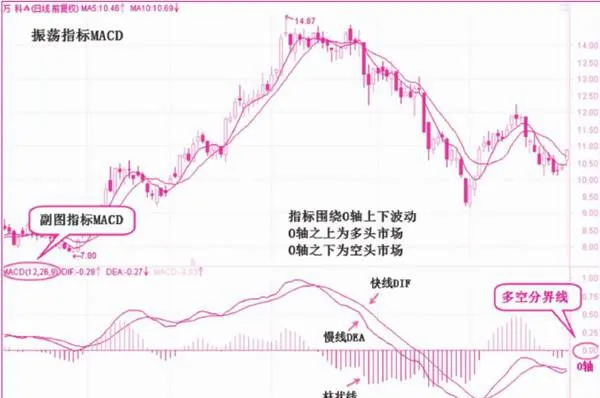

中心振盪指標是指標值圍繞某個數值爲中心上下波動的指標,指數平滑異同移動平均線(MACD)指標就是一個以0軸爲波動中心的振盪指標,如圖2-3所示。從圖中可以看出指標值圍繞0軸上下波動。MACD指標用在不同指數和個股中,MACD的取值範圍不同,這是因爲MACD指標是根據收盤價計算出來的長期與短期指數平均線的差值,指標數值受收盤價高低的影響。用在高價股上指標最大值可能大於3,用在低價股上指標最大值可能小於1,不同個股的數值的比較沒有意義,只需要和個股自身的歷史數值進行對比,以此來判斷上漲或下跌的強弱。但0軸對所有個股和指數都有相同的意義,它是多空的分界線。指標線在0軸之上表明市場處於多頭市場,在0軸之下表明市場處於空頭市場。

區間振盪指標

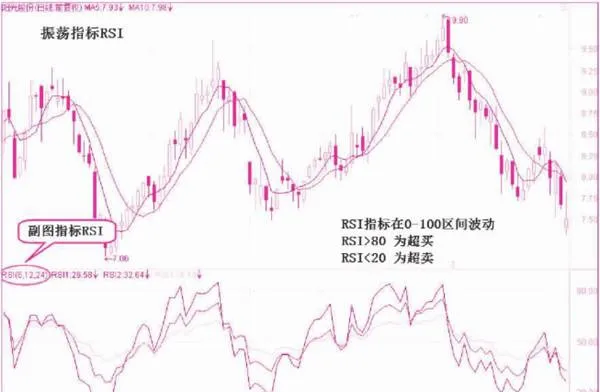

是指指標數值在一個區間範圍內(0~100)上下波動的指標,這個區間對所有個股和指數都是一樣的。這類指標是由價格比值計算出來的,所以不同個股之間可以相互比較。指標值接近上面極限爲超買,指標值接近下面極限爲超賣。通常在指標數值大於80時爲超買,指標數值小於20時爲超賣。相對強弱指標(RSI)就是一個典型的區間振盪指標,如圖2-4所示。從圖中可以看出,RSI指標數值是在0~100間波動,不會超過這個範圍,而其中大部分時間數值是在20~80間波動。

股價波動是以趨勢形式行進的,趨勢中伴隨着震盪,合理運用指標就能夠有效地提高對趨勢和震盪行情判斷的準確率。在一波主要的上漲行情中,發生的與主要上升方向相反的行情稱爲回調;在一波主要的下跌行情中,發生的與主要下降方向相反的行情稱爲反彈。這些震盪行情的轉向最有可能發生在振盪指標指示的超買和超賣區間。[1]

綜上所述,中心振盪與區間振盪是振盪指標常見的兩種表現形式。

而我們本書介紹的MACD指標同時具有兩種波動特性。前面已經介紹過了,MACD指標是圍繞0軸波動的中心振盪指標,同時,它的指標值在波動範圍內又有區間振盪的特性。雖然它的區間不是固定不變的,但它在高位或低位接近極限時,同樣可以用區間振盪的原理來觀察超買或超賣。不僅如此,MACD指標還具有趨勢指標的特性,因爲MACD指標是由指數移動平均線(EMA)的長短期差值計算得來的,這決定了它又具有趨勢指標的內涵。

振盪指標的應用

振盪指標在判斷頂部和底部反轉時具有較高的準確率,技術分析者一般結合價格、成交量和振盪指標三者來判斷行情。振盪指標的運用主要從以下幾個方面來說:

(1)指標的高位與低位:是

指指標進入超買區或超賣區。(2)指標的趨勢:

指標是由價格計算出來的,由於價格具有趨勢性,所以指標在很多時間也表現出趨勢性。比如在上漲行情中,指標的波峯和波谷都是逐波提高的。在下跌行情中,指標的波峯和波谷都是逐波降低的。(3)指標的形態:

由於市場情緒會影響價格,因此在相似的情緒影響下,就會形成相似的指標形態,這些相對固定的形態是特定市場情緒的反映,有助於我們對市場行情進行判斷。(4)指標的交叉:

是常見的指標運用方法,指兩條指標線的穿越現象,向上的交叉稱爲“黃金交叉”,向下的交叉稱爲“死亡交叉”,也就是俗稱的“金叉”與“死叉”。(5)指標的背離:

被認爲是振盪指標最好用的一種應用,指標背離是指指標運行方向與價格運行方向相背離。比如,一波上漲中,當價格創新高而指標不創新高時,被認爲是“頂背離”;一波下跌中,當價格創新低而指標不創新低時,被認爲是“底背離”。多空分界線

多空分界線是振盪指標應用之中需要重點介紹的一項,它是波段操作的重要依據之一。多空分界線通常是指穿過指標值爲0或50的水平線。MACD指標的多空分界線是0軸,即指標值爲0的水平線。

在中心振盪指標中,當指標值進入0軸以上,被認爲是進入多方主導的市場,是上漲行情的開始,向上穿越0軸是買入信號。當指標值進入0軸之下,被認爲是進入空方主導的市場,是下跌行情的開始,向下穿越0軸是賣出信號。

在區間振盪指標中,當指標值向上進入50一線之上,被認爲是進入多方主導的市場,是上漲行情的開始,向上穿越50是買入信號。當指標值向下進入50一線之下,被認爲是進入空方主導的市場,是下跌行情的開始,向下穿越50是賣出信號。

多空分界線雖然簡單,卻有十分重要的實戰意義。

很多投資者忽略了這一重要的判斷市場狀況的簡便方法。在主要多頭市場,投資者可以大膽操作,以持股爲主,做足上漲行情;在主要的空頭市場,投資應該謹慎操作,以空倉觀望或輕倉試探爲主,避免下降趨勢,不與趨勢作對。在實際運用中,經驗豐富的投資者會看大勢做股,順大勢逆小勢。比如在主要的多頭市場中,振盪指標會遊走於中心振盪指標的0軸之上或區間振盪指標的50~80之間。在強勁的升勢中,當指標接近多空分界線時,往往是介入良機,而不是退出時機。因爲,我們已經通過道氏理論和波浪理論知道了,一波主要的上漲行情會有次級折返,即調整浪,這些是回調的介入機會。

同理,在主要的空頭市場中,振盪指標會遊走於中心振盪指標的0軸之下或區間振盪指標的50~20之間。在強烈的跌勢中,當指標接近多空分界線時,往往是出逃良機,而不是介入時機。因爲,一波主要的下跌行情中的次級折返,即調整浪,是下跌中的反彈賣出機會。