趨勢投資策略

投資者普追相信的一句話,是“沒有隻漲不跌的股市”,但這句話,對於趨勢投資者來說,則不是一句可以信賴的話。當你準備進入趨勢投資的時候,你可要做好完全不同的準備。你必須有完全不同的理念,完全不同的追求。你必須相信,在條件成熟的情況下。股價會單邊運行,而且,你一定要有追求,追求一次性在一隻股票單邊運行中獲得最大化的利潤。

波動投資者追求的是股價彎曲運行的差價,趨勢投資者追求的是股價直線運行的差價。

因爲趨勢分析的過程比較複雜,本篇僅從策略角度對趁勢投資的方法和技巧進行講解.涉及具體行業、公司的專業性知識,需要投資者進行更深入的學習和研究。

如何確定趨勢的核心因素與主要因素

趨勢是什麼?

按照傳統中文解釋,趨勢是一種事物變動的動向,也就是事物正在朝着某個方向運動。這個解釋的內在含義是,趨勢只不過是一個運動方向,並沒有說。事物還會一直朝着這個方向運動,也沒有說,事物不會繼續朝着這個方向運動。

按照股市中趨勢理論的鼻祖美國人查爾斯·道的說法,股票價格按照趨勢方式運行。就如同海浪一樣,朝着一個方向連續運行。趨勢可以分爲大趨勢、中級趨勢、次級趨勢。不過,這個說法,也沒有說清楚趨勢是什麼。

本篇,我們將從趨勢的定義開始,逐步進入趨勢投資策略。

第一節股價運行是多因素輪番推動的過程

股價爲什麼會持續不斷地變化呢?在股票行情圖上,股價呈現持續運行的狀態,從不停止。不少人喜歡給股票估值,尤其是有些人喜歡把股票的合理價格定在某個價格上,好像股票價格本身應該是靜止的。很顯然,投資者如果希望股票價格停止下來,就是不理智的。

與其研究股票價格應該停止在什麼地方,不如研究殷票價格爲什麼會不斷地運行。

這裏,我們首先給股價運行的過程做一個解釋,即:股價運行,是能夠導致股價變化的多種因素輪番推動股價的過程。

能夠導致股價變化的因素非常多,可以細說的,不少於100種。這些因素在某個瞬間,一定會有很多處幹相對睜止的狀態,所以不會導致股價變化,但同時,一定會有一些或者少數因素持續地變化,從而導致股價持續變化。但從長時間來看,幾乎每個因素都有可能發生變化,從而對股價產生永不間斷的推動。股價運行,就是這樣形成的過程。

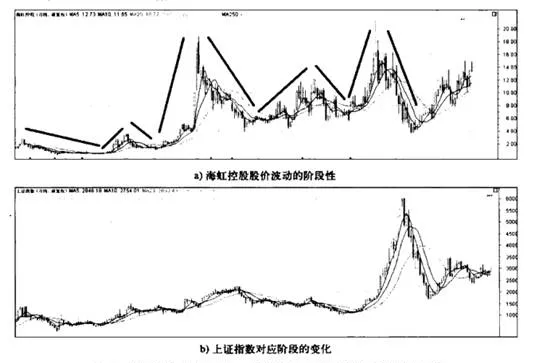

我們可以任意選擇一隻股票如圖所示,展示一下一些導致股票價格運行的因素。由於我們不可能對一隻股票的每一個小小的因素變化進行記錄,所以,我們的案例,只能給出一些主要的因素變化記錄。

在圖中,我們把上證指數走勢圖作爲基本參照物,以便對於該股變化因秦突出講解。

海虹控股在上市之初,就是一隻非常普通的紡織行業股票,1992年上市之後,公司業績尚可,在1993年度、1994年度還有少許的送股。大家知道,送股這個因素,在股市中一向都對股價有積極向上的促進作用的。但可惜的是,股市這兩年的系統性風險很大,熊市主宰一切。所以,海紅控股在這個階段,幾乎沒有獨立性,跟隨大盤下跌。在圖中,就是第一根下跌直線。

1996一1997年,股票市場呈現出持續的牛市。這兩年,海虹控股的業績開始下滑,紡織行業面臨着競爭加劇的壓力,公司1996年勉強應利,1997年,則大幅度虧損。但由於公司股本不大,且前面長期股價低迷,所以,股價跟隨大盤持續上升,幅度甚至超過大盤。在那個時代,股本大小對股價的影響是非常明顯的。所以,在投機氣氛濃厚的牛市中,海虹控股漲幅超過大盤,是正常的。這就是圖中第二根直線,上升階段。

1998年之後,公司業績開始回升,並且在1999年錄得每股收益0.41元,在2000年推出10轉7的分紅方案。最關鍵的因素是,公司在這段時間進入了互聯網行業,並且因爲當年互聯網熱潮的原因,海虹控股的股票披當做互聯網的龍頭股炒作,股價大幅度飆升,幅度達數十倍。在2000年3月,股價見到瘋狂的頂部。這一段時間,決定股價顯著變動的因素,是公司參與了互聯網業務,並且趕上了網絡股的熱潮,成爲市場明星。巨大的泡沫,基本宣佈了該股歷史價格的最高水平。這一段,就是圖1-1中的第四根直線,上升階段。

2000年,股價見頂回落,進入了持續漫長的熊市。而同期上證指數卻是持續的牛市。海虹控股進入熊市的主要理由,就是因爲國際資本市場的網絡股泡沫開始破滅,國內的網絡股泡抹也不得不跟隨破滅。海虹控股最高點出現在2000年3月,而上證指數直到2001年6月才見到階段性牛市高點。這個案例,集中說明了一旦個股有了自己鮮明的趨勢,那麼,就會很長時間內不受大盤的影響。相反,在此之前的行情裏,海虹控股因爲沒有個性,所以多數時間跟隨大盤漲跌。

在圖1-1的第五根直線,下跌階段,海虹控股前面是因爲國際資本市場網絡股泡沫導致的下跌,後面則因爲國內股市整體下跌而繼續下跌,前後受到國內外雙重壓力的壓制,所以跌幅偏大。這也爲後期該股走勢相對於大盤更抗跌埋下了伏筆。

圖1-1的第六根直線,上升階段,海虹控股呈現反覆震盪上行特徵。這段時間是從2002年到2004年年中。這段時間裏,國內經濟處於逐步復甦階段,但紡織行業依然表現一般,海虹控股業績就更加普通。公司並沒有因介入網絡業務而出現業務騰飛,甚至還出現了一定程度的下滑。不過,市場中還有不少投資者對該股的網絡情節始終存在,所以在大盤反彈過程中,該股始終比較活躍,人氣旺盛。但畢競網絡泡沫已經破滅,死灰不可能復燃,公司業績沒有亮點,無法支持股價持續回升。這個反彈段反反覆覆,最終還是失敗。

2004年年中到2005年年中,是股市最爲低迷的一年。上證指數從1700點一路下跌到1000點。期間因爲股改的原因,股市震盪尋底。最終在多種因素促成下形成了牛市。這段時間,海虹控股雖然在2004年再次出現了歷史最好業績,每股收益0.47元,但依然擺脫不了下跌趨勢,不過,該股相對卻抗跌一些,股價沒有創出新低,而是在原來的低點上方尋找到了支撐。之所以如此,就是在上一次下跌階段裏,該股承受了國內外雙重壓力的打壓,跌幅偏大。這個階段的走勢說明,個股的業績,如果不是特別出衆,在大盤下跌階段裏,也不能倖免於難。只有在公司的業務特別被投資者看好的時候,股價纔會有出衆的表現。

2005年年中之後,國內股市、國際股市都進入了繁榮期,持續大幅度上升。海虹控股也跟隨進入牛市。但我們注意到,這幾年公司業績特別差。繼續在虧損邊緣掙扎。公司的股價表現,遠遠不如大盤,上證指數同期上漲了6倍,該股僅僅上升了3倍,在勉強衝擊了2000年高點之後,股價迅速下跌,進入熊市。2005-2007年的牛市中,公司股價的表現,從因案歸因角度看,完全來自整體市場人氣的旺盛,公司方面兒乎沒有任何因素能夠對上升趨勢形成貢獻。這一段行情告訴我們,即使個股沒有任何亮點,只要大盤瘋狂,個股多少也能跟隨走出牛市行情。

之後,股市進入2008年大熊市。上證指數回到了1700點,海虹控股則回到了啓動之前更低的價格,與2002年最低點接近。該股三年牛市的成果,幾乎完全送還給市場。這段時間裏,海虹控股業績繼續保持疲軟,在虧損邊緣行走,股價下跌空間也沒有因此而更加巨大。經過多年的牛市、熊市交替,我們看到,海虹控股其實根本沒有給投資者帶來任何回報。但是,股價卻經常能夠給投資者帶來階段性較大收益。

總結:海虹控股上市10多年時間裏,公司方面並沒有給投資者帶來真正的業績增長回報,但是,股價形成了多次牛市。從後面看,幾乎每次牛市都是在一種虛妄的預期之中完成,最大的網絡股泡沫是公司曾經給投資者最大的夢想。每一次牛市都在夢想破滅後失敗,每一次熊市也沒有讓投資者清醒。當我們看着公司每年在虧損邊緣掙扎的報表的時候,纔會播然醒悟,牛市趨勢,更多時候不過是一次抱着美好憧憬出門、最終疲憊問歸的旅程。

上面這個案例,多少會給投資者一些消極影響,下面,我們再來介紹一些積極的案例。

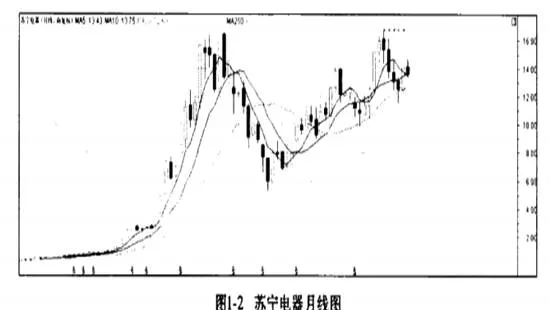

圖1-2是國內投資者最津津樂道的牛股——蘇寧電器的月線圖。從圖上可以看到,公司上市以來,幾乎絕大多數時間都處於牛市之中。看見這張圖,投資者纔會有“只漲不跌的股市也存在”的感覺。我們接下來分析一下該股上升趨勢各個階段的因素變化特點。

公司是在2004年7月發行上市的,當時發行裏只有2500萬股,發行價格是16.33元。圖1-2經過復權,所以顯示價格很低。上市第一年,儘管股市處於大熊市的末段,但因爲業績非常優秀,公司股價非常堅挺,保持着小幅牛市特徵。當年,公司實現每股收益接近2元,並且10轉10股,受到投資者追捧。由於公司的贏利模式獨特,贏利能力極強,公司業績持續保持高增長,並且持續推出優厚的分紅方案,先後在2005年年中、2006年年中、2006年度連續推出10轉8. 10轉10,、10轉10,股本迅速擴張。股價在2005年、2006年、2007年分別上升120%、390%、220%,成爲股市明星。

應該說,該股從上市開始,到2007年大牛市結束,內外都遇到了最好的時機。公司進入了高速成長,股市進入了大牛市,內外雙重推動力,促成了最大的牛股。利潤從2004年2億元不到,快速增長到2007年的14億元,是最大的牛市推動力。在這種推動力面前,即使股市是熊市,也無法阻擋該股牛市的步伐。只是遇到了牛市,股價上升速度更快、幅度更大。

2008年,公司業績繼續保持較快增長,淨利潤從14億元增長到21億元多。不過,股價卻因爲股市進入大熊市,出現了上市之後唯一一次熊市,跌幅高達71.4%,最低時,股價相當於2006年的收盤價水平。也就是相當於當時淨利潤4億元的股價水平。這一段下跌,說明在股市中,當特別重大的大盤熊市出現的時候,再好的公司、再好的業績增長,也無法抵抗。因爲投資者普遍處於恐慌之中,會不理會公司的價值,拼命地出售股票。下跌趨勢,更多的是一種恐慌發泄的過程。

2009年、2010年,公司淨利潤兩年再度實現翻番,從21億元達到40億元。股價則在2009年就基本回到了2007年的高點附近。股價之所以沒有再度創出新高,顯示投資者對已經很高的利潤基數有些恐高症,擔心公司的成長性會衰減。

總結:蘇寧電器的股價走勢,集中體現了公司業績增長這個動力,對於股價上升趨勢形成具有非常核心的地位。尤其是高速成長,對股價的推動力幾乎是必然的。在指數特別不好的時候。公司業績增長無法對股價形成推動力,但這種推動力依然存在,等大盤的風險釋放完畢,公司內在的動力就會推動股價上升。因此,投資者發現了公司內在業績高速增長的動力的時候,千萬不要輕易放過這樣的投資機會。

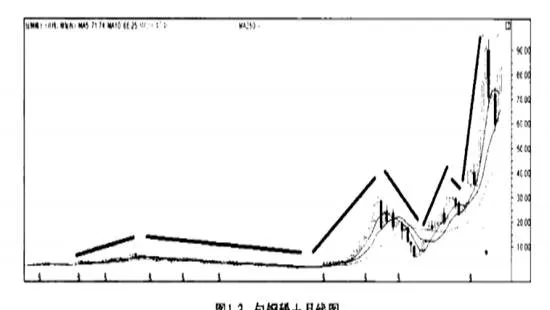

圖1-3是包鋼稀土的月線圖。並不是每一個大幅持續上升的股票,都像蘇寧電器那樣,來自於公司業績內生的高成長。包鋼稀土,就是一個典型的案例。

公司於1997年上市,發行價是4.43元。從上市開始,公司的主管業務就是稀土生產。上市之後,公司業績一直平平淡淡,好的時候每股收益在0.20元上,差的時候在0.10元下,除了第一年有少量送股之外,基本上沒有給股東帶來什麼回報。在圖1-3中,第一根上升階段線期間,股價漲幅與上證指數基本接近,爲兩倍多一點。這一段,公司股價基本沒有個性。由幹公司股東穩定,所以也不存在資產重組的潛力,所以很少有重組傳聞,股價也就不像有些業績偏差的股票那樣,容易得到炒作。

2001-2005年,公司繼續處於一種沒有個性的狀態。公司的業績繼續保持着很低的水平,經常只有幾分錢的每股收益。因此,在這段時間,大盤處於持續下跌階段,中間偶有反彈。包鋼稀土股價也一樣持續震盪下行,反彈幅度也不大。由於公司業績持續表現較差,股價最終的表現也遠遠弱於大盤,下跌幅度比上證指數的跌幅大很多。

在上述兩段,包鋼稀土漲跌的主要動力,是整體股票市場的趨勢。其中,主要原因,是公司本身缺乏有效的上升動力。在下跌過程中,公司業績較差反而加大了股價下跌動力。

2005-2007年的牛市中,包鋼稀土的個性逐步顯露出來。這個階段,由於世界經濟持續處於繁榮狀態,金磚四國等發展中國家發展速度加快,資源緊缺成爲世界經濟中的最大趨勢,從而導致有色金屬等稀缺資源價格持續上升。包鋼稀土擁有大量的稀土礦,自然也成爲投資者追逐的對象。雖然與當時的銅,錫等股價暴漲幅度相比,包鋼稀土股價漲幅不是很大,但相對於大盤來說,該股漲幅還是表現很好的,這一段,由於投資者發現了資源的價值,更由於資源價格普遍上升,包鋼稀土的股價纔會有自己的個性。

在2008年的股市暴跌中,包鋼稀土與其他資源股一樣,跌幅巨大。同期,雲南鋼業跌幅達到90%,包憫稀土跌幅接近80%。這一段,金融危機導致的經濟下滑預期,是導致有色金屬等資源價格下跌的主要原因。在資源價格下跌伴隨下,有色金屬股票下跌輻度大於大盤是必然的。

2009年,上證指數反彈強烈,但幅度有限。並且在2010年,上證指數表現疲軟。而包鋼稀土在這一階段,股價卻走出了歷史罕見的大牛市行情。其原因主要來自於國家在經濟轉型大環境下。高度重視始土資源的價值,決心徹底改變我國稀土資源價格低廉出口的局面。在2009年,國家政策就已經明朗,限制稀土的出口規模與產且,加大了對稀土企業的管理,在國家採取一系列措施之後,稀土價格大幅上升,在2010年,公司業績大幅飆升,突破了原來從來沒有超過的每股收益0.30元上限,在第三季度達到了0.74元。很顯然,公司股價從2009年就開始超越大盤,說明國家政策對稀土資源的控制,形成了對公司股價的強大推動力。儘管業績上升比股價上升還晚,但投資者在對國家政策分析之後,都能夠預期到業績上升是必然的結果。所以,在這種情況下,股價上升的動力,就是國家政策。

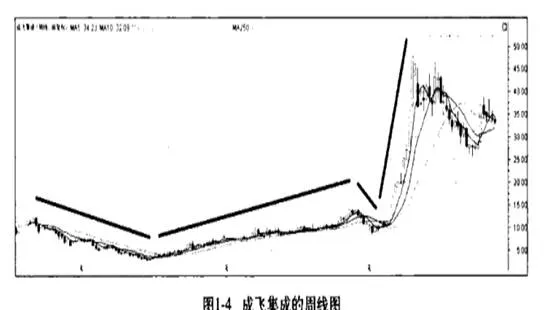

圖1-4是成飛集成的周線圖。這是股市中另一種上升趨勢,有些類似於海虹控股。公司在2007年年底股市高峯時期上市,不久就遇到股市大跌。公司主營業務是汽車模型零部件及數控加工,業績平平,保持在每年0.30元左右的水平。這個行業,並不會被投資者看好,這個業績,也不會讓投資者加大興趣。因此,在2009年,儘管公司股價跟隨大盤持續上升,但漲幅井不很大。不過,在這一段上升行情中,股價走勢有些怪異的地方,這就是,在2009年8月之後,上證指數有一段大幅調整的過程,但該股股價卻異常堅挺,調整幅度相對較小,而且能夠很快收復。當時,市場傳聞該公司因爲隸屬於軍工系統,有可能注入優質資產,並且,同時傳聞的還有另外一家同系列公司。這個傳聞,可能是促使股價堅挺的重要動力。

在2010年,公司宣佈了增發新股購買新能源資產的方案,股價因此出現了暴漲,漲幅達到500%。這個新能源資產,一方面,要在未來一段時間才能投產;另一方面,未來能否帶來公司業績高增長,也是未知數。從公司報表看,經營業績一直平淡,沒有高增長的跡象。因此,綜合判斷,股價大幅上升的原因,就是因爲投資者認爲,公司進入新能源領域,業績將會大幅增長。

在包鋼稀土的案例中。國家政策對稀土價格的推動作用,可以用合理的推理來完成,而且也被後來的事實證明,而投資者判斷成飛集成的新能源項目會給公司帶來業績高增長,則帶有更多的主觀特徵。這種主觀推理之所以能夠對股價產生如此巨大的推動力,是因爲從2009年以來,國家在新能源政策方面的持續強化,對投資者信心的增強產生了巨大的號召作用。另外,公司大股東在新能源資產方面的優勢,也增強了投資者的信心。很顯然,這個案例告訴我們,在一些形勢壓力或推動下,投資者如果對某類事情產生了共同的預期,也會對股價形成持續的推動力。

通過上述4個案例,我們對股價運行由多種因素輪番推動,應該有了初步的瞭解。在傳統的趨勢理論中,投資者往往會認爲,趨勢始終是由一種或者幾種穩定的因素持續產生作用的結果。在某些技術分析理論中,更可能將趨勢過分神化,幾乎被說成是天註定的。而通過上述案例,我們可以看到,股價的每一次上升趨勢或者下跌趨勢,都是在不同的因素推動下形成的,而且,即使是同時上升的股票,推動力也很可能是完全不同的。每一次新的趨勢,股價都是被新的形勢下新的因素所推動。所以,我們不要把上一次趨勢的推動因素,歸結到本次趨勢,甚至還把上次趨勢的推動力,繼續說成是本次趨勢的推動力。

能夠導致股價呈現趨勢性運行的因素非常多,有時,股價在少數一個成者幾個因素推動下運行,有時,股價在很多因素共同推動下運行。但是,每一次股價運行,都與以往的運行完全不同,都是新的因素變化導致的。這就是股價運行的真實狀態。