多散戶都不太喜歡的交易紀律問題。散戶之所以稱之爲散戶,除了無法在行動上達成一致外,更主要的問題是像散兵遊勇一般,懶散交易,毫無紀律。

無論是按照原計劃,還是從交易本身來講,該知道的還是早知道爲好。

首先,根據我的經驗,介入一支股票,短時間內暴漲,暴跌都屬於少數。大多數震盪調整居多。爲此我設立一個單一價格完全止損爲-3%。同時爲了避免時間陷阱,凡是個股三個交易日之內沒有讓股價擺脫我的成本,我也會擇機離場。這叫“時間安全墊”,因爲我不希望自己介入到一隻個股,搖搖晃晃10個交易日,最後還是-3%離場。我自己的三日安全墊是5%。也就是如果三個交易日,我的盈利不足5%,那麼不管是盈利3%、2%,還是虧損1%、2%我都會選擇主動放棄。

其次,經過多年的交易磨礪,選股水平及分時盤口意識,我介入的絕大多數個股短線都是安全,但也絕對會有買錯的。一旦介入的個股回落至-1.5%,我都會主動放棄一半倉位,剩下的一半會在-3%毫不猶豫的離場。很多時候主力會洗我,當我在-1.5%離場一半之後,遲遲不破-3%,最後一騎絕塵。但是更多的時候,僅僅是短期反彈。總之我會保定原有的-3%離場不變。如果個股大牛,只有當我的成本在該股的13日均線附近時,我纔會考慮是否加倉。80%的個股不會到加倉水平,就會觸及平衡離場價。

最後,就是平衡離場價與止盈位。平衡離場價是針對短線離場,用的頻率最多,但又算不上止盈。設置起來很簡單,入場價10元,收盤10.4元,平衡離場價位就是10.2元。假如次日10.8收盤,則變爲10.4元。一旦價位觸及,還是離場一半。剩下的一半可跌到入場價離場,如果三個交易日震盪無法刷新近期最高價,剩下的一半也會選擇主動放棄。

以上方法爲最簡單的方式,朋友們會發現設置的很細緻,並且一旦介入幾乎是無感情的操作。因爲對於每一個正常的交易者,沒有一個充分的看好理由,誰也不會介入一支股票。也正是由於這個原因,主觀因素很多。那麼怎樣才能降低由主觀判斷造成的不利影響?只有靠交易紀律。

這些紀律是用一筆筆虧損的錢“買來的”。我很希望當年能有人提醒我,而不至於我付出高昂的學費。但是由於人性的原因,我相信就是別人跟我說了,我也不會全盤接受,有些東西不“斷胳膊,斷腿”無法體會。正如現在看本文的一些朋友。

補充第一原則,少交易原則。有了嚴格的交易紀律,就怕頻繁的止損。我曾經苦口婆心的說過很多遍,十本交易書籍中會有八九本強調千千萬萬不能頻繁交易。這點我都懶得再多說道理,我就說一句,誰再頻繁的刺激你多交易你就問候他八輩祖宗就好了。請牢記“所有的機會都是陷阱,盈利不過是跨過陷阱後的獎勵”。這點特別針對可以天天看盤的股民。

補充第二原則,可重倉原則。這一點有點“離經叛道”,很多人都聽過“別把雞蛋都放在一個籃子裏”。這句話說的沒有錯,但要理解這句話的本質。分散風險,指的是不同的市場,或者不同的交易品種,比如可以由股票、期貨、債券、存款、保險、甚至以後A股也會的期權交易構成。但絕不是買三支股票就算分散風險,即便不同行業,不同的趨勢,不同流通盤,對於A股而言也是同一個“籃子”。並且從準確率來講,仔細研判一支比研判多支的要好。加上老股民都知道的“去弱留強”,大家也都是集中往優秀的個股裏跑,因此在有足夠的選股能力,和嚴格紀律保護下,就可以重倉啦!對於大多數本金在10萬左右及以下的散戶,一次1/3倉位就挺好。按照之前“鐵律”博文,即便以最高虧損3%離場,對於整體倉位而言僅損失了1%。我想大家應該都能接受。

補充第三原則,謹慎離場原則。很多時候即便是精挑細選的個股也不都會按照自己預計的上漲。那麼“看不懂,拿不準”離場一半是最簡單的方式。特別是針對愛糾結的散戶,沒什麼道理可講,不管是來“大姨媽”、還是來“大姨夫”,或者是跟誰吵架了。凡是心煩,持倉最好減半。有些朋友出於謹慎原因,可能會把初始倉位降低到1/5,然後根據情況再加1/5。這沒問題,就是請注意“鐵律”裏的加倉法則,不要變成短線追高。

接下來講的進場、離場標準是針對上漲趨勢中順勢交易。在強勢市場環境下,不建議做短線突破型買入,而是應該踏踏實實的做大趨勢中的小折返。當一支個股出現典型的上漲格局,已經形成了兩個高點,兩個低點,建議在第三個低點擇機介入。介入的標準就是連續調整後,第一根陽線的陽量大於前一根陰量,同時要求調整的陰量應該小於之前的陽量,同時最好也小於同價位調整時的陰量。給出兩支個股作爲參照:

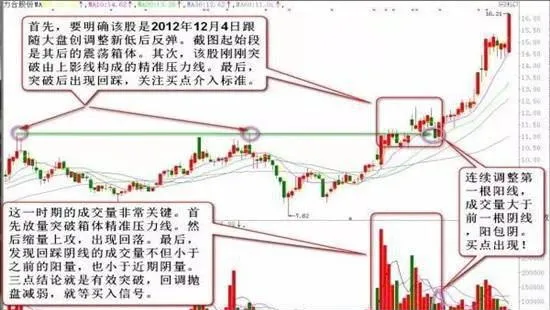

(圖一)力合股份(000532)8月19日買點解析

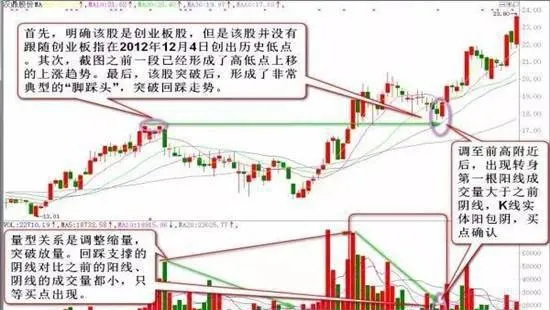

(圖二)海鼎股份(300300)8月19日買點解析

細心的朋友會發現,都是在8月19日找尋的買點,爲何偏愛此日期的轉身陽線呢?這就第二類買點的變形,即在大盤震盪區間的低位反彈時,找尋個股強勢格局的回踩買點。8月19日是在大盤連續調整,並在“烏龍事件”後,出現弱轉身陽線。那麼此時找個股中的強轉身陽線自然事半功倍。

最後,在瞭解完入場買點,那麼如何決定倉位跟離場點呢?這裏給大家一個非常有針對性的交易方式,在交易的時候要注意以止損價確定倉位。比如找到入場價之下的關鍵支撐,或者是力度陽線,或者是前期高低點。計算出入場價與止損價的差額,假如關鍵支撐的價位是10元,目前考慮的入場的價位是10.50元。那麼差額是0.5元。如果設定10萬元本金參與一支個股交易,止損按照2%設定,也就是止損2000元離場。那麼2000除以0.5等於4000,可在10.50元買入4000股。這樣設定倉位與止損就聯繫起來,同時不要忘記三日的時間離場,如果入場三日不賺錢,不到止損,也要根據情況離場,或者減半持有。