(一)主、次级别走势中所存在的开区间套特征探讨

开区间套定义,可以十分形象地描述股市动态运作过程,即由一点移动至另一点的走势运动的全部情况。之所以定义为开区间,主要是因为股价在动态运作时,我们即使能够知道它的起点,但却无法提前预测它的终点,而只有待到该终点真正出现,并且成为历史时,我们方才明白,原来它在那里。而对于这个未知的“终点”,结合区间套的定义,我们将其称之为开区间套。即,它是开放式的,只有待到终点真正出现时,我们才能够最终确定其位置。

当然,针对主级别走势,这可能仅仅描述了一个走势段而已,对于其次小级别的走势特征或者还有待进一步讨论清晰明了。形象地说,以沪指走势从998点开始涨至6124点止为例。

在月线级别中,可能只是一个上涨为主的走势段而已。但是,在其同期、同阶段的次小级别走势中,譬如周线、日线或以下次小级别中,可能已经出现了许多组“上涨+下跌”的走势段组合了,而且这种涨跌走势组合最终会与月线级别的终点6124点相重叠,从而得以完整完成该区间套运作的特征。对此描述的话,可能是指数学中的序列排序情况。

不过它却简单而又形象地揭示出以下某些值得参考的规律:即,在主级别走势为一个开区间套时,其同期的次小级别走势中则包括多个小区间套。而且在小级别的走势中,总是垂直于水平线做上下涨跌运动,犹如潮水般潮涨潮落,反复无休止地运作,从不间断。如果说如此运动最终会产生什么差别,或者换句话说,对产生的结果进行终极分类的话,又会有哪些种类之分?这实质上涉及走势性质和方向的分类问题。

当某做多主力为当前走势性质主导之力,并且绝对地主导走势向上涨运作时,那么,这种走势将以上涨为主。其运动特征如果结合开区间套作解释的话,那么在其同期的次小级别走势中,则会不断且重复性地出现许多组“上涨+下跌”的走势组合,并且下跌段的最低点会比前一个上涨段的最高点还要高。与此同时,这种运动方式依然是围绕下方的起点处的水平线做上下垂直起伏运动,直到最后一个上涨走势段及其拐点的出现为止。届时,我们还会看到,拐点出现后,继而与之对应的下跌段的走势完成后,又会再度出现一个上涨段。该上涨段的最高点多半是要低于拐点位置的。当此情况出现的话,那么即意味着进入另一种类别了,即主导性质已经转变为做空为主,由空头主力主导走势方向了,并且此时空头主力一定是处于绝对的主导地位,使得将来的走势继续向下跌的方向运作。对于此类情况,或许刚好与上一类情况相反。

在此,值得特别解说的是,当多、空二力的能量处于均衡状态.走势没有明确方向之时。此时的走势将会在盘整中反复地运作,而没有绝对的运作方向。涨跌处于混沌状态中。那么此时的问题在于,当前是否符合区间套特点呢?答案是肯定的。只不过此时区间套并非如前两种分类那样,有着明显的空间距离感,更不可能在其大级别走势中形成明显的线段特点。与此同时,在其次小级别走势中,仍会出现许多组涨跌互现的走势段组合,只不过空间总是保留在某一特定区间内完成。并且从大级别上观察,价格陷入重叠的横盘特征,走势方向没有被明确出来。

形象地说,前面两种类别,基于多头之力处于绝对优势地位,又或者空头之力处于绝对优势地位,从而造成走势的区间套特点主要体现在了空间特征之上。基于多、空二力处于均衡状态,因此区间套特点也就没有了明显的空间距离感,而是处于混沌之中没有了方向感。

为了更加清晰地对主、次级别走势中所存在的开区间套特点进行描述,我们以沪指998~6124点走势为例进行讲解。

如图所示,描述的是沪指从998点涨至6124点的周线级别走势图。对此我们做了一些图解,试图揭示出该走势段内的开区间套特征。根据实例实际情况,我们发现走势出现了五组涨跌走势类型,可以将其中上涨走势段标示为X,下跌走势段标示为Y,处于第一组上涨+下跌走势组合的,即标示为:X1+Y1,对于后面四组,依次类推。因此,对于上面实例中的一个同期月线级别的走势段和周线级别走势存在怎样的序列关系呢?

假定月线走势段描述为:X1';

同时假定同期同阶段周线走势段描述为:(X1+Y1)+(X2+Y2)+(X3+Y3)+(X4+Y4)+(X5+Y5');其中,X5的顶点位为6124点,Y5'实质已经是拐点出现后的首个下跌走势中的破坏段了——判断该段为首个下跌趋势中的走势段,是基于后面随即又出现一个反弹段,但是其最高点远低于6124拐点了。

基于二者关系为相等,于是对此描述为:

X1'=(X1+Y1)+(X2+Y2)+(X3+Y3)+(X4+Y4)+X5。在其次小级别的周线级别的走势中,其运作到X5时,及与月线级别的走势X1'相等同。两者在6124点处发生主、次级别走势的共振。而该共振点是走势的拐点,且彻底地改变了两大级别未来的走势方向与性质。

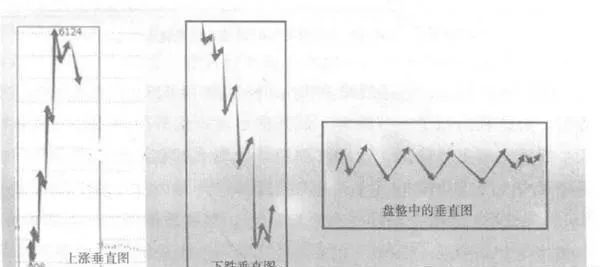

以上列举的是上涨走势中的例子,其实在下跌走势中,同样具有类似的特征。而且基于这两种情况在空间上都具有很明显、直观的展示,所以相对而言较容易理解,但对于那些处于较长时间的横盘段中,这种主、次级别的开区间套特征关系没有那么明显,它却仍然客观存在的。至少我们可以将图中的空间感十分明显的上涨走势,压缩到某一个区间内,假定其做横盘震荡形态,那么,就相对而言好理解了。如图所示。

图中左边为上涨垂直图,中间为下跌垂直图,右边为盘整中的垂直图。

可对于实际中,有人或许会问,次小级别中的涨势段会出现到第几段时,才会发生与主级别走势的共振现象出现呢?图中是出现X5时,即第五段上涨时出现与大级别的共振,走势发生转折。反之,在下跌走势中,次小级别的下跌段Yn为第几段下跌时,才会与大级别下跌走势共振而出现转折呢?

还有,在横盘走势中,在某个固定区间范围内,究竟会出现多少组这样的“上涨+下跌"走势,才会与大级别的“静”之状态,又及层级振荡走势相共振,而出现变盘呢?

对此之问题,我们结合过往案例发现,这种情况并不是固定的,而是徘徊于奇数3. 5、7、9等之中出现。之所以为奇数,是因为要发生变盘,一定是改变最初的走势段1,而与1对应的变盘走势段都是奇数段。即起始点由1开始,结束点必然也有奇数段而终。既然如此,我们在实际运用中,要牢记此点规律,以便于更好地指引当下的决策与操作。

由以上讨论得到了更大的启示:

基于我们的A股市场中只能够做多做对了才能够赚钱,所以,对于以上三种分类中,只有出现上涨且空间很大时,才是唯一的较为容易赚钱的选择。对于下跌趋势中,如果参与做多的话,那么随着下跌空间的无限放大,我们的损失必然非常巨大。在横盘走势中,基于方向不明确,空间感不明显,我们也没有太大的可操作的空间。没有空间就没有利润,尤其在较小级别中更是如此,所以,它也不太适合我们过于激进地参与操作。

以上总结为,只有上涨走势中,并且存在较大空间级别机会时,才是我们最佳的选择。下跌趋势中,风险巨大,尽量远离。盘整走势中,如果是较大级别中的盘整还可以有选择性地参与,至于较小级别中的来回反复振荡,不可以贸然盲目参与。

主级别背离后,次小级别操作应对策略

其实在上节中,我们已经从更加宏大的层面对市场走势中可以安全有效、容易获得投资利润、值得参与的情况做了定位。而基于此言论过于宏观了,还不实用,毕竟我们没有界定出其具体的级别大小,尤其未明确出哪个级别的上涨趋势可以参与操作。

在某些时候,一个30分钟级别的上涨走势,也会有几十个点的上涨空间,即便此时其更大级别的走势还处于下跌方向之中,但在实际中,面对如此之大涨幅空间时,我们无法做到坐视不理。只是困难在于,从走势的时间级别讲,难以明确地界定出最佳操作机会。加上室间级别的界定往往是事后才知道的,等到你反应过来时,已经远离最佳买卖点了。对此,为了达到更加实用性效果,我介绍下个人经验与心得,以供参考。当然,这个经验只是从更加具体、实用性的角度出发,围绕实际走势中我们经常碰到的系列情况展开,并且其运用的关键在于,要将主级别和次小级别的走势关系中最值得参与操作的情况给明确出来,然后制定相应的操作策略。

因此,我们所提炼出来的实用性方法是,当主级别发生背离后,与其相对应的次小级别走势中的操作策略如何制定?为了说清楚这个方法,我们有必要先将主级别背离、次小级别走势的情况进行分类说明。

当主级别发生顶背离后,我们暂时可以预计到的是,后市必然出现一个下跌走势,并且下跌维持的空间、时间表现与该级别大小正相关。不可否认的是,虽然主级别走势已经进入下跌走势中,但是,在其过程中我们仍然可以观察到,在同期的次小级别走势中,因为分力的出现而出现了反弹走势,当然该反弹走势的出现是基于其次小级别中出现了底背离所致,其本质上是做多分力的暂时抵抗导致的。那么,对此情况是否值得参与?或者什么情况下,哪个次小级别中的这种情况可以参与呢?

依据我们的经验,暂且假定当前出现顶背离的主级别是日线或以上更大级别的走势,并按照激进、中性、保守三种风格分类的话,那么在面临以上情况时,我们分别提出或制定以下三种策略:

最为保守的策略是,任何次小级别走势的底背离所致的反弹都不参与,只有耐心等到日线或以上级别走势中出现明确底背离时,才可以放心地参与。这实质是一种长线投资风格,又或者趋势投资。此举在基本面投资定位中,或许被定义为价值投资。

较为中性的策略是,至少要待到30分钟以上级别的走势中出现底背离时,方才可以值得参与。这实质是一种短线与中线相结合的波段式的操作风格。

最为激进的策略是,在5分钟甚至更小级别走势中的底背离也敢于积极参与。这实质为日内交易,即T+0式的操作,属于极短线操作风格。

完全区别于以上情况,即主级别走势中出现底背离的情况时,对其后市我们可以预计到的是,后市必然出现--个上涨走势,并且上涨持续的空间、时间表现与该级别大小正相关。同样不可否认的是,虽然主级别走势已经进入上涨走势构造中,但是,在其过程中,我们依旧可以看到在其次小级别走势中,因为做空分力的出现,造成次级别顶背离,从而形成临时破坏段的走势。对此情况,我们应该如何应对?

与上相同,我们也提出和制定了三种不同风格应对策略:

最为保守的策略是,任何次小级别走势的顶背离所致的下跌都忽略不计,只有耐心等到日线或以上级别走势中出现明确顶背离时才果断地退出。这实质上是一种长线投资风格,又或者趋势投资的卖出策略。

较为中性的策略是,至少要待到30分钟以上级别的走势中出现顶背离时,方才可以有效地做临时退出操作。这实质是一种短线与中线相结合的波段式的操作风格。

最为激进的策略是,在5分钟甚至更小级别走势中的顶背离也会先做卖出。这实质为口内交易,即T+0式的操作,属于极短线操作风格。

针对以上两大分类及各自的三种应对策略,我们仍需要特别强调的是,没有哪一种策略特别好,或者特别不好,准确客观的说法是,这三种策略各有好坏,各有优劣之分。在做操作风格和策略制定时,每个人可以结合自身实际情况,如投资经验、投资水平、看盘时间、资金大小等,选择属于并适合自己的哪一种策略,或者境界高、技术好的,三种策略可以融会贯通地使用。当然,有人也许会说,我性格激进或者性格保守,我就选择激进或保守。此话听起来很有道理,实则不然,我们所做的保守、中性与激进的三种策略分类,不是从人的主观性情分类,而是从市场中客观存在和已经出现过的走势规律中所做的分类。而且,从现实性角度考量,它能够更加便于我们应付实际走势中出现的各种情况。只要走势研判对了,背离捕捉对了,那么,相对应的策略也就制定对了,实际中无论出现什么情况,都能正确应付,并且其最终的操作结果自然也是对的。

回到本节讨论的主题,当主级别发生背离时,次小级别的操作应对策略是什么呢?

结合以上操作策略分类,当主级别发生背离时,如果我们实战盘感好、技术高、经验丰富、心态稳,那么,可以采取中性甚至更加激进相结合的操作策略应对。只不过所實的风险也自然而然与之成正比。但如果以上条件不具备,那么我们建议采取保守策略。

主、次级别走势共振特点分析

对主、次级别走势共振特点的提炼,我们是通过对诸多历史走势案例的相同表现规律而提炼出来的,主要有以下几点。

一是,从走势形态上看,所谓的主、次级别走势的共振,主要集中在两个走势级别上都同时出现了走势转折情况。而且主要是主级别走势发生了重大转折,次小级别走势定然已经是出现了多次小转折,只不过这次刚好又与大级别产生共振而已。由此可知,小级别走势的递进造成了大级别走势转折,从而形成二者最终的共振。

二是,主、次级别具体表现形式,可以用数学的开区间套特点进行阐释说明。详见前文说明。

三是,从动态背离情况来看,主、次级别走势共振发生时,主级别发生明显背离,而且往往一次就够了,也有可能因为某些干扰因索所致,造成多重背离的发生,终究不会改变本来意思。并且此时次小级别上定然会出现多次背离。

是,主、次级别走势共振发生后,未来走势在朝相反方向运作过程中,走势维持的时间、空间大小,往往会与主级别状态呈正相关性。也就是说,走势时间、空间大多数时候会放大延长。

那么,以上这些特征对我们的实际操作有什么启示作用呢?

至少可以提示我们,最具有操作价值和意义的时候是,主、次级别发生级别共振的时候,因为后续持续的时间和空间都会比较有保证。例如,5分钟级别走势与30分钟级别走势发生共振时,那么,后市走势持续的时间空间都将以30分钟级别走势为参考标准。而30分钟级别走势与日线级别走势出现共振时,那么,后市将会以日线级别走势为参考标准。以此类推。如果是发生走势底背离共振,那么,后市出?现反弹或上涨格局随之扩大延长,反之,如果是发生走势底背离共振,那么,后市出现下跌格局都将随之延长扩大。

在现实走势中,总会有异常现象发生,例如在某些时候,我们经常见到大级别走势已经出现背离之迹象,但,接下来的走势在相应时间内并未立刻出现转折。对此情况我们展开研究后发现,原来这是基于次小级别还未出现走势共振所致。以下跌走势中的情况为例,我们或许会观察到,此时大级别中的走势已经出现背离段,并且有明显的底背离发生,可是此会儿主级别走势并没有马上要发生转折向上涨的意思。为何如此呢?我们观察其次小级别的走势发现,原来次小级别的走势并未完成,至少当前次级别距离发生底背离,还需要时间等待。

我们在讲述本理论时,重点讨论的是标准的走势特征或规律,可实际中,哪有一成不变的走势规律,更不可能有完全符合理论定义所归纳出来的那些标准的买卖点提示方法。我们提倡一切以实际情况为准,根据实际情况制定相应的操作策略。因此,如果实际中出现以上所提及的情况,那么,我们必须耐心等到次级别与主级别发生真正共振时,才可以采取行动。