风格轮动策略

本案例的实证数据采用了中信标普风格指数进行,选取的数据段为2004年1月至2007年9月的A股数据,如表2-8所示为中信标普风格指数。

表2-8 中信标普风格指数

在中信标普的风格指数中,构建了两类风格指数系列:穷尽型风格指数和纯风格指数系列。穷尽型风格指数系列可以有效地成为指数基金和衍生品的构成基础,使产品能够宽泛且经济地投资于某种特定的风格板块:纯风格指数系列包括风格指数系列中那些具有显著成长或价值特征的股票。

纯成长指数和纯价值指数之间没有任何重合的股票。这些指数没有因使用市值权重而造成规模偏差。相反,股票按其相对的风格吸引力被赋予权重。因此,纯风格指数系列较为适合实证研究,更能体现出指数的不同风格收益差。

本案例所选用的具体数据为:选择6个风格指数,它们分别是大盘价值(100纯价值)、大盘成长(100纯成长)、中盘价值(200纯价值)、中盘成长(200纯成长)、小盘价值(小盘纯成长)、小盘成长(小盘纯价值)。

为了避免牛市/熊市效应,对动量策略和反转策略的检验,采用了多头/空头的配置方法,而不是仅仅考虑多头组合的盈利情况。

风格动量策略

(1)构建投资组合的观测期为j个月((j=1,3,6,12),计算每个指数的收益率。

(2)根据风格组合收益率从大到小进行排序,其中最高的一个(或者两个)风格组合被定义为赢者组合,最低的一个(或者两个)风格组合被定义为输者组合,通过买入赢者组合、卖空输者组合来构建多空头套利组合,并持有k个月。

(3)持有期分别为1个月、3个月、6个月、12个月。

(4)在持有期末,重复步骤(2)和(3)的操作。

风格反转策略

风格反转策略除了步骤(2)为构建相反的头寸,即买入输者指数,卖出赢者指数,并持有k个月外,其余步骤均与动量交易策略相同。

结果判定:如果套利组合具有正的月均收益,则认为是风格动量;如果套利组合是负的月均收益,则认为是风格反转。同时,对套利组合的收益进行t检验,如果t值统计显著,则认为存在相应的动量或者反转效应。

实证结果

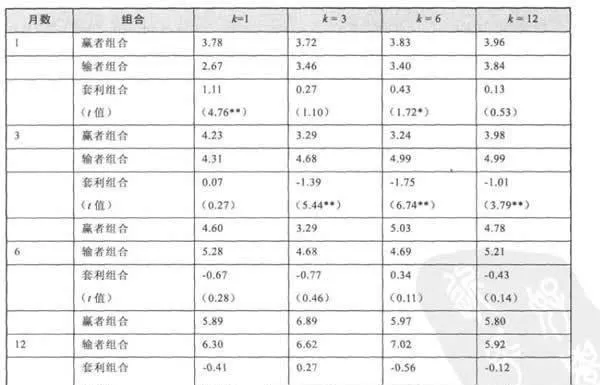

按照上述策略,为了使得实证结果贴近实际投资绩效,所有股票的收益结果都采用了几何平均值。分别按照观测期J=l,3,6,12和持有期k=1,3,6,12构建了16个套利组合,并分别测算了赢家组合、输家组合和套利组合的月均收益,如表2-9所示。

表2-9 风格动量策略组合月均收益率

注:**标记表明t值在1%水平上统计显著,*标记表明t值在5%水平上统计显著

从上面的实证结果可以发现如下一些结论:

(1)风格动量效应不明显:所有套利组合中,仅有3个组合出现了风格动量效应,即观测期l和持有期k分别为((1,1),(1,6),(6,12),这3个组合中其中只有(1,1)统计显著性达到了1%。

(2)风格动量效应时间较短:实证结果表明只有在观测期为1月,买入并持有1个月的组合统计上1%水平上显著,而其余两个具有动量的效应的组合都只在5%水平上显著。

(3)中期风格反转迹象较为明显:在观测期为3个月的4个组合中,其中3个组合具有风格反转效应(套利组合收益为负,且统计显著),即观测风格动量3个月并分别持有前3个月表现最差的组合3个月、6个月和12个月均出现了显著的风格反转效应。

(4)长期风格动量与反转效应均不明显:在观测期为6个月和12个月时,8个投资组合中仅有1个组合出现了较为显著的风格动量,中国市场并未出现长期的风格动最或者反转效应,这与国外己有的实证结果—“中期动量,长期反转”差异较大。

各种实证研究研究结论表明,中国股市风格投资具有如下特点:

(1)积极的风格管理能创造出超额收益。

1. 如果一个投资者能够准确进行风格选时,就能制造出显著超额的收益。

2. 进行大盘/小盘风格选时潜在获利能力强于价值/成长。

3. 对大盘/小盘轮动的选时频率可以频繁进行,一年内可以多次进行,但价值/成长轮动频繁转换的意义不大,适合进行年度或者更长时间周期的选时及轮动。

(2)建立风格选时的量化投资模型,操作难度较大。虽然通过运用支持向量机(SVM)方法进行风格选时的预测,但结果依然差强人意。预测精度与国外同类模型的输出相比,仍然较差。

主要原因如下:

1.中国股市与宏观经济指标的关联性差。

2. 数据来源受限,无法得到一些风格指数的成分数据。

(3)风格动量效应不明显,持续时间较短。如果要进行积极的风格动量投资,应当加强对前1个月的受欢迎投资风格进行重点观测,即增强配置前1个月受欢迎风格的股票,降低配置不受欢迎风格类股票能够显著提高组合的投资收益。

(4)中期风格反转效应较明显。3个月的风格效应容易出现反转,即密切观测以3个月为一个周期的风格动量具有比较强的现实意义。对于一个积极风格管理者,不妨以3个月为周期进行风格反转操作,建议持有期在3个月以上。

(5)积极风格管理的适用对象为中短期投资者。由于长期的风格收益差及风格动量并不十分明显,因此,主动风格轮动策略适用于积极的中短期投资者。对于长期投资者来说,构建风格中性的投资组合或许是最佳的选择(风格中性:指投资组合不偏向某一种特定投资风格,平衡配置各种风格的股票)。