由于在以物易物的年代,在没有价格的情况下就已经有成交了,所以市场的本质是交易的地方。或许成交量领先于价格就源自于此。如果参与者认为利用成交量预测了股价的趋势,那么他其实是在说,无论是在上升趋势中股价上涨力量的减少,还是在下降趋势中股价下跌力量的减小,都可以通过成交量预先反映出来。

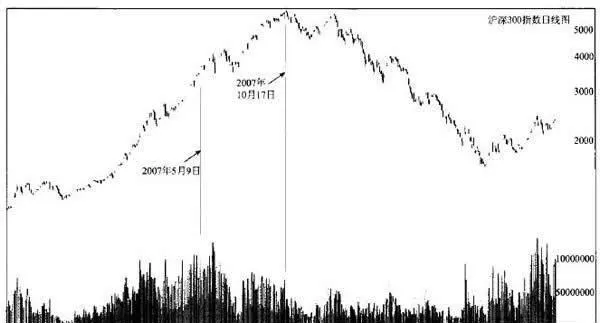

汉密尔顿统计了自1900年起,道·琼斯工业指数总共有14个循环,成交量达到顶峰的时间比指数达到顶峰的时间平均提早5.6个月。由于高成交量和波峰的形成是有关联性的,而波峰的形成通常会相对高成交量有一定的滞后,所以成交量的变化通常领先于股价的变化。因此,理想的价量关系无疑为分析股价趋势提供了一个有利的工具。如图1所示。成交量的最大位置为2007年5月9日,而沪深300指数的最高点出现在10月17日。同样,成交量的峰值比指数的峰值提前大约5个月。

从统计学意义上讲,成交量是推动股价趋势的原动力。成交量大意味着市场上的钱多。只要市场上的钱多,价格就不可能大幅下跌。如果成交量增加时,股价总上涨,则可期望上涨趋势会继续延伸,而且即使可能出现回落也是相当温和短暂的;相反,如果成交量增加,股价总下跌,就可以预期股价会继续下跌,反弹力度不仅有限而且短暂。

图1成交量领先于泸深300指数

由于股价短期变化的实质是市场中买卖力量较量造成的—成交量发生驱动作用之后的结果反映在价格上,所以上升趋势中购买力的减退和下降趋势中抛售力量的减弱,都能够预先反映到成交量的变化上。如果用分析股价的工具来分析,趋势的反转只有等到趋势线等指标的突破,反转才能确定。因此,从交易准备的角度考虑,越是提前预期,越能够较充分地为交易做好准备。