缠论第33课:走势的多义性

如果市场都是标准的a+A+b+B+c模式,A、B的中枢级别一样,那么这个市场也太标准、太不好玩了。市场总是有其复杂的地方,使得走势呈现一种多义性,就好像诗词中文字的多义性一样。如果没有多义性,诗词都如逻辑一样,那也太没意思了。而所有走势的多义性,都与中枢有关。

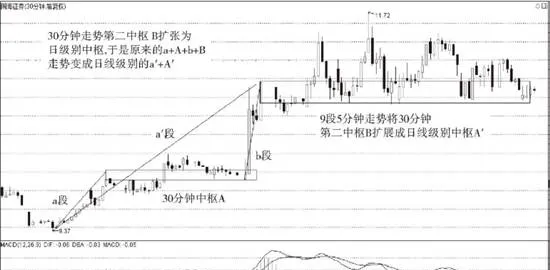

例如,5分钟级别的中枢不断延伸,出现9段以上的1分钟次级别走势。站在30分钟级别的中枢角度,3个5分钟级别的走势重合就形成了。而9段以上的1分钟次级别走势,每3段构成一个5分钟的中枢,这也可以解释为一个30分钟的中枢。这种情况,只要对中枢延伸的数量加以限制,就可以消除多义性。

一般来说,中枢的延伸不能超过5段。也就是说,一旦出现6段延伸,加上形成中枢本身的3段,就构成更大级别的中枢了。

上图所示为国海证券(000750)9段5分钟走势扩展为日线级别中枢

另外一种多义性,是因为模本的简略造成的。不同级别的图表,其实就是对真实走势不同精度的一种模本。例如,一个年线级别的图表,当然没有一个分笔图表的精确度高,很多重要的细节都不可能在大级别的图里看到。而所谓走势的级别,从最严格的意义上说,可以从每笔成交构成的最低级别图形开始,不断按照中枢延伸、扩展等定义精确地确认出来。这是最精确的做法,不涉及什么5分钟、30分钟、日线等图表。但这样会相当累,而且也没这个必要。

用1分钟、5分钟、30分钟、日线、周线、月线、季线、年线等的级别安排,只是一个简略的方式,最主要的是,现在可以查到的走势图都是这样安排的。当然,有些系统可以按照不同的分钟数显示图形,例如,弄一个7分钟的走势图等。

这样,你完全可以按照某个等比数列来设计一个级别序列。不过,可以是可以,但没必要。因为图表的精确度并没有太大的实质意义,真实的走势并不需要如此精确地观察。

当然,一些简单的变动是可以接受的,例如去掉30分钟,换成15分钟和60分钟,形成1分钟、5分钟、15分钟、60分钟、日线、周线、月线、季线、年线的级别安排,这也是可以的。

虽然没有必要精确地从最低级别的图表逐步分析,但如果你的系统缩放功能比较好,当你把分笔图或1分钟图不断缩小,看到的走势便会越来越多。这种从细部到全体的逐步呈现,会让你对走势级别的不断扩张有一个很直观的感觉,这种感觉,对你以后形成市场感觉还是有点儿帮助的。

在某个阶段,你可能会形成这样一种感觉:你如同站在重重叠叠的走势中,当下的趋向,仿佛照亮着层层叠叠的走势。那时候,你就可以忘记中枢之类的概念。所有的中枢,按照各自的级别,仿佛都变成大小不同的迷宫关口,而真正的路只有一条,你的心可以当下直观地感应到迷宫的出口。

当有了这种对市场清晰的直觉,你才算到门口了。那时候,看走势就如同看一首诗,如果还从语法等角度去分析,就如同还用中枢等去分析一样。真正有感觉的读者,是不会计较于各种字句的纠缠的,整体的直观当下就呈现了。

一首诗就如同一个自足的世界,你当下就全部拥有了。市场上的直觉,其实也是一样的。只要那最细微的苗头一出来,就当下地领悟了,这才算是对市场走势这伟大诗篇的一个有点儿合格的阅读。

在一名能当下感应的阅读者眼里,多义性是不存在的。在这种最敏锐的直觉还没出现之前,对走势多义性的分析依然是必要的。换句话说,如果玩不了超逻辑的游戏,就只能继续在逻辑的圈子里晃悠。

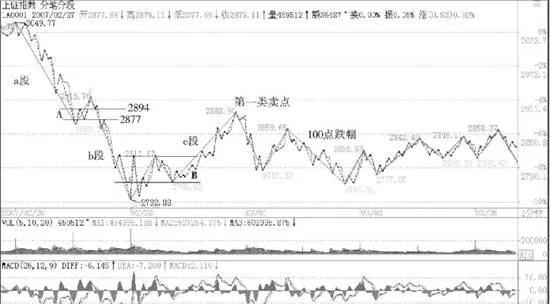

上图是亿利能源(600277)日K线走势多义性分析

除了上面两种多义性之外,还有一种有实质意义的多义性,就是走势分析中的多种合理释义。这些释义都符合理论内在的逻辑,因此这种多义性不但不是负担,而且还可以用多角度对走势进行综合的分析。

例如,对a+A+b+B+c,a完全可以有另一种释义,就是把a看成是围绕A这个中枢的波动。虽然A其实是a之后出现的,但不影响这种看法的意义。同样,c也可以看成是针对B的一个波动。这样的话,整个走势其实就简化为两个中枢与两者之间的连接段。

在最极端的情况下,a+A+b+B+c的走势模型里,a和c并不是必然存在的,而b完全可以是一个跳空缺口。这样,整个走势就可以简化为两个孤零零的中枢。把这种看法推广到所有的走势中,那么任何走势图,其实就是一些级别大小不同的中枢。

把这些中枢看成不同的星球,当下位置之上的星球,对当下位置产生向上的力;当下位置之下的星球,对当下位置产生向下的力。所有这些力的合力,构成一个总的力量。

市场当下的力,也就是当下买卖产生的力,买的是向上的力,卖的是向下的力,这也构成一个合力。前一个合力是市场已有走势构成的一个当下的力,后一个是当下的交易产生的力。研究这两种力之间的关系,就构成了市场研究的另一个角度,这也是一种释义的过程。

现在先别管什么力不力的,可以从纯粹中枢的角度,给背驰一个另外的释义。对a+A+b+B+c,背驰的大概意思就是c段的力度比b的小了。不妨先假设b+B+c是一个向上的过程。站在B这个中枢的角度上,b可以看成是向下离开中枢B,而c可以看成是向上离开中枢B。所谓顶背驰,就是最后这个中枢,向上离开的力度比向下离开的力度要弱。

中枢有这样的特性,就是对无论向上还是向下离开的力,都具有相同的回拉作用。既然向上离开比向下离开要弱,而向下离开都能拉回中枢,那么向上的离开当然也能拉回到中枢里。对于b+B+c向上的走势,就构成顶背驰。对于b+B+c向下的走势,就构成底背驰。对于盘整背驰,这种分析也一样有效。

其实,站在中枢的角度,盘整背驰与背驰,本质上是一样的,只是力度、级别以及在走势中出现的位置不同而已。

同样,站在纯中枢的角度,a+A+b+B中,其中B级别大于A的这种情况就很简单了。这时候,并不必然地B后面就接着按照原方向继续,而是可以进行反方向的运行。

例如,a+A+b+B是向下的,而a+A+b其实可以看成是对B的一个向上离开的回拉。对于中枢来说,并没有要求所有的离开都必须按照上-下-上下的次序,一次向上的离开后,再一次出现向上的离开,完全是允许的。站在这个角度,从B直接反转向上,就是很自然的事情。

如何判断这个反转是否能够成功?不妨把这个后续的反转写成c,那么只要比较一下a+A+b与c这两段的力度就可以了。因为中枢B对这两段的回拉力度是一样的,如果c比a+A+b弱,当然反转不成功,也就意味着一定要重新回到中枢里。在最强的情况下,至少也有一次回拉,以确认能否构成一个第三类买点。

a+A+b与c的力度比较,与背驰的情况没什么分别,只是两者的方向不同而已。

如果用MACD来辅助判别,背驰比较的黄白线和柱子面积,都在0轴的一个方向上,例如都在上面或下面。而a+A+b与c就分别在不同的方向上,因而不存在黄白线回拉的问题。但有一点是肯定的,就是黄白线至少要穿越一次0轴。

这几天大盘的走势,就是对这种情况的一个最标准的演示。下面简略分析一下。

上图所示为上证指数2007年2月27日前后走势多义性分析

大盘2007年2月27日9:45运行到2月28日9:45,刚好4小时,构成a+A+b。其中的A,在15分钟图上看不清楚。在1分钟图上,是2007年2月27日13:06到2月27日13:37,中枢的区间是2877到2894点。中枢波动的高点,也就是b的起跌点是2915点。

c段大致从2007年2月28日11:00算起,这个c要反转成功,其力度在相同级别内至少不能比b的力度小。这可以用MACD指标来辅助分析,也可以从一个最直观的位置来分析,就是价格必须能重新回到b的起跌点。

这就如同向天上抛球,力度大的如果还抛不高,那怎么能算力度大?至于c能不能回到b的起跌点,可以分析c内部的小级别。如果c出现顶背驰时还达不到该位置,那么自然达不到了。

这种分析都是当下的,不需要预测什么。有人问为什么要看2915点,道理就在这里。至于还让大家看5日均线,只是怕大家看不懂而给出的一个辅助办法。有了这么精确的分析,所有的均线其实都没什么意义了。

如果c的力度不够,那么自然就要回到B里,所以后面的走势就是极为自然的。站在这个角度,2888点的第一卖点没走,那么2007年3月1日11:00的2859点也该走了。这也可以看成是对B的再次离开,这次力度显然更小。

走了之后,要等回跌以后,看情况再决定是否回补。后面又出现了100点的回跌,然后出现底背驰,当然就是一个完美的回补点了。

总体来说,围绕中枢的操作原则很简单。每次向下离开中枢,只要出现底背驰,那么就可以介入了。然后看相应回拉出现顶背驰的位置,是否能超越前面一个次级别向上段的顶背驰高点,不行一定要走。行也可以走,但次级别回抽一旦不重新回到中枢里,就意味着第三类买点出现了,就一定要买回来。

如果从底背驰开始的次级别回拉不能重新回到中枢里,那么就意味着第三类卖点出现,这时必须走,然后等待下面形成新的中枢,之后重复类似过程。

围绕中枢的操作,其实就这么简单。当然,没有本ID的理论,是不可能有如此精确的分析的。就像没有牛顿的理论,人们只能用神话去讲述一切关于星星的故事一样。

不过上面的分析都是针对指数的,个股的情况必须具体分析。

很多个股,只要指数不单边下跌,就会活跃,不爱搭理指数,所以不能完全按指数来操作。其实对于指数,最大的利益在期货里。不过期货的情况有很大的特殊性,因为期货是可以随时开仓的,和股票交易凭证数量的基本稳定有所不同,所以在力度分析等方面,就有很多不同的地方。

缠论点睛

1.某级别中枢出现6段延伸,可以认为该中枢出现了级别扩展。6段延伸加上形成中枢的3段,一共9段,这就相当于3个本级别中枢重合,所以就形成了更高级别的中枢。

2.本课给出了背驰和盘整背驰的另外一种释义。对于“a+A+b+B+c”类型的上涨,考察最后一个中枢B。B对b段向上回拉且回到中枢之中,那么对c段也有向下回拉作用。一旦c的力度比b弱,那么力度比c段更大的b段都能重新回到中枢B之中,则c段也必然会回到中枢。对于盘整背驰的分析亦复如是。

3.本课给出了“a+A+b+B+c”走势中一旦B出现中枢级别扩展的另一种释义。以向下的30分钟趋势为例,出现级别扩展后,B扩展为日线级别中枢。根据走势的结合律,该走势等价于(a+A+b)+B+c,其中a+A+b可以看做是被B中枢回拉进中枢的走势。这里的c段,必然是B中枢次级别的走势。一旦c段向下力度比(a+A+b)弱,那么c段结束后的回抽,必然会回到扩展的中枢B之中。c段不必然向下,如果c段向上但是力度弱于(a+A+b),那么c结束之后,大概率是要回到中枢B之中的。当然,不排除类似盘整背驰转化为第三类买点的情况,就是c段虽然力度比(a+A+b)弱,但一个回抽之后形成对中枢B的第三类买点。

投资微言

股票,可以不做,不做就不会有损失。但是绝对不能在你不舒服的地方做。你舒服的地方,那是你知识、经验转化为直觉后的当下直观,这是最弥足珍贵的。