短线高位调整中枢形态

当股价经历飙升走势以后,我们可以发现价格高位会出现调整中枢形态。缠论调整中枢形态是对股价大幅上涨的一种有效的调整,这个阶段筹码不断在投资者之间换手,最终使得持股的投资者更加坚定地持股,价格稳定性增强。如果主力打算拉升股价的话,一定会在缠论调整中枢结束后放量拉升,使得价格加速上行。

实战当中,我们会发现缠论调整中枢形态出现在短线高位,同时也是主力投资者建仓的机会。因为价格还未大幅度上行,短线高位的买入机会也是非常好的。随着缠论调整中枢形态延续下来,集中放量上升的走势也会出现在缠论中枢形态中,这是主力资金短线流入的信号。

当主力资金短线流入达到一定程度,股价自然会企稳上行。从交易机会来看,当价格经历最后一跌以后,确认买点就相对容易了。特别是成交量稳定在100日等量线上方的情况下,股价走势更加抢眼,买点就出现在价格放量上行的时刻。

形态特征

A、价格长期双向震荡:在股价飙升以后的价格高位,股价主要以宽幅震荡形态运行。从建仓成本来看,股价高位运行的买点还是比较高的,因此主力投资者买入股票并不积极。当价格经历长期震荡走势的时候,我们可以发现主力在多次集中放量建仓买入股票以后,收集了足够多的筹码。而缠论调整形态结束的时候,便是主力建仓完毕的信号。

B、脉冲量能提示主力建仓:从成交量来看,我们最容易发现主力投资者的行踪。在每一次集中放量的过程中,我们都会发现主力快速完成了建仓交易动作。正是因为主力完成了建仓过程,才使得筹码更加集中到主力投资者手中,价格才容易脱离缠论调整形态,加速上行。

C、最终形成筹码主峰形态:筹码主峰形态出现在缠论调整阶段完成的时候,表明投资者持仓成本非常集中,多数筹码分布在缠论调整中枢形态的高位。考虑到经历了长期调整以后才出现集中分布的筹码形态,这使得筹码更加稳定地分布在高位区。而一旦确认成交量放大,股价可以获得筹码提供的支撑。价格脱离筹码调整形态,可以再创新高。

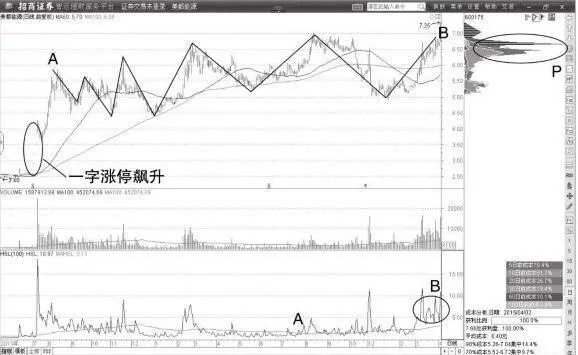

图5-8 美都能源日K线图

操作要领

1、从日K线形态特征来看:当该股明显经历了跳空一字涨停板以后,股价上行趋势得到加强。图中一字涨停板上方,该股股价强势上升至A位置,该位置也成为今后长达1年半的缠论调整中枢形态的起始点。在长时间横向调整的缠论中枢形态中,该股股价始终没有出现明显的上升。股价波动空间限于缠论中枢形态内部,主力投资者利用缠论调整中枢买入股票,确认价格突破还需要时间。

2、从换手率的表现来看:图中B位置的换手率短线走强的时候,股价表现更加强势。不同以往的是,这个阶段的换手率明显走高,而图中A位置的换手率刚刚突破平均换手率线。我们认为这是主力长期建仓结束的信号,也是股价即将飙升的主力拉升阶段开始的信号。

3、从筹码形态来看:图中P位置的筹码峰规模较大,大量筹码聚集到高位区域,表明投资者持仓成本已经明显提升。考虑到成交量放大的趋势出现,大量筹码密集分布的价格高位可以成为新的支撑价位。我们认为即便是短线买入股票的投资者依然能够盈利。总结:我们关注的缠论调整中枢形态规模可以非常大,本例中该股横向运行时间长达2年,缠论调整中枢形态规模庞大。也正是这个时候,我们可以确认的交易机会显然很多。而买入股票后能够大幅盈利的时刻,就是在股价即将脱离缠论调整中枢的那一刻。

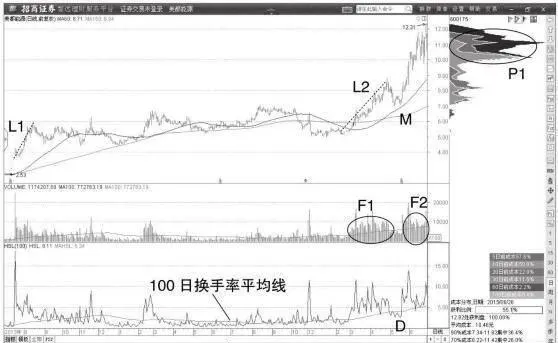

图5-9 美都能源日K线图

操作要领

1、从日K线形态特征来看:价格在F1位置显著放量,这个时候股价经历了L2位置的反弹走势,而L2位置的反弹明显强于L1位置的价格上升,这是股价脱离缠论调整中枢形态的信号。当股价短线突破以后经历回调走势,图中M位置便是典型的追涨机会了。价格上涨趋势得到确认,我们只要轻松追涨就可以获得高收益。

2、从成交量表现来看:图中F1和F2位置的放量是该股脱离缠论调整中枢的信号,而F1和F2位置的放量则是股价加速上涨的信号。量能稳定放大的时候,该股从缠论调整中枢形态的6元飙升至12元高位,涨幅高达100%。

3、从换手率的表现来看:图中我们可以用100日平均换手率来衡量该股的换手率变化情况。在图中D位置,换手率指标高位回调至100日平均换手率下方,但是持续时间非常短。在这之前,换手率明显高于平均换手率线,体现了该股活跃度显著提升。换手率指标回调之时是低价建仓的机会,确认换手率降低的买点,对于我们增加收益有很大帮助。

总结:图中P1位置的筹码规模很大,这表明在价格上升的过程中,筹码大量转移至高位,这是行情加速的结果。确认好买点,一旦我们大量建仓交易,自然可以获得比较高的收益空间。