底背离(多头背离)

背离是指价格创新高(低),而指标拒绝创新高(低)的现象。

我们把指标看作是价格这个主体的影子,如果影子一直跟着主体同步运行,则说明市场的运行状况正常。在上涨中,价格向上,指标也跟着向上,价格创新高,指标跟着创新高。在下跌中,价格向下,指标也跟着向下,价格创新低,指标跟着创新低。这样是正常的节奏,价格与指标“形影不离”,指标一直“盯”着价格行动。但有些时候,当指标这个隐藏在价格主体背后的“影子”发现市场的一种力量过强时,“影子”发觉不应该再紧跟着主体走了,这时就会出现背离的情况。市场中好像有一种力量在提醒“影子”要小心行动,这让“影子”嗅到了一种即将转势的危机开始踌躇不前。

我们利用背离判断买点与卖点,正是利用“影子”的这种敏感性,这种敏感是“影子”经过长期市场波动得出的经验。经验是最大可能性的预期,但并非万无一失,有时候“影子”也会出错,但那只有在很强的市场中才会出现,是“影子”经验不及的市况。因此,运用背离操作时,也要结合其他分析方法来防止小概率事件的发生,如趋势线分析、压力支撑分析、波浪理论等等。

底背离是指价格或指数创新低时而DIF指标却未同时创新低的现象。

底背离又被称为多头背离,是多头力量积聚的过程,可能已经完成筑底过程,多头随时会发起上涨攻势。底背离是底部反转信号。不过,在实战运用中,背离最好得到其他技术的相互验证,比如在发生背离时,价格或指数同时突破趋势线或10日移动平均线。

底背离波段操作第一买点

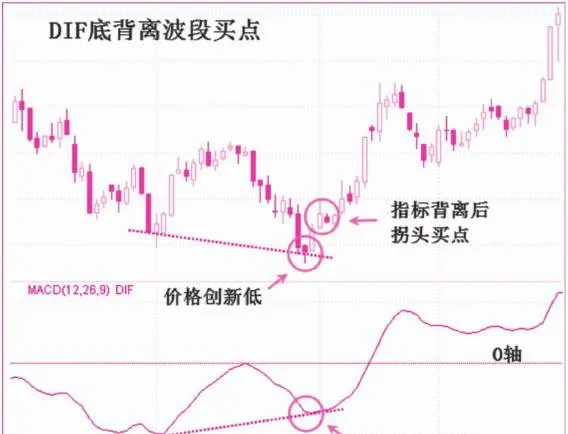

DIF指标与价格发生底背离之后的第一买点,如下图所示。

从上图中我们看到,在下跌趋势中,价格不断创新低,

DIF起初也跟随价格同步向下运行,DIF像“影子”一样紧盯价格。指标在0轴之下不断创新低,当进入低档区时,DIF指标对下跌力量的减弱开始变得敏感起来。当价格经过一次反弹后再创新低时,指标并未同时创下新低,这时就发生了背离现象。这预示着这里极可能是空头最后的疯狂,是最后一跌。在图中用两条直线分别连接价格与指标的两个相邻的波谷,我们看到,很明显地,价格的后一个波谷低于前一个波谷,指标的后一个波谷高于前一个波谷,两条直线显然不是同向的而是背离的。在DIF发生底背离后,当指标值大于前一日指标值时是拐头买点。底背离通常发生在下跌推动浪末端的最后一个下跌浪,底背离表示中短期内有极大的转势可能,它是底部反转信号。在操作中,底背离买入后,应该很快会得到趋势线的确认,会伴随着价格放量突破下降趋势线。

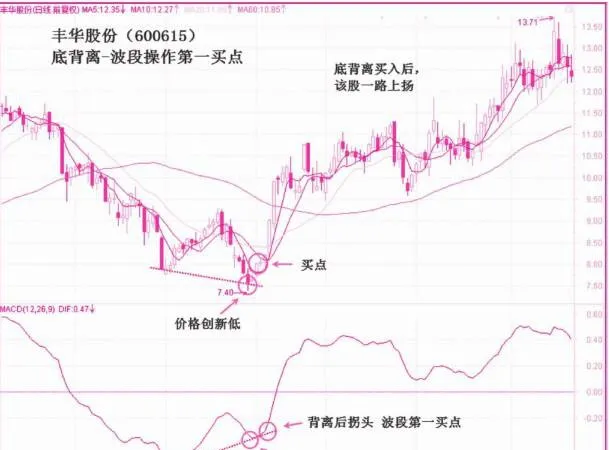

底背离波段操作应用在个股丰华股份(600615)中,如下图所示。

从上图可以看出,在下跌趋势中,该股价从高位一路下跌,DIF指标也同步从多方跌破0轴进入空头市场。指标在0轴之下不断创出新低,DIF像“影子”一样紧盯价格。当指标进入低档区时,DIF指标对下跌力量的减弱开始变得敏感起来。当价格经过一次反弹后,在2009年9月29日再创新低7.4元,但同时指标并未创下新低,这时发生了背离。投资者在这时就应该想到,这里极可能是空头力量最后的释放,卖压力量已经开始减弱,反转的可能性在增大。

从图中也可以看出,价格趋势线与指标趋势线也发生了背离。

在2009年10月9日,DIF指标值为-0.35大于前一日的指标值一0.36,表示DIF背离后拐头,这是指标上升的开始,此为波段操作第一买点。在买入后的几天内,买点很快得到了确认,即价格放量突破10日均线,连续的两根大阳线突破前波高点宣布空头的结束。事实也证明了这次背离是最后一跌,买入之后,DIF指标也很快突破了0轴,进入了以多头为主导的市场。此后,DIF一直运行在0轴之上,股价一路上扬。

有的投资者会问,不等指标拐头而在背离时马上介入行不行?

我们认为,这样做有很大的风险,因为在发生背离时,价格还可能进一步下挫,甚至DIF指标也有可能再创新低。在指标没有拐头时都不能算是完成背离。

即使是一个高成功率的买点,也要设置止损。背离发生在空方时,会有两种走势,一种是反弹,一种是转势。对于反弹,力度可大可小,如果遇到小概率的小反弹发生,这时止损单就会发挥作用。

一定要等背离走出来再进行操作。为了增加介入的可靠性,我们下面将介绍底背离波段操作的另一个买点。

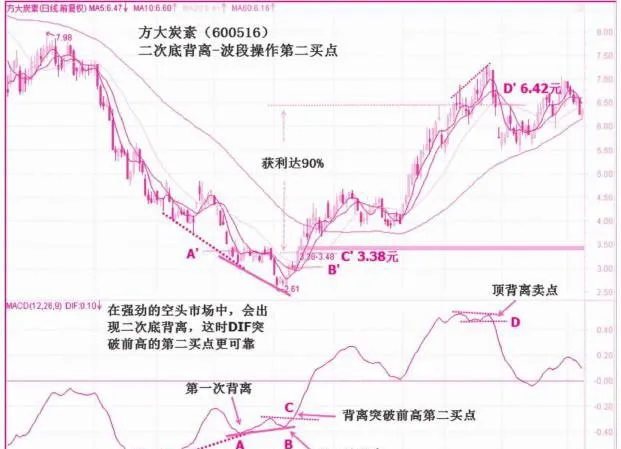

底背离波段操作第二买点

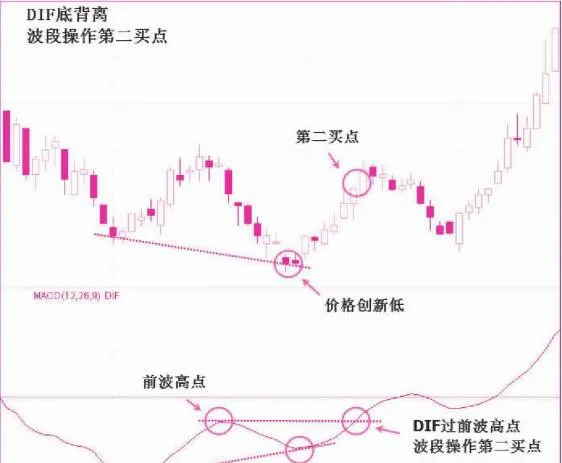

DIF指标与价格发生底背离后的第二买点,如下图所示。

从上图我们可以看到,DIF底背离波段操作的第二买点,是在DIF指标线突破前期高点时产生的。DIF指标在创新低时会产生第一个波谷:然后出现一个反弹,这时会形成一个波峰:之后指标再次回落,价格在回落时创新低,而指标不再创新低;之后指标拐头向上,这里形成第二个波谷,指标值回升是前而讲到的第一买点:当指标向上突破前期波峰时,为第二买点。

第二买点较第一买点更靠后,位置更高,但比第一买点更为可靠。因为在空头力量超强的市场中,背离拐头的第一买点有失误的可能,指标可能拐头没有几日便又重回跌势,这种情况也要考虑到。第二买点等于是给第一买点一个回旋的余地,如果第一击命中,那么第二买点可以顺势加仓,乘胜追击:如果第一买点失误,则需要及时止损,也不会有太大的损失。所以说,第二买点是以牺牲低价位来提高入场的可靠性。

第一买点是在反转可能性大的位置试探性介入,抢占先机。第二买点往往是行情的起爆点,是对第一买点的确认。

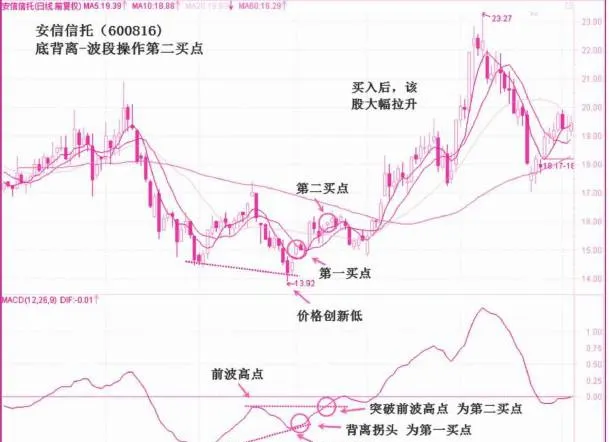

在个股安信信托(600816)中的应用,如下图所示。

从上图中可以看到,DIF指标图中,最低波谷后面,未能随价格创出新低的次低波谷

,是背离发生的区域,该股在2009年9月29日创下新低13.92元,而当时指标并未创新低。之后DIF上升,这是背离后的拐头,是第一买点。随后指标进一步向上运行,在10月20日DIF突破前期高点,这时产生了第二买点。从图中可以看出,第二买点比第一买点的位置要高,虽然买入价格不如第一买点低,但上涨的可能性更大了。DIF指标在0轴附近调整了一下,然后迅速向上突破,股价相应快速拉升。在强劲的空头市场中,会出现背离后还有背离的情况,这时就能看出第一买点的激进性和第二买点的稳健性。

第二买点对第一买点的保护和可靠性可通过下面这个实例来说明,如下图所示。

从上图中可以看到,该股前期的下跌过程是一个较强的熊市,DIF指标在空方低档运行了很长时间。在图中A点处发生了第一次底背离,这时会有拐头的第一买点,对应的价格是A' 3.42元。但价格并没有上涨,反而继续下跌,如果在这个价位买入,会被暂时套牢。这时介入如果不涨则可以先退出观望,因为毕竟是抄底,要小心为上。

随后,在11月4日股价继续创新出低2.61元,DIF指标产生了第二次底背离,在图中用B表示,这时也有对应的又一个拐头买点是B'3.06元。之后指标突破前期高点,产生了第二买点,对应的买入价格是C'3.38元。我们看到,A’处的第一买点有被套牢的风险,在这里买入要承受后面20%多的下跌,如果操作不当就会被止损一次,或割肉在低位。而B’处是同样的拐头买点,也存在和A’一样的风险,虽然随后没有发生。而突破前高的C处的买点C'3.38元不仅比A'3.42元的价位要好,而且风险更低。