缠论第44课:小级别背驰引发大级别转折

有了上一课,对“背驰级别等于当下的走势级别”这最一般的情况,应该是很好把握了。唯一可能出现困难的,就是“背驰级别小于当下的走势级别”这种情况,也就是所谓的小级别转折引发大级别转折。对于这种情况,还要进行进一步的分析。

还是以向上30分钟级别的a+A+b+B+c为例子。如果c中出现1分钟级别的背驰,最终引发下跌拉回B中枢,这时候c里究竟发生了什么事情?

首先,c至少要包含一个5分钟的中枢,否则中枢B就不可能完成,因为这样不可能形成一个第三类的买点。

不妨假设c'是c中最后一个5分钟的中枢,显然这个1分钟的顶背驰,只能出现在c'之后,而这个顶背驰必然使得走势拉回c'里。也就是说,整个运动都可以看成是围绕c'的一个震荡。这个震荡要出现大的向下变动,显然要出现c'的第三类卖点。因此对于那些小级别背驰后能在最后一个次级别中枢正常震荡的,都不可能转化成大级别的转折。

这个结论很重要,可以归纳成如下定理。

缠中说禅小背驰一大转折定理:小级别顶背驰引发大级别向下的必要条件,是该级别走势背驰段的最后一个次级别中枢出现第三类卖点;小级别底背驰引发大级别向上的必要条件,是该级别走势背驰段的最后一个次级别中枢出现第三类买点。

注意,这种情况只有必要条件,没有充分条件。也就是说,不能有一个充分的判断使得一旦出现这种情况,就必然导致大级别的转折。小级别顶背驰后,背驰段的最后一个次级别中枢出现第三类卖点,并不一定必然导致大级别的转折。也就是说,在上面的例子里,并不必然导致走势一定回到最后的该级别中枢B里。

显然,这个定理比起“背驰级别等于当下的走势级别”必然回到最后一个该级别中枢的情况要弱一点,但这是很正常的,因为这种情况毕竟比较少见,而且复杂得多。在具体操作中,必须有更复杂的程序来应对这种情况。而对于“背驰级别等于当下的走势级别”这种情况,如果你刚好设定该级别为操作级别的,只要在顶背驰时直接全部卖出就可以了。

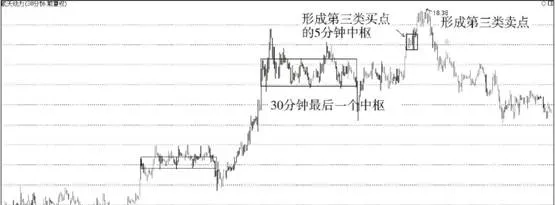

上图所示为航天动力(600343)背驰段小转大形成最后中枢第三类卖点案例图

对于“背驰级别小于当下的走势级别”这种情况,为了简单起见,不妨还是用上面的例子。对于一个按30分钟级别操作的投资者,一个5分钟的回调,必然在其承受的范围之内,否则你可以把操作的级别调整到5分钟级别。

对于一个30分钟的走势类型,一个小于30分钟级别的顶背驰,必然首先至少导致一个5分钟级别的

向下走势。如果这个向下走势并没有回到构成最后一个30分钟中枢的第三类买点那个5分钟向下走势类型的高点,那么这个向下走势就不必理睬,因为下跌在可接受的范围内。

当然,在最强的走势下,这个5分钟的向下走势,甚至不会接触到包含最后一个30分钟中枢第三类买点那5分钟向上走势类型的最后一个5分钟中枢,这种情况就更无须理睬了。如果那个向下的5分钟走势跌破构成最后一个30分钟中枢的第三类买点那个5分钟回试的5分钟走势类型的高点,那么任何的向上回抽都必须先离开。

以上是全仓操作的处理方法。如果筹码较多,那么当包含最后一个30分钟中枢第三类买点那5分钟向上走势类型的最后一个5分钟中枢出现第三类卖点,就必须先出掉一部分筹码,然后在出现上一段所说的情况时再出清。当然,如果没有出现上一段所说的情况,就可以回补,权当做了一个短差。

有人可能会问,为什么那个1分钟背驰的时候不出去?这是与你假定操作的级别相关的,而走势不能采取预测的办法,这是不可靠的。由于没有预测,所以不可能假定任何1分钟顶背驰都必然导致大级别的转折。

其实这种情况并不常见,你不可能按30分钟操作,而一见到1分钟顶背驰就全部扔掉,这就变成按1分钟级别操作了。如果你的资金量与操作精度能按1分钟级别操作,那就没必要按30分钟操作。而按1分钟操作,操作的程序和按30分钟操作是一样的,只不过级别不同而已。

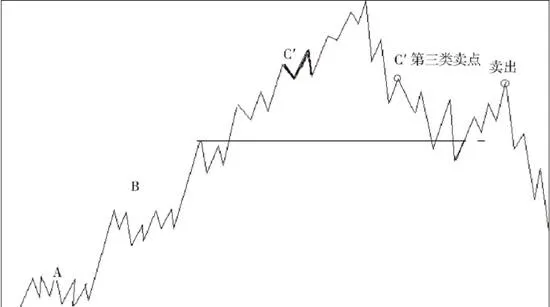

上图是操作小级别背驰引发大级别转折的方法

当然,对于有一定量的资金来说,即使按照30分钟操作,当见到1分钟顶背驰时,也可以把部分筹码出掉,然后根据后面的回调走势情况,决定是回补还是继续出货。这样的操作,对有一定量的资金来说是唯一可行的,因为这种资金不可能在任何一定级别的卖点都全仓卖掉。

至于底背驰的情况,将上面操作的反过来就可以。

缠论点睛

1.以30分钟级别的a+A+b+B+c形式的上涨为例,c段必然出现次级别也就是5分钟的一个中枢,否则不能形成第三类买点。下跌反之。

2.以上涨为例,对于小级别背驰引发大级别转折的情况,必然出现走势背驰段最后一个中枢的第三类卖点。但反之则不必然,不能说形成背驰段最后一个中枢的第三类卖点,必然导致小转大的情况。下跌反之。

3.以30分钟级别的a+A+b+B+c形式的上涨为例,对于小转大的情况,如果你是全仓操作的,那么若走势类型不能跌破c段形成中枢B的那个第三类买点的次级别中枢的高点,则不予理睬。若跌破该中枢高点,则应在任何反弹中走人。如果你是分仓操作的,那么走势类型对c段最后一个中枢形成第三类卖点时,则先出一部分。之后如果跌破形成中枢B第三类买点那个中枢的高点,则在反弹中出清,否则就应该视情况回补。下跌反之。

投资微言

小级别背驰引发大级别转折,一般只会在冲顶或者赶底的时候,或者在走势连续暴涨暴跌之后出现。每日纷繁复杂的走势在装神弄鬼,但操作者不需要疑神疑鬼。