国家支付系统是金融产品和服务的买卖双方进行交易的渠道,是一国金融体系的重要组成部分。全球金融自由化和信息技术的进步使得大额、零售和证券支付系统的架构以及系统运营商、管理员、监管机构和用户执行的流程和程序发生了重大更新。

在许多国家,中央银行对国家支付系统的完整性负有重要责任。本文将概述金融支付系统及其在现代全球金融体系中发挥的作用。

要点

- 一个国家的支付系统是让商业和金融交易高效、畅通无阻运行的金融科技基础设施。

- 这些支付系统还将一个国家的金融活动与全球经济联系起来。

- 由于其关键性,这些支付系统由国家中央银行维护并受到政府监管机构的监督。

定义支付系统

国家支付系统是由技术驱动的流程和实践基础设施支持的机构配置,旨在促进买卖双方之间的商业和金融转移。一个国家的支付系统反映了其银行和金融历史以及支持通信和技术平台的发展。

支付系统服务市场与任何市场一样根据供需运行。在需求方面,用户寻求轻松获得支付工具和服务来满足他们的各种金融交易,从大规模银行转账到零售信贷工具(例如信用卡和借记卡)的购买点交易。

用户青睐低交易成本、不同系统之间的互操作性、安全性、隐私性和法律保护。在供应方面,支付服务为银行和其他金融组织提供了收入来源,并为技术和通信产品及服务提供商打开了市场。

机构和基础设施

典型的国家支付系统包括以下机构和基础设施:

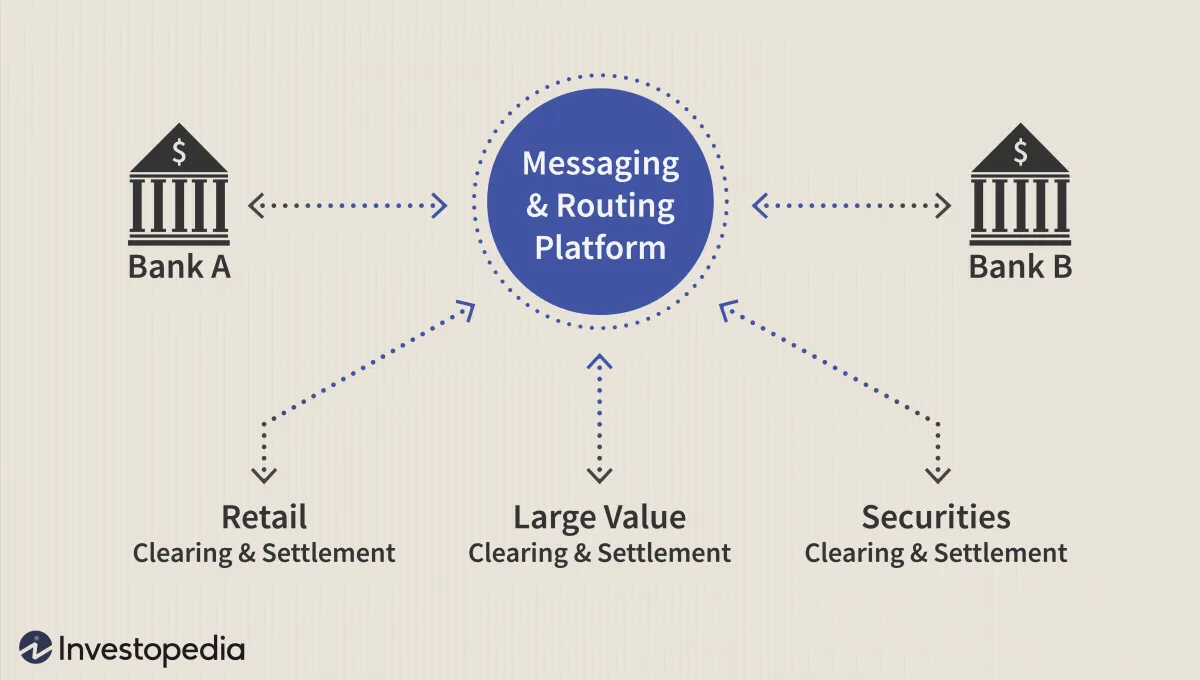

银行和其他存款机构通过消息传递和路由系统相互通信。如果您在美国银行有支票账户,您可能熟悉支票左下角的九位数字:这是美国银行家协会 (ABA)的路由转接号码(RTN),即用于识别开具支票的金融机构。

如果您的美国雇主通过直接存款支付您的工资,转账指令(消息)将通过自动清算所(ACH) 发送至您的银行,该系统由非营利性国家自动清算所协会 (NACHA) 管理并由美国联邦运营储备系统(FRS)和电子支付网络(EPN),一个私营部门的支付网络。

欧洲结构

如果您碰巧在欧洲的雇主工作,但仍希望将工资支付到您的美国银行账户,则该过程将与上述类似,但存款消息很可能不会通过美国 ACH 系统发送,而是通过全球银行间金融电信协会(SWIFT) 网络是一个总部位于比利时的合作协会,将 200 多个国家的金融机构联系起来。

SWIFT 代码类似于 ABA RTN 号码,用于识别发起转账的银行以及与该银行预先存在协议以促进国际资金转账和结算的代理银行。 SWIFT 平台被欧元体系的所有中央银行所使用,该中央银行是欧元区 19 个欧盟国家的货币当局,包括奥地利、比利时、塞浦路斯、爱沙尼亚、芬兰、法国、德国、希腊、爱尔兰、意大利、拉脱维亚、立陶宛、卢森堡、马耳他、荷兰、葡萄牙、斯洛伐克、斯洛文尼亚和西班牙。

清算结算

清算是指支付指令的传输和对账以及最终待结算头寸的建立。结算是实际履行义务的事件——交易双方账户的相应借方和贷方。全球金融体系的完整性依赖于对系统中发生的每笔交易进行适当的会计处理;因此,稳定性取决于清算和结算系统的可靠性和准确性。

清算和结算系统主要分为三种类型。

- 零售系统负责处理小规模的金融交易。虽然“小规模”尚无全球公认的定义,但它通常指个人转账金额低于 100 万美元。

- 大价值系统负责较大交易的清算和结算。

- 证券系统处理证券的清算和结算,例如普通股和优先股、债券和其他类型的工具。

清算和结算系统可以按总额或按净额结算。总结算是指资金或证券的结算单独进行,一次一笔交易。净额结算是指将大量的单个头寸(包括贷方和借方)以净额方式汇总为较小的批次进行处理,以便在工作日的指定时间而不是连续进行结算。

一些支付系统可能运行多个清算和结算平台,包括净额结算和全额结算。实时全额结算(RTGS)已成为大价值系统最广泛采用的方法。在这种情况下,实时意味着交易的传输、处理和结算在启动后立即发生。

美国Fedwire系统是美国国家支付系统的主要大额价值组成部分,以实时总额为基础进行结算,TARGET (TARGET2) 系统也是如此,TARGET (TARGET2) 系统是欧洲央行及其网络的主要大额价值平台欧元区国家中央银行,例如法兰西银行和德国德意志联邦银行。

支付系统和系统性风险

清算和结算环境中的主要风险之一是其中一方可能违约。如果结算是按实时总额进行的,则违约的影响仅限于正在处理的单笔交易。然而,如果违约发生在净额结算安排中,那么该安排中的所有参与方(可能是数百或数千)也可能面临风险,因此同时进行的其他交易中的交易对手也可能面临风险。整个系统。

这是系统风险的一个例子——系统某一部分的故障会像传染病一样蔓延到整个系统。技术促进了全球金融架构每天处理数万亿美元的能力。然而,每个国家只有少量的单独系统,而这些系统在世界各地相互作用,因此系统性失败的后果是巨大的。

国际清算银行(BIS)是负责研究和制定金融体系风险管理指南的一个机构,它是一家总部位于日内瓦的机构,充当中央银行的银行,并采取各种举措促进国际金融和货币之间的合作。系统。

2001 年,国际清算银行支付和结算系统委员会 (CPSS) 推出了一套针对高重要性支付系统的指南,称为“系统重要性支付系统核心原则”。这为这些系统(特别是上述大额清算和结算系统)的审慎操作和风险缓解提出了10条原则,其中系统某一部分的故障可能会迅速蔓延。

核心原则还就各国中央银行在其管辖范围内运营、监督和使用关键系统的特殊责任提出了建议。国家支付系统的健全运行通常在中央银行的组织职责中明确规定。例如,美国联邦储备系统的组织任务包括五项活动:

- 传导货币政策

- 促进金融体系稳定

- 银行体系的监督和管理

- 促进国家支付系统平稳运行

- 制定和管理消费信贷和社区发展的法律法规。

结论

国家支付系统对于全球金融体系的完整性至关重要。技术和全球化促进了世界各地各方之间非现金电子转账处理系统的快速发展。

任何国家的支付系统都会由少量的零售、大额、证券结算系统组成,通过各种联动平台和代理关系与其他国家的系统联动起来。风险的实现,例如一方在大额交易中违约,有可能蔓延到整个系统,从而危及系统的完整性,从而使支付系统成为中央银行和金融界其他关键机构的主要优先事项。