均线粘合的股票爆发力强的原因

均线枯合,究其根本,是由均线自身的特点决定的。我们知道,均线是对价格的平均运算。由此我们可以知道,所谓的均线粘合形态形成的原因,其实就是股价经过长期的展荡整理,使得长、中、短期均线数值接近而形成的。从均线的角度看是均线粘合;从形态的角度看是箱体整理;从筹码分布的角度看则是筹码高度集中。因此,具有均线枯合形态的股票一旦上涨,其上涨幅度往往是比较大的。

股价是恒动的,其运动的方向不外乎涨、跌和平。而从以往的经验和运动的特性我们知道,股价的“平”是相对静止,其必然为其他两种运动模式所代替。因此,我们在选股的时候,找到平盘的股票就显得格外有意义了。

出现位置

均线粘合多出现在大底转势前,亦可出现在上升途中整理结束之时,此形态的出现提示洗盘接近尾声。

特征

以5日、10日、20日均线为例,三条均线由上下波动逐渐变为水平运行,三线之间的间距越小越好,三线的上下排序不定,完全等值(粘合)最佳,K线为小阴小阳的水平运行,可在均线上方或下方,成交量极端萎缩至平台末端,常见有2~4个小星线基本包容在三线之内,此时需高度警惕,其后随时有爆发性行情产生。出现此现象的原因是此时处于洗盘末端,浮筹极少,庄家在进行夹板式洗筹或吸筹,股价波动小,均线自然水平行走,此时KDJ是由高位下行至20左右金叉后又缓缓上行至30~50,而股价仍为水平运动。此时需要深刻理解以下内容:第一,KDJ下行到20左右金叉,提示调整基本完毕;第二,KDJ又缓升至30~50而股价未动,说明庄家已有拉升意图,开始加大吸筹力度,能量注入,故KDJ上升,但由于庄家还要作最后吸筹,常用挖坑来压低吸筹,周K线没有大变动,所以均线仍是水平运行。

买点判断

三线由枯合出现向上发散的多头排列,股价在三线的有力支持下向上运行,此后肯定有一波上涨行情。因均线系统的形成是缓慢的,无法立即掉头向下。若K线以中小阳线向上突破,乖离率不会太大(一般为3%以下),提示庄家想做大行情,其后可拉升40%以上;若以大阳线突破。则提示行情较小,其后涨幅一般为20%左右;以大阳线突破,乖离率大于5%时,则应等回档之时买进,若股价不回档,在大阳线的高位平盘整理,此时应等待均线上扬,乖声率小于3%时再买进。平台启动时K值常达到70~80,给人以行情快要结束的感觉,这可以解释散户“卖了就大涨”的现象,庄家就是利用指标高位钝化进行拉升,以减少坐轿者,此时的KDJ高位应理解为股价进入强势区,拉升能量注入,买点必须是带量突破的阳线,一般是前一天的三倍以上。

寻找具有均线粘合形态的股票的方法

最直接的办法就是将主图指标设定为多条均线状态,然后逐一翻阅,人工判断出具有平盘形态的股票。虽然这是一种很有效的办法,但可惜太耗费精力。而且,因为视觉的差异,对于一些作箱体整理的股票,我们往往认为其波段很明显,不认为其是平盘整理。其实仔细算算,其上上下下的波段可能只有整个波段空间的百分之几,而一且股价上扬或下挫,原来看着波段明显的K线图形态就变成了绝对的横盘形态。因此,我们需要依靠指标来合理地计算,从而寻找均线粘合的股票。

均线粘合编程思路为:所谓均线粘合,是指各条均线在一段时间内均在相对狭小的区域内运行,这里有两个因素,一个是一段时间,必须指明这一时间段,另一个是相对狭小的区域,也就是要定义这个区域的上下边界。

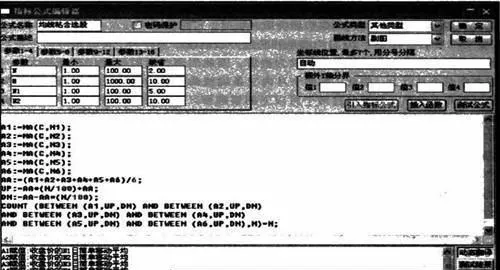

以下是一个六条均线粘合的选股公式,周期和距离可任意选择,可在通达信软件上使用。

使用方法:调整参数N为粘合程度,N值越小粘合程度越高,即均线距离越近;M为粘合周期;参数N1~N6为各条均线的参数,如果不需要这么多均线参与粘合计算,将其中不需要的设为1就可以了。

公式如下:

INPUT:N(2,1,100),M(10,1,1000),N1(5,1,100),N2(10,1,100),N3(20,1,100),N4(30,1,100),N5(60,1,100),N6(120,1,1000);

Al:=MA(C,N1);

A2:=MA(C,N2);

A3:=MA(C,N3);

A4:=MA(C,N4);

A5:=MA(C,NS);

A6:=MA(C,N6);

AA:=(Al+A2+A3+A4+A5+A6)/6;

UP:=AA*(N/100)+AA;

DN:=AA-AA*(N/100);

COUNT (BETWEEN(Al,UP, DN)AND BETWEEN(A2,UP, DN)

AND BETWEEN(A3,UP, DN)AND BETWEEN(A4,UP, DN)

AND BETWEEN(A5,UP, DN)AND BEIWEEN(A6,UP, DN),M)=M,

如图10-1 所示:

图10-1 均线粘合选股示意图

这里需要说明的是,并不是具有均线粘合形态的股票就一定会上涨,因为天下没有所谓的绝对。而且在应用中还要注愈意均线粘合的相对位置,是高位粘合还是低位粘合,这一点很重要。

均线周期的选择

多条均线粘合后,大盘(股票)都会产生异变。每次均线粘合,都表明多空双方面临着一个选择,不选择向上就会选择向下。个股经过一波强烈拉升后,便开始回落整理。弱势股的回落往往表现为一泻千里,有的甚至从哪里来又回到哪里去。强势股则往往显示出极强的抗跌性,要么高位平台整理,要么高位箱体整理,待时机成熟后主力便再掀狂澜。对于投资者来说,过早介入则需要熬相当长的时间,信心不足者最终会被主力甩下;等到股价启动时再介入,又由于股价涨升太快,要么犹豫不决,痛失良机,要么追涨杀人。使成本大增。事实上,5日、10日、20日均线粘合时,不失为一个介入的大好时机。

投资者在利用中、短期均线判断强势股突破时机时,可把握以下几点:

(1) 5日、10日、20日均线是判断强势股整理结束并向上突破最好的三条均线。由于主力的上一波拉升往往较为凌厉,因此回落整理时间往往跨度较大,一般都在两个月以上。因此,在两个月内三条均线的粘合应视为无效粘合,股价突破时机并不成熟,只有经过两个月以上的整理后,待三条均线粘合时才是介入良机。

(2) 5日、10日、20日均线粘合时,5日、10日均线应掉头向上,并与20日均线形成金叉,否则不介入。待符合以上条件后,均线粘合时才是介入良机。

(3)换手率是判断突破时机的辅助指标。在箱体或平台整理区间内,换手率至少应达到80%,换手率100%以上则突破成功的几率更大。

(4)此外,有些主力在5日、10日、20日三条均线粘合时先向下突破,造成出货假象构筑空头陷阱,然后翻身再向上突破连创新高。这种情况是一种变式,投资者也要小心提防。总之,在强势股回落整理时间充分、均线粘合形成金叉后介入,中、短线应可获利。

均线粘合选股中应该注意的问题

当长期、中期、短期均线粘合的形态出现时,后市一般会沿着中、长期均线之前的运行方向继续运行。

判断方向主要可依据如下两点:

(1)如果之前的走势中,长期均线是向下运行的,均线系统的粘合主要是由于中、短期均线的反弹形成,这时候出现均线粘合,说明中、短期均线已经反弹了一定高度,后市如果没有放量突破长期均线,股价中、短期可能受压回落,波段走弱。

(2)如果之前的走势中,长期均线是向上运行的,则均线系统的粘合主要是由于中、短期均线的回调形成,这时候出现均线粘合,说明中、短线已经充分调整,在获得长期均线强支撑后将出现反弹走势,波段走强概率大。

实战案例

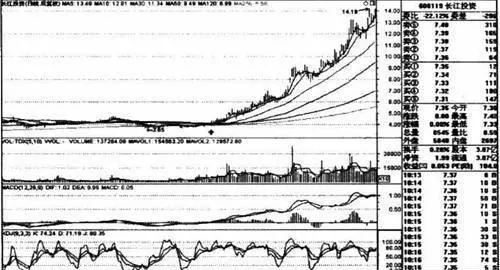

分析如图10-2所示,2006年6月~2007年1月长江投资(600119)的股价一直在一个箱体内运行。2007年1月,该股的长、中、短期均线已经高度粘合,市场长、中、短期成本趋于一致。2007年1月8日该股以中阳线突破粘合均线的压制,开始一轮疯狂上涨。

图10-2 长江投资2006年9月~2007年5月日线走势图