MACD

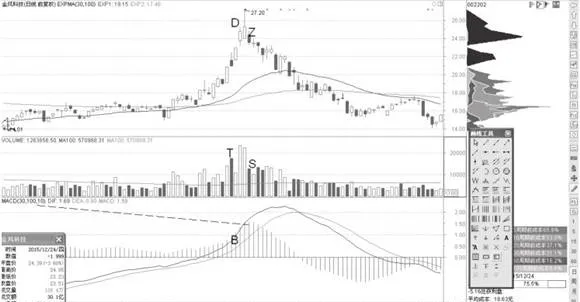

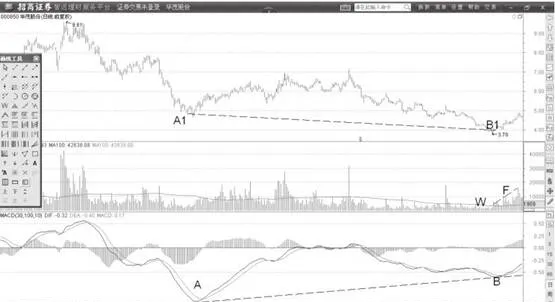

MACD指标DIF线低位背离买点解析

- 在DIF线与指数背离的时候,投资者就可以考虑买入个股了。不管指数是否出现了反弹走势,背离就已经提醒投资者买入个股的交易机会。从背离开始,指数己经处于超卖状态了。在超卖阶段买入个股,从持股成本来看,通常己经是最低价位。当然,不排除有些个股会出现收盘新低。但是在指数出现底背离以后,多数个股也就开始触底回升。

MACD柱状线高位背离卖点解析

- 指数出现顶背离形态以后,见顶信号就已经得到确认。这个时候,成交量会继续萎缩,而指数回落趋势已经出现。随着量能萎缩并且达到100日等量线下方,指数下跌趋势不会有缓解的迹象出现。与个股高位背离相似的是,指数高位背离以后也会出现反弹走势,但是反弹强度不大,指数回落趋势是主要的运行方向。

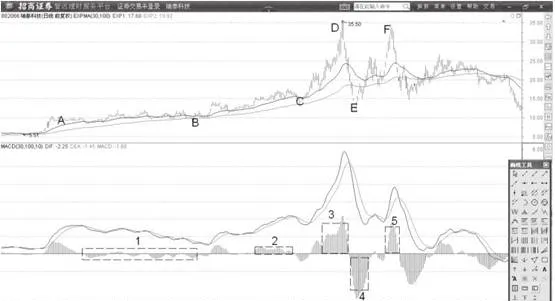

天量顶与MACD顶背离形态分析

- 在股价回升期间,价格强势上涨并且突破前期高位以后,表明股价走势很强。不过相比强势创新高的股价,MACD指标却已经背离回落。与此同时,成交量达到天量状态以后,这也进一步验证了顶部特征。天量顶部出现之时,股价会出现顶部K线特征。价格总会在最高价位踌躇不前,显示出主力出逃后的卖点信号。

天量顶与MACD顶背离的卖点机会

- 通常,天量顶部出现以后价格很容易见顶回落。股价以尖顶的形式完成反转动作,而价格一旦反转,相应的跌幅必然会很大了。这个时候,投资者减少持股的速度总是不能与股价下跌相比。那么天量顶部和背离形态确认股价见顶期间,尽快出货还是非常必要的。

MACD双金叉确认走强形态走势分析

- 当股价下跌出现收盘新低以后,MACD指标与股价出现底背离形态,这是买入股票的一次有效机会。背离以后DIF线开始触底回升,指标回升期间,DIF线与DEA线完成金叉形态,进一步确认股价触底。如果我们按照DIF线的金叉来买入股票,持股价位就比较高了。

巨量顶与MACD顶背离形态分析

- 股价上涨空间加大以后,价格高位就会出现调整的情况。随着调整的到来,主力投资者高位出货的进程也在加快。这个时候,放量信号总是会引起我们的关注,因为也只有量能放大期间出货,主力才能完成减仓交易过程。量能放大的时候,主力投资者减仓速度更快,使得股价以加速见顶的形式回落。

地量底与MACD底背离形态分析

- 在股价下跌的过程中,只要股价收盘没有出现新低价位,就不会存在背离形态。这个时候,DIF线依然跟随股价下跌,可确认股价见底,可以从成交量的变化看。量能萎缩期间,如果股价已经出现地量底部,那么距离真正触底己经很近了。特别是在地量底以后股价跌破前期低点,从MACD指标和股价底背离确认的买点来看,我们有机会买到低价股票。

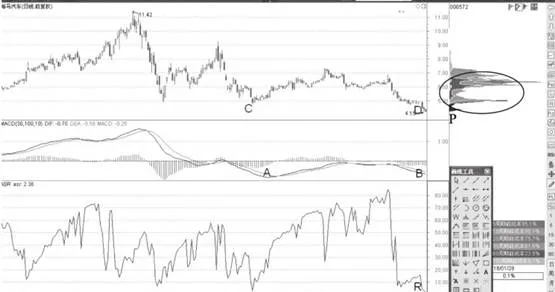

MACD顶背离价格突破筹码峰后卖点分析

- 顶背离形态出现以后,股价就已经见顶。这个时候,伴随着DIF线的回落,股价近日单边下跌的状态。从筹码来看,浮筹指标ASR快速回落,提示股价已经在下跌期间远离筹码主峰。价格下跌导致更多的筹码被套牢在高价区,股价下跌趋势得以延续。

MACD指标的DIF线背离后价格表现

- 典型的背离形态出现以后,我们会看到DIF线单边回落。这个时候,指标的回调提示我们价格也将下跌。可以预期的是,在背离以后DIF线回调的情况下,均线方面已经开始形成进入回调状态,那么股价下跌将是均线回调的导火索。确认背离卖点非常重要,使得我们能够在股价跌幅还未扩大的时候确保将仓位降低到最小。

MACD顶背离与高浮筹顶形态分析

- MACD指标的顶背离形态出现在价格大幅上涨以后,表明股价在高价区弱势反弹,但是反弹不会得到延续。收盘价格上出现新高以后,DIF线己经处于相对低位。我们结合浮筹指标来看,浮筹指标ASR处于80以上的高浮筹区域。与此同时,筹码表现为单一的筹码峰形态,这也进一步验证了价格进入高浮筹区域的信号。

MACD顶背离与高浮筹顶后卖点分析

- 股价出现高位背离形态以后,价格跌破了高浮筹区域,验证了价格反转走势。股价在高价区震荡的过程中,价格跌破高浮筹区域只是时间问题。如果把握好卖点机会,有望在最高价位减少持股。事实上,价格高位MACD指标与股价背离已经是比较高的卖点。随着下跌趋势的展开,价格震荡跌破筹码峰的过程中,卖点只能越来越低。

MACD价格跌破筹码峰底背离买点分析

- 在MACD指标与股价出现底背离以后,价格进一步回落空间有限,反弹走势一触即发。这个时候,浮筹指标已经处于跌无可跌的状态。浮筹指标数值非常小,说明价格达到筹码峰最下限,这个时候,任何有效买盘的出现都会促使股价开始反弹。价格反弹过程中,能够收复很大一部分被跌破的筹码。

MACD底背离与价格跌破筹码峰形态分析

- MACD指标出现了底部背离形态以后,从指标上来看,股价己经不具备持续下跌的基础。而如果从价格跌破筹码峰来看,股价下跌至筹码峰下限,相应的低价持股的投资者也处于亏损状态。这个时候,价格处于筹码峰下限,持股投资者急需一次反弹来减少亏损。而场内卖出股票的投资者减少,场外投资者买入股票更容易推动价格上涨。

MACD顶背离与价格突破筹码峰

- 当股价大幅上涨以后,背离还未出现,是因为股价还没有出现收盘新高。随着价格高位调整的开始,股价双向震荡明显。在价格高位调整结束以后,股价收盘价出现新高,这也是背离卖点得到确认的时刻。价格出现新高,表明主力有意诱多拉升股价,为追涨投资者提供买入股票的理由。而这种理由并不充分,MACD指标的背离回落表明股价己经出现顶部信号。

MACD柱状线与价格表现

- MACD柱状线的形态有很多种,柱状线可以出现峰形态和谷形态,同样也会有横盘运行的形态。柱状线出现峰形态的时候,是股价强势运行的阶段。而MACD柱状线的谷出现以后,价格短线的快速下跌走势形成。以MACD指标的柱状线为参照,我们可以很好地确认价格运行规律。借助柱状线判断买卖点,这是比较有效的交易策略。

MACD柱状线描述对象

- MACD柱状线用于描述DIF线,柱状线处于0轴线上方的时候,体现了DIF线的单边回升趋势。柱状线越高,相应的DIF线的回升潜力也会更大。柱状线高度增加以后,即便DIF线还处于0轴线下方,我们也可以看到股价强势回升表现。

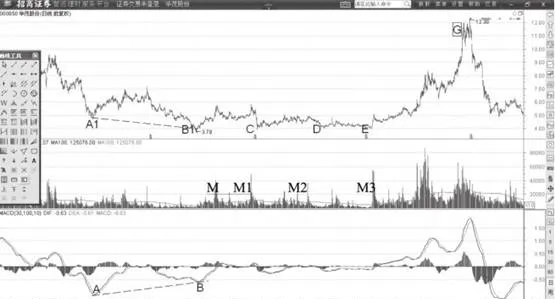

MACD指标的DIF线背离与牛熊反转形态分析

- 熊市行情中,价格累计跌幅很大,这是公认的事实。我们能够看到个股多数会出现50%以上的跌幅。可以说,在熊市结束前的很长一段时间里,便宜股票遍地都是。而个股处于低价区的时候,MACD指标与股价出现底背离形态的情况下,我们能够确认价格底部特征。在股价还未开始反弹的时候,背离便提供了买入股票的信号。

MACD指标的DIF线熊市底背离形态分析运用

- 在熊市即将结束前,主力投资者买入股票的力度增加。这个时候,我们会发现价格在低价区的波动不断加剧,但是股价涨幅还是非常有限。随着多空实力不断分化,买入股票的投资者实力回升明显,牛市出现前的MACD指标率先表现出触底迹象,指标与股价形成底背离,便是我们低价买入股票的信号。

MACD柱状线背离提示DIF线走弱

- MACD柱状线出现背离形态,表明价格回升趋势出现逆转。价格上涨的过程中,MACD柱状线的回落是DIF线开始回调的信号。DIF线回调,意味着股价已经出现顶部信号。在DIF线跌破DEA线之前,投资者有比较多的卖点机会。当然,最佳卖点一定出现在背离的那一刻。

MACD柱状线背离提示股价触底

- 价格在高位震荡期间,股价活跃度很高,这个时候的指标背离会更容易形成。投资者能够根据背离确认高抛交易的价位,同样也能够利用背离确认低价区的买点。如果投资者选择可靠的低价区建仓,那么盈利空间会比较大。价格回调至非常重要的100日均线的时候,MACD指标的柱状线背离形态出现。