MACD

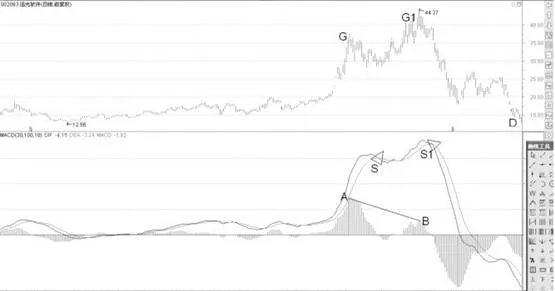

牛市顶部MACD顶背离形态分析

- 在股价加速回升期间,我们能够看到股价上涨速度很快,同时MACD指标的DIF线回升速度也很快,这是比较好的回升趋势。指标和股价同步上涨,我们认为价格走势不会轻易结束。但是,如果股价已经大幅上涨,并且指标也处于高位运行。那么这个阶段,即便价格收盘再创新高,MACD指标的DIF线却不一定继续回升。

MACD柱状线背离与DIF线同步背离形态分析运用

- MACD柱状线与股价出现顶背离的情况下,投资者还可以看一下DIF线的短线表现。如果股价走势偏弱,并且已经达到收盘高位,但是MACD柱状线与DIF线同时与股价顶背离,那么确认的高抛交易机会就明确了。DIF线背离回落,体现了均线方面正在走坏,这是股价即将加速下跌的信号。

MACD顶背离后死叉卖点形态分析

- MACD典型的顶背离形态出现以后,我们总是能够看到接下来的死叉看跌形态。顶背离只是股价见顶的起始形态,而死叉则验证了我们对价格跌势的判断。MACD指标的DIF线与股价背离以后,DIF线开始出现调整信号。当DIF线真正进入跌势的时候,DIF线跌破DEA线完成死义形态。MACD指标的死叉形态是检验均线回落信号的指标。

DIF线背离提示股价局部见顶形态分析

- 当股价出现了见顶形态以后,股价在高价区域的双向震荡还是比较频繁,即便是在MACD指标的DIF线回调的情况下,股价依然会达到收盘价新高。不过投资者可以按照MACD指标的背离形态确认高抛卖点。如果背离形态明显出现,投资者第一时间减少持股数量,可以避免在调整走势中亏损。

MACD同步与背离战法

- MACD指标在高位区出现背离形态,一般可以确认为卖点。在背离出现前,价格经历了显著的单边回升走势,并且股价累计涨幅己经达到翻倍程度。这样的话,一般认为背离并不是突然出现的卖点信号,而是高价区应该会有的形态特征。

MACD指标柱状线多次背离形态分析

- 在股价明显结束牛市以后,价格下跌的时间和跌幅会比较大。而长时间下跌的时候,股价经历一波又一波的杀跌走势。尽管跌幅已经较大,但是真实的底部还没有出现。这个时候,MACD柱状线的背离形态又一次成为我们判断底部的有效手段。

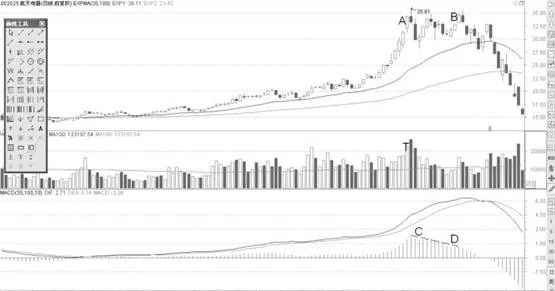

MACD柱状线显著回调顶部的背离形态分析

- 牛市行情中,股价在高价区达到新高,但是MACD指标的表现却相当弱势。尤其是MACD柱状线明显低于前期的情况下,显著的背离提供的高抛交易信号非常值得关注。随着MACD柱状线见顶形态的出现,价格在高位背离以后出现明显的下跌走势。

MACD两次柱状线背离形态分析

- 在股价明显见顶回落,价格快速杀跌期间,技术性的反弹走势。不过技术性反弹的空间可大可小。可以关注MACD指标背离信号提供的买点机会。MACD柱状线与股价出现两次底部背离形态,一般认为是价格已经触底的信号。随着背离完成,即便DIF线依然单边下跌,但是回调空间已经受到限制。

MACD一次柱状线背离形态分析

- 实战当中,MACD柱状线与股价出现底背离以后,技术性的反弹走势形成。价格在指标背离后开始反弹。即便DIF线依然处于下跌趋势,并不影响股价走强。随着MACD柱状线与股价形成底背离,技术性的反弹从DIF线的金叉形态开始加速。

MACD指标柱状线一次背离形态分析

- MACD指标与股价出现底部背离,一次背离以后价格就开始反弹上涨,这是比较常见的情况。结合价格短线弱势表现,我们看到股价从高位下跌空间较大,而背离后价格出现技术性反弹,股价更容易在背离形态出现以后大幅上涨。技术性的反弹走势中,MACD柱状线背离提供了很好的买入信号。

MACD柱状线背离形态分析运用

- MACD柱状线背离是比较容易辨别的形态特征,特别是在股价单边回升期间,技术性的背离形态往往出现在价格高位反弹的时候。股价结束单边回升趋势以后,经过调整,价格收盘价再创新高。这个时候,MACD指标率先回落的背离形态得到确认。实战当中,股价在上涨阶段虽然收盘创新高,但是价格短线反弹空间有限。

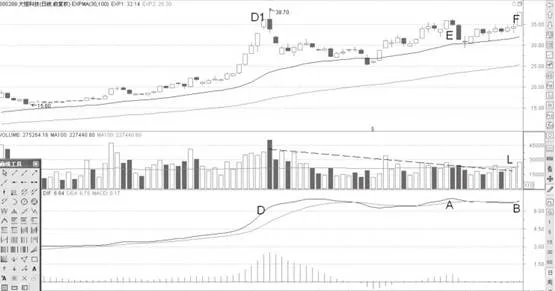

MACD柱状线背离先于DIF线见顶

- 在股价上涨期间,由于价格在短时间内累计涨幅较大,使得MACD指标的柱状线峰形态出现。而一旦股价上涨趋缓,我们能够看到MACD柱状线会出现收缩的信号。MACD柱状线收缩与股价再创新高形成背离,这是典型看跌信号。在MACD柱状线与股价顶背离出现不久,DIF线也出现高位回落,进一步验证价格顶部反转走势。

MACD柱状线连续高位背离形态分析运用

- 股价连续两次达到更高的收盘价位,这个时候,MACD指标的柱状线却出现背离回落的情况,这是非常典型的高抛卖点信号。确认MACD指标柱状线与股价背离非常重要,特别是两次背离形态出现以后,典型的卖点得到确认。我们依据背离判断价格高位的交易机会,可以达到最佳交易效果。

MACD柱状线相似顶部的背离形态分析

- 当股价在牛市行情完成大部分涨幅以后,价格走势依然很抢眼。这个时候,股价经历明显回调以后再创新高。我们通过MACD柱状线来判断,柱状线高度变化并不大。MACD柱状线高度完全接近前期高位,但是细微的差距还是有的。我们利用MACD柱状线的数值来确认高位背离卖点。这样,就不会错过高抛交易的机会了。

MACD柱状线背离加速均线收缩

- MACD柱状线出现背离形态以后,我们会看到均线的收缩加快。其实,MACD柱状线的背离推动DIF线见顶,从而使得均线开始黏合。当短期均线与长期均线黏合的时候,均线死叉又进一步加剧了股价的回落。形态特征:1.股价出现强劲反弹:在价格反弹阶段,技术指标最容易出现背离形态。

MACD柱状线不连续高位背离形态分析运用

- 在价格回升期间,我们会看到MACD指标与股价的背离并不连续出现。在首次背离以后,价格回调完成的时候继续震荡上涨。股价上涨的持续时间相对较长,当价格震荡加剧的时候,我们看到最终MACD柱状线还是会与股价出现顶背离。当然,顶背离发生在收盘价创新高的时刻。MACD柱状线与股价第二次背离前,我们能看到MACD柱状线的峰形态。

MACD柱状线背离先于DIF线触底

- 在股价下跌期间,由于价格在短时间内累计跌幅较大,使得MACD指标的柱状线谷形态出现。而一旦股价跌势趋缓,我们能够看到MACD柱状线会形成背离形态。MACD柱状线首先触底,与价格形成底部背离,这是典型看涨信号。在MACD柱状线与股价底背离出现不久,DIF线也触底回升,进一步验证价格触底信号。

MACD熊市底部背离形态分析运用

- 在熊市股价下跌期间,成交量萎缩的趋势始终不会结束。在量能萎缩至地量的情况下,价格可以出现反弹走势。不过真正的底部还需要指标来确认。当MACD的DIF线与股价出现了底部背离形态以后,一般认为这是比较好的买点机会。价格可以在短时间内跌破前期低点,但是DIF线并未创新低,这是非常典型的背离信号。

MACD低位背离形态特征分析运用

- 当股价在下跌趋势中出现地量底部的时候,我们看一下MACD指标的表现,能够发现指标的背离形态出现。MACD指标的DIF线与股价形成底部背离,相应的抄底时机出现。确认底背离的买点以后,我们能够看到价格在反弹期间的确会实现一定的涨幅。

MACD的弱势横盘形态

- 在MACD指标弱势横盘期间,我们能够看到股价走势较弱。DIF线横盘期间均线的发散趋势并不明显,价格在一段时间里涨幅受到限制。那么我们可以在股价弱势运行期间把握好高抛卖点。在DIF线最终见顶前抛售股票。形态特征:1.股价己经处于回升趋势中:价格已经处于回升趋势,随着趋势的延续,我们能够看到股价上行趋势出现减缓的迹象。