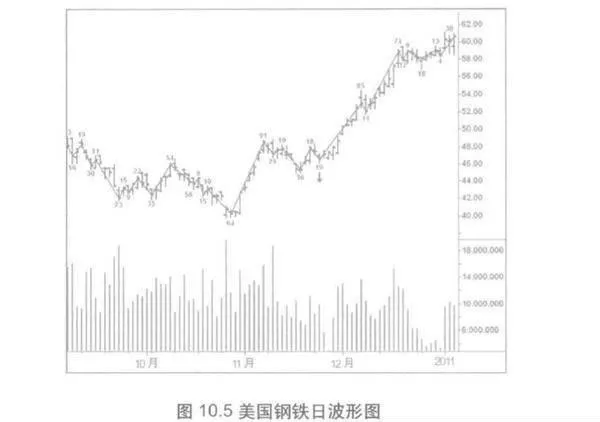

正因爲跳動量,波形圖才這麼有價值。早前提到過,基於時間的成交量通常都不能揭示買盤和賣盤的真正實力,最爲明顯的是日成交量,上面的讀數看起來基本一樣。 圖10.5,美國鋼鐵日走勢圖上的波浪(最小規模爲10美分)最爲典型。我納入了日跳動量,以便與波浪跳動量作比較。2010年10月,下跌包括了兩個大規模的下跌浪,跳動量分別是5 600萬股和6400萬股。在第二浪結束前一日,實際跳動量提高到1 900 萬股,這是圖上最大的數字。在10月27日低點之後,股價連續7日高收,總跳動量9 100萬股,是自3月初以來最大的上漲量。同一時間段內的實際跳動量並不明顯,看上去和10月初的數字非常相像。波浪跳動量在10月低點上看起來很踊躍,脫離低點的寬幅陽線發出了需求存在的信號,但並沒有低跳動量回抽以建立多頭頭寸的情況。高跳動量的啓動表明,買方的主力已經戰勝了供應。在11月修正期間,3個下跌波浪上不尋常地消失了的波浪跳動量表明供應不足,尤其是1 900萬的下跌波浪上。接下來的17個交易日中,有兩個跨度分別爲9個交易日和7個交易日的上升浪,它們之間有一天的修正。強勁的需求出現在兩個上升浪中。12月,股票作了一次簡單修正後,在2011 年I月的首個交易日創出了又一個新的高點,但低波浪跳動量表明沒有需求存在。這個高點標誌着持續幾個月的頂部結構在一次暴跌出現之前形成了。

波浪本身的表現幾乎和移動平均數一樣。 在漲價階段,價格可能連漲10多天也沒有一次基於收盤價的修正。從向下箭頭的低點開始,股價上漲了17天,修正只持續了1天。這是波浪像移動平均數樣,以勢不可當的架勢前行的絕好範例。對於短線交易員來說,一次小小的修正是買入的真正機會。

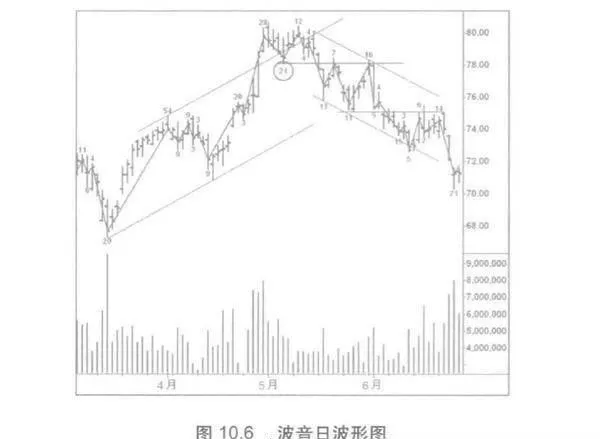

圖10.6的波音(10 美分波浪規模)代表了最常碰到的普通交易。查看棒形圖的時候,我們看到了2011年4月底的價格如火箭般上漲。這個表現當然是購買高潮形成的標誌,但首個下跌浪上的實際跳動量沒有發出買盤湧現的信號,而賣盤湧現的信號則要清晰得多。這裏的累積跳動量揭示出了自2010年12月中旬以來最大的拋壓。緊隨其後,高點次級試探,跳動量很小。看跌波浪跳動量讓這個交易毫不費力。稍後,它又得到了穿過首波下跌浪低點劃出的起始線的支撐。在這條線被刺穿後,兩次不起眼的上漲都受到了它的壓制。在下跌通道底部的最後一波里,賣盤枯竭,股票出現了短暫的上漲,沒有到見頂後首個低點的上方。8月,價格在56附近找到支撐。

正如我們所看到的,威科夫的解盤圖包括了對每一次價 格變化的考量,這一點在當今波動頻繁的情況下是無法做到的。爲了避開這個問題,我採用了基於時間段的收盤價所形成的波形圖,時間選擇從1分鐘到1日的任意時段。然而,這是不穩定的,我還在依靠基於時間的數據。爲了避免這種不穩定性,我就經常採用基於跳動量的圖形,包括了基F預先確定的跳動數量或者價格變化所制訂的單獨的價格棒形圖。比如,每一個3 000跳動量的棒形圖都有同樣數量的價格變化。在正常的交易條件下,標普的3 000跳動量棒形圖跨度大約爲5分鐘。然而,在經濟報告發布後交易活動增加時,在3000跳動量的3個棒形圖中,每-一個都可能會在5分鐘內出現。因而,跳動量棒形圖反映出交易活動的情況,標註在每個跳動量棒形圖下面的成交量顯示出實際的成交股數或者手數。但是,跳動量棒形圖持續的時間各不相同,前一個跨度可能爲4分鐘,而下一個則可能持續18分鐘,全都取決於交易的速度。威科大看到了活躍度的重要性,但他沒有辦法制作跳動量棒形圖。因而,他採用了大多數情況下判斷股票市場活躍程度的-種更爲原始的方法:測量每一波浪 在股價紙帶上運行的長短。

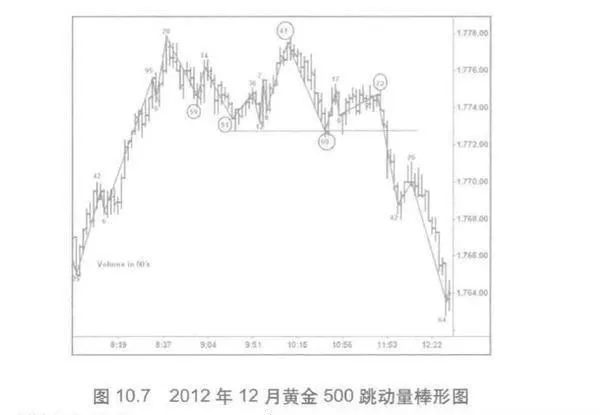

圖10.7中,2012 年12月黃金的500跳動量棒形圖,初始的價量表現當仁不讓。大量的跡象表明,下跌浪將在2012年9月25日到來。在這一天裏,標普和很名股票也都遭遇了巨大的拋盤。以衝擊高點的最後一波上升浪的衝力減弱開始,跳動量(2000) 在這個位置上急劇收縮。緊接着的兩波下跌浪,跳動量分別是5 900和5 100。在頂部的二次回踩中,波浪跳動量增加到了4 100。儘管多方作了如此大的努力,黃金仍然不願創出新高,而且我們現在知道市場遭遇了大量的拋盤。在隨之而來的下跌中,下跌波浪跳動量(6900) 是圖形上迄今爲止最大的。一個相對平緩的3浪模型從這個低點逐步展開,它表露出來的信息顯然看跌一7 200的跳動量、持續54分鐘和一個很低的上傾角度。大量的時間和跳動量,但沒有取得任何向上的進展(圖10.3也是如此),這是典型的弱市特徵。當波形圖上出現這種現象時,我們要異常謹慎,它表明調整即將來臨的概率非常大。

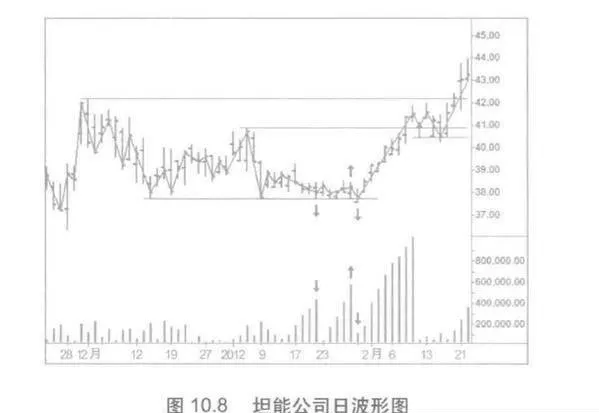

圖10.8, 2012 年1月期間的坦能公司(Tennant Corp.)出現了類似的現象。這幅用於表現每日價格的10美分波形圖,在2011年12月形成了支撐線。從這個低點開始的首波上漲,沒有能夠吸引到足夠的買盤支持。再次的試探也讓人忐忑,價格在這個低點上盤旋了數日。在盤整期間,一波下跌浪持續了5個交易日。緩慢的時間再聯繫上沉重的成交量和相對平緩的下降角度,有兩種解釋:其一,空頭消化了所有的買盤;其二,背黑鍋又出現了,多頭正有條不紊地掃盤。兩波上升浪之後,股票以更大的成交量上漲,多頭亮出了底牌。在最後的下跌浪中,空方想方設法擊破支撐線,但沒有人響應,價格漲得不亦樂乎。這些幾乎平直的波浪,說明了打壓盤的存在。