交易和技術分析簡直太簡單了。你可以在互聯網上找到各式各樣的交易系統,這些軟件會告訴你如何在a點買入,在b點賣出,僅僅4個月獲利就可高達300%。

技術分析的書最推崇在突破或者跌破趨勢線時買入。趨勢確實需要有突破才能持續,但這些突破大多都以失敗告終。同樣,跌破趨勢線本身也沒多少保障可言。趨勢線破位之前的情況,趨勢線破位的方式,揭示給我們的內容會更多。那些懷疑一切的人搬出了“線劃出來就被打破”這種老生常談的論調。那又能怎樣?價格運動發展着,線被打破了,可以重新再劃。

支撐線和阻力線:劃出交易區間人說,劃支撐線和阻力線是爲初學者準備的。但你會驚奇地發現,不能用線條凸顯出交易區間內情況的人,居然有那麼多,而能識別價格運動所環繞的那條水平線的人,居然更少了。

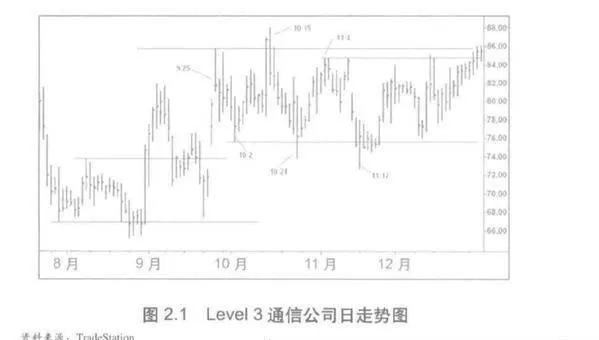

先看一個典型的交易區間,Level 3通信公司(圖2.1)。 9月25日的高點之後出現了大量的橫向移動,阻力線從這個高點穿過,而10月2日出現的低點成爲了支撐線。我爲什麼選擇這兩個點作爲阻力線和支撐線呢?10月15日和24日的高點和低點同樣很合適,甚至可能更合適,畢竟見頂的日子是15日。在現實的情況下,我或許會在10月的高點和低點框定交易區間。但從右往左回看,這兩條粗線講述的內容就更豐富了,使10月和11月的突破失敗顯得更加戲劇化,要麼走高,要麼走低。

在10月2日和24日兩點之間,空方試圖控制該股,迫使價格更低。然而,在它的每一次嘗試中, 多頭都作了抵抗,把價格重新拉昇回來。這是一個很重要的信息,告訴我們多頭仍然處於優勢地位。接下來,10月2日的支撐線把多空雙方的爭鬥展現在我們眼前。12月下旬,支撐線上移,多頭逐漸戰勝了空頭。價格持續上揚,加上大部分日收盤價都處於當日高點這: -事實,告訴我們更有可能的情況是大牛市即將到來,而不是寬幅震盪。它表明,該股已經處於強勢買方的掌控中。

9月25日高點上劃出的阻力線在10月14日被擊穿,並於15日出現了最高的收盤價。這一刻起, 多頭似乎已經取得了主導地位。空頭在次日扭轉了局面,並把價格打回到交易區間內。這個反轉動作威脅到從8月份低點啓動的上漲趨勢,並一直持續到10月24日和11月17日,這兩個交易日的價格不配合而一度跌破趨勢線。大家可以留意到,10 月份的高點在本交易區間沒有發揮任何作用。從10月24日的低點開始算起,11 月4日成爲了交易區間高點,該高點還形成了阻力線,並在12月份遭遇了兩次阻擊。因此,從一個更大範圍內的交易區間來看各個不同的交易區間,這是一種很通常的做法,尤其是跨度爲數月的時候。

圖2.1的交易區間的波動幅度大約是10月份最高價格的20%,可以看成中等規模的交易區間。在小時走勢圖上,有很多小型的交易區間,它們從高點到低點的波幅小於1%,但這樣的情況最多隻會持續幾天。儘管支撐線/阻力線不可能總像在圖2.1中看到的那樣,活靈活現地把我們沒有把握住的東西說出來,但在下行過程中,圖形確實顯示出低點和高點正穩步下移。

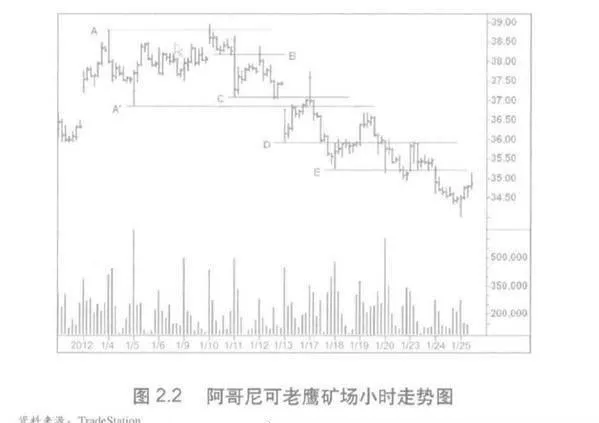

正如圖2.2顯示的阿哥尼可老鷹礦場(Agnico Eagle Mines)小時走勢圖,線條揭示了價格與以前所劃的各種線條之間是如何相互影響的。交易區間AA'是圖形上的主要區間,包含一個較小的區間BC,但這個區間沒有能夠支撐市場。到支撐線D爲止的這一波下跌,導致進入一個更大的交易區間。還有最後一次企穩回升,但是這次企穩回升在2012年1月17日的一次上衝之後就結束了。價格棒形圖上虛弱的收盤價,揭示出大量賣盤的存在。價格多次反覆,多方想收服它下方的失地,最後一搏出現在從支撐線E發起的上攻中,使支撐線D也變成了一條軸心線。通過劃出這些線條,交易員能夠據此預測價格在以前的支撐線/阻力線附近時,將向頂峯移動,還是向谷底移動。正因爲如此,線條就成了交易員武器庫的一個重要組成部分,尤其是當它們與趨勢線、通道和價量形態一起使用的時候。

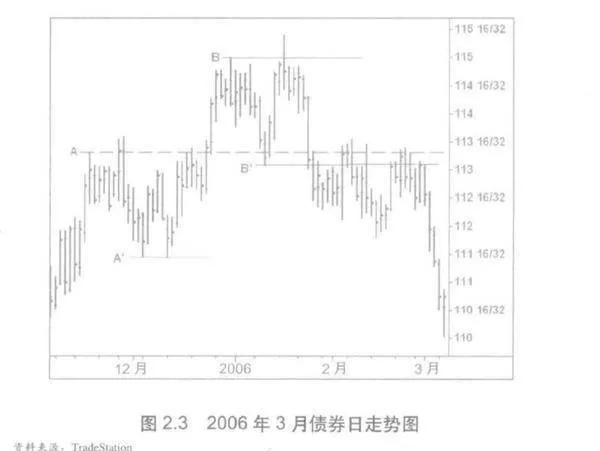

在日走勢圖,上,有些會出現最有用的軸心線。如2006年3月債券的日走勢圖(圖2.3), 2005年11 月下旬的高點穿過阻力線A,2006年1月,阻力線A變爲支撐線,轉而又在2006年2月遭遇兩次阻擊,再次成爲阻力線。2月份的兩次恢復性上漲是突破失敗前的試探,由此形成的阻力線B'出現在A線下方。軸心線本身並說明不了強弱,也不發出買入還是賣出信號,只是單純地顯示可能反覆作爲支撐線或阻力線。然而,價格可能在數週或者數月內,一直都在它的周圍。很多時候,在頂部形態中的最後-漲,或是底部的最後一跌, 都會伴隨着軸心線一起出現。

通過觀察價格和成交量變化,這條線變得意義非凡。第一步,你必須學會看這些線條。經過練習,你只需瞟一眼, 就能看出這些線條間的相互關係。

劃平行線時,我們會在交易區間的上下邊緣反覆看到“假動作”。對比圖2.1顯示的10月15日的假突破與圖23顯示的3月債券在.2006年1月份的上衝。藉助於線條,所有這些行爲都是顯而易見的。在圖2.1中,2003年7月至8月的小交易區間跟11月17日的下跌情況一樣,都在一次假摔之後,市場轉牛。交易區間呈水平形態。它們通常有三種走勢:一是漫長而難熬的橫盤整理拖死多頭:二是價格波動的量級逐步收窄到一個均衡點,形成一個頂部形態:三是假突破突破失敗。