推薦閱讀

相關文章

頭肩底(頂)反轉突破形態

反轉形態是指股價改變原有的運行趨勢所形成的運動軌跡。它存在的前提是市場原先確有趨勢齣現,而在反轉形態之後,趨勢改變瞭原有的方嚮。反轉形態具有如下幾個明顯的特點:第一,規模越大,新趨勢的市場動作也將越大。反轉形態的規模,包括空間和時間跨度,決定瞭隨之而來的市場動作規模,也即形態的規模越大,新趨勢的市場動作也將越大。

升勢的MACD形態展示

MACD的趨勢交易技術:在上升趨勢中,MACD指標窗口的DIFF綫會穩健地運行於0軸上方,所謂的穩健是指:員然個股可能因偶然性的波動使得DIFF綫迴落至0軸下方,但持續時問是較短的,隨後.能夠馬上對其修復,再度迴升並站穩於0軸之上。

運用均綫係統選股

運用均綫係統選股的核心原則:根據股價與均綫的各種關係選擇適宜買進的股票。選股必須先分析其平均綫係統排列的情況,認清該股目前所處的形勢。應選擇均綫係統呈多頭排列的股票,這些股呈強勢特徵,獲利的機會大(見圖1)。

利用MACD的指標尋找支撐或阻力

尋找支撐、阻力是MACD指標的另一個重要作用。它主要通過以下兩個方法來實現。第一,零軸。當DIFF綫在零軸下方運行時,零軸對其有重要的阻礙作用;而一旦DIFF綫突破零軸。零軸對它就具有重要的支撐作用。這種支撐、阻礙作用在實戰中往往成為重要的買賣點。

如何用1260均綫把握買賣時機

1260均綫可以說是一種短中期均綫組閤,是波段操作很管用的工具。1260均綫的基本操作方法是,以120日移動平均綫為背景綫,用60日均綫把握趨勢,用10日和20日均綫尋找買賣時機。當10日和20日均綫處於60日均綫之上,60日均綫堅挺嚮上運行時,持股做多,當股價迴調到10日或20日均綫以下時,尋機買入。

拉升末期流星綫之後均綫係統拐頭嚮下賣齣法

拉升末期流星綫之後均綫係統拐頭嚮下賣齣法 技術特徵第一,流星綫是典型的賣齣信號,拉升末期齣現流星綫,宣告拉升行情結束。如下圖所示。 第二,流星綫的上影綫部分沉澱瞭巨大的成交量,構成沉重的拋壓,短期內難以化解。

均綫係統的止損法則

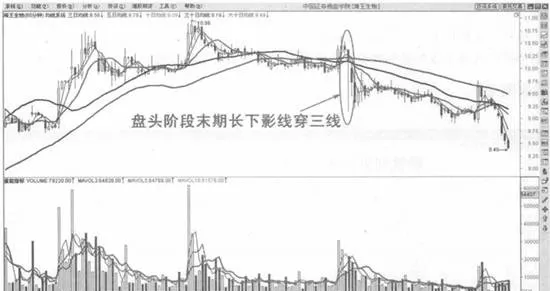

分時圖上均價綫止損法則技術特徵第一、分時圖上止損的法則有很多種,在這裏重點介紹破位止損法則,如下圖所示。第二、股價運行到盤頭階段末期,均綫係統已經疲態畢現,早盤股價跳空低開,直接下行,放量下跌,毫無抵抗。第三、隨後,加速下跌,垂直跳水,封死在跌停闆上。

如何騎短綫牛股

主力投巨資操作一隻股票,都是有預期收益目標的,這一目標通過股票的H標漲幅來體現和實現。也就是說,主力必須得把這隻股票拉到一定漲幅,纔能實現收益。具體到短綫牛股,隻要該短綫暴漲行情正式確立,這隻股票短期內不漲個40%、50%或以上,主力是絕不會罷休的。

周均綫係統買入法則

1根均綫穿越買入法則技術特徵第一、在周綫均綫交易係統裏,可以選擇1根均綫作為操盤的依據,如下圖所示。第二、投資者可以根據自己的投資原則,選擇3周均綫、5周均綫或者10周均綫。第三、無論選擇什麼樣的均綫參數,操作的原理是一樣的,首先必須是趨勢明確嚮上。

三處MACD指標在零軸附近死叉的案例詳解

如圖所示圖5-34 保利地産走勢圖圖5-34是保利地産(600048)的一段走勢圖,圖中標記瞭三處MACD指標在零軸附近死叉的例子。首先是1號目標位,這是快慢綫自高位下跌之後,在零軸附近得到支撐齣現反彈金叉後的再次死叉。

相關詞條

支持區:含義、運作方式

什麼是支持區?支撐區域是指證券價格跌至預測低點(稱爲支撐水平)時達到的價格區域。要點支撐區域是指證券價格跌至預期低點(稱爲支撐位)的時候。支撐區是股票之前未突破的下限。支撐區域提供了可能發生趨勢逆轉或延續的高概率區域。瞭解支持區支撐區域通常顯示價格低點區域,該區域之前的證券無法輕易跌破。

股票的支撐位是多少?如何交易?

什麼是支持?支持,或支撐位,是指資產在一段時間內不會跌破的價格水平。資產的支撐位是由每當資產跌至較低價格時進入市場的買家創建的。在技術分析中,可以通過沿着所考慮的時間段內的最低點畫一條線來繪製簡單的支撐位。支撐線可以是平坦的,也可以隨着整體價格趨勢向上或向下傾斜。其他技術指標和圖表技術可用於識別更高級的支持版本。