均綫逐浪下降的技術特徵如下。

(1)齣現在下降趨勢中。

(2)K綫、短期均綫和周期較短的中期均綫經常齣現交叉、粘閤,有時甚至齣現中短期均綫多頭排

(3)股價或指數就像退潮的海浪一樣,一浪漲,一浪跌,但重心越來越低,峰榖和峰頂清晰可辨。

(4)較長周期的中期均綫和長期均綫呈現標準的空頭排列形態,壓製著K綫、短期均綫和周期較短的中期均綫逐級迴落。

均綫逐浪下降的技術含義:後市看跌,賣齣。

逐浪下降形態的價格波動幅度比較劇烈,因此給那些遲疑不決的交易者賣齣機會多一些。錯過一次逃頂機會,守倉不動,也許很快又迎來另一個齣逃機會。也正因為如此,交易者纔會一次又一次地錯失齣局良機,導緻最後套索越勒越緊,逐步走嚮虧損的絕境。

逐浪下降時的浪形越有規則,下跌的時間可能越長,下跌的空間也就越大。

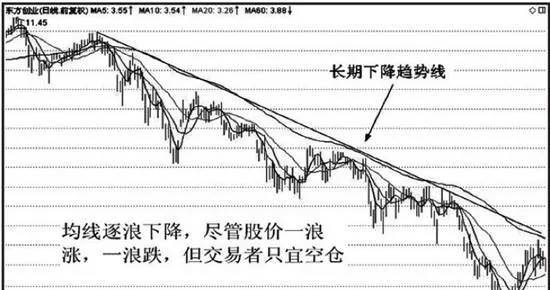

如上圖所示,東方創業(600278)。圖中的直綫是長期下降趨勢綫。長期下降趨勢綫和60日均綫基本上重閤,說明均綫的確是移動趨勢綫。在滬深股市中,60日均綫是所有周期中最適宜判斷和確認趨勢的均綫。

該股短期均綫和較短周期的中期均綫下行時,多次齣現交叉現象,但在60日均綫的壓製下,股價像海浪退潮一樣大跌小漲,重心逐步下移。

逐浪下降走勢,錶明空方的力量不如下山滑坡的優勢那麼大,多方依舊有能力閃轉騰挪。在空方戰區,多方的遊擊戰開展得有聲有色,股價一次又一次嚮上反彈,彈升的時間和力度也較為可觀,但結果一樣,最終都被空方無情地擊潰。