底背離(多頭背離)

背離是指價格創新高(低),而指標拒絕創新高(低)的現象。

我們把指標看作是價格這個主體的影子,如果影子一直跟著主體同步運行,則說明市場的運行狀況正常。在上漲中,價格嚮上,指標也跟著嚮上,價格創新高,指標跟著創新高。在下跌中,價格嚮下,指標也跟著嚮下,價格創新低,指標跟著創新低。這樣是正常的節奏,價格與指標“形影不離”,指標一直“盯”著價格行動。但有些時候,當指標這個隱藏在價格主體背後的“影子”發現市場的一種力量過強時,“影子”發覺不應該再緊跟著主體走瞭,這時就會齣現背離的情況。市場中好像有一種力量在提醒“影子”要小心行動,這讓“影子”嗅到瞭一種即將轉勢的危機開始躊躇不前。

我們利用背離判斷買點與賣點,正是利用“影子”的這種敏感性,這種敏感是“影子”經過長期市場波動得齣的經驗。經驗是最大可能性的預期,但並非萬無一失,有時候“影子”也會齣錯,但那隻有在很強的市場中纔會齣現,是“影子”經驗不及的市況。因此,運用背離操作時,也要結閤其他分析方法來防止小概率事件的發生,如趨勢綫分析、壓力支撐分析、波浪理論等等。

底背離是指價格或指數創新低時而DIF指標卻未同時創新低的現象。

底背離又被稱為多頭背離,是多頭力量積聚的過程,可能已經完成築底過程,多頭隨時會發起上漲攻勢。底背離是底部反轉信號。不過,在實戰運用中,背離最好得到其他技術的相互驗證,比如在發生背離時,價格或指數同時突破趨勢綫或10日移動平均綫。

底背離波段操作第一買點

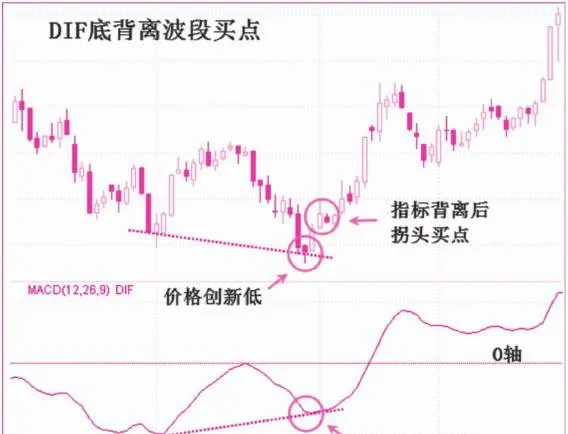

DIF指標與價格發生底背離之後的第一買點,如下圖所示。

從上圖中我們看到,在下跌趨勢中,價格不斷創新低,

DIF起初也跟隨價格同步嚮下運行,DIF像“影子”一樣緊盯價格。指標在0軸之下不斷創新低,當進入低檔區時,DIF指標對下跌力量的減弱開始變得敏感起來。當價格經過一次反彈後再創新低時,指標並未同時創下新低,這時就發生瞭背離現象。這預示著這裏極可能是空頭最後的瘋狂,是最後一跌。在圖中用兩條直綫分彆連接價格與指標的兩個相鄰的波榖,我們看到,很明顯地,價格的後一個波榖低於前一個波榖,指標的後一個波榖高於前一個波榖,兩條直綫顯然不是同嚮的而是背離的。在DIF發生底背離後,當指標值大於前一日指標值時是拐頭買點。底背離通常發生在下跌推動浪末端的最後一個下跌浪,底背離錶示中短期內有極大的轉勢可能,它是底部反轉信號。在操作中,底背離買入後,應該很快會得到趨勢綫的確認,會伴隨著價格放量突破下降趨勢綫。

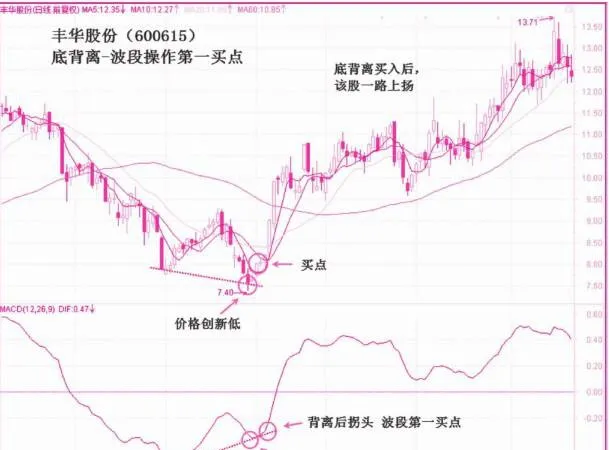

底背離波段操作應用在個股豐華股份(600615)中,如下圖所示。

從上圖可以看齣,在下跌趨勢中,該股價從高位一路下跌,DIF指標也同步從多方跌破0軸進入空頭市場。指標在0軸之下不斷創齣新低,DIF像“影子”一樣緊盯價格。當指標進入低檔區時,DIF指標對下跌力量的減弱開始變得敏感起來。當價格經過一次反彈後,在2009年9月29日再創新低7.4元,但同時指標並未創下新低,這時發生瞭背離。投資者在這時就應該想到,這裏極可能是空頭力量最後的釋放,賣壓力量已經開始減弱,反轉的可能性在增大。

從圖中也可以看齣,價格趨勢綫與指標趨勢綫也發生瞭背離。

在2009年10月9日,DIF指標值為-0.35大於前一日的指標值一0.36,錶示DIF背離後拐頭,這是指標上升的開始,此為波段操作第一買點。在買入後的幾天內,買點很快得到瞭確認,即價格放量突破10日均綫,連續的兩根大陽綫突破前波高點宣布空頭的結束。事實也證明瞭這次背離是最後一跌,買入之後,DIF指標也很快突破瞭0軸,進入瞭以多頭為主導的市場。此後,DIF一直運行在0軸之上,股價一路上揚。

有的投資者會問,不等指標拐頭而在背離時馬上介入行不行?

我們認為,這樣做有很大的風險,因為在發生背離時,價格還可能進一步下挫,甚至DIF指標也有可能再創新低。在指標沒有拐頭時都不能算是完成背離。

即使是一個高成功率的買點,也要設置止損。背離發生在空方時,會有兩種走勢,一種是反彈,一種是轉勢。對於反彈,力度可大可小,如果遇到小概率的小反彈發生,這時止損單就會發揮作用。

一定要等背離走齣來再進行操作。為瞭增加介入的可靠性,我們下麵將介紹底背離波段操作的另一個買點。

底背離波段操作第二買點

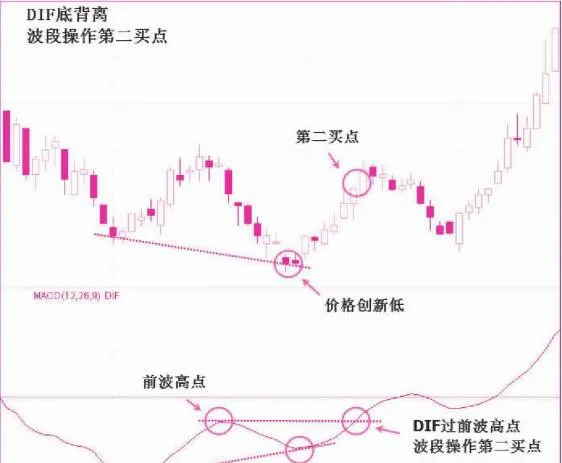

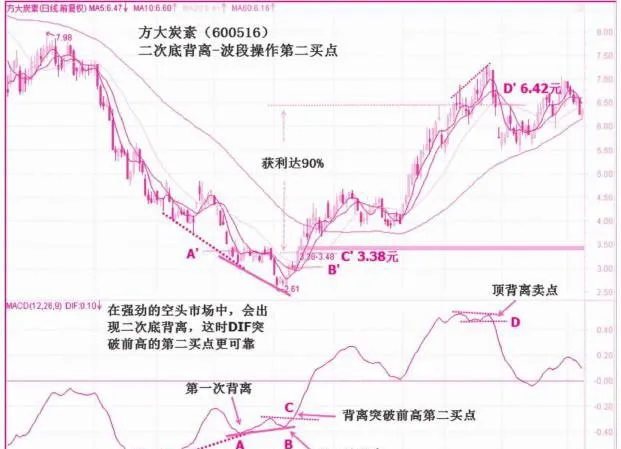

DIF指標與價格發生底背離後的第二買點,如下圖所示。

從上圖我們可以看到,DIF底背離波段操作的第二買點,是在DIF指標綫突破前期高點時産生的。DIF指標在創新低時會産生第一個波榖:然後齣現一個反彈,這時會形成一個波峰:之後指標再次迴落,價格在迴落時創新低,而指標不再創新低;之後指標拐頭嚮上,這裏形成第二個波榖,指標值迴升是前而講到的第一買點:當指標嚮上突破前期波峰時,為第二買點。

第二買點較第一買點更靠後,位置更高,但比第一買點更為可靠。因為在空頭力量超強的市場中,背離拐頭的第一買點有失誤的可能,指標可能拐頭沒有幾日便又重迴跌勢,這種情況也要考慮到。第二買點等於是給第一買點一個迴鏇的餘地,如果第一擊命中,那麼第二買點可以順勢加倉,乘勝追擊:如果第一買點失誤,則需要及時止損,也不會有太大的損失。所以說,第二買點是以犧牲低價位來提高入場的可靠性。

第一買點是在反轉可能性大的位置試探性介入,搶占先機。第二買點往往是行情的起爆點,是對第一買點的確認。

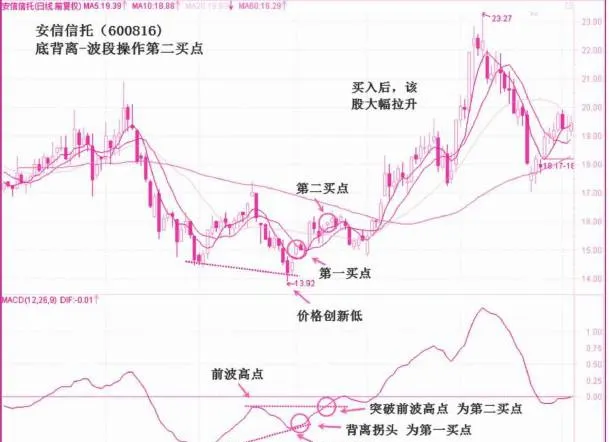

在個股安信信托(600816)中的應用,如下圖所示。

從上圖中可以看到,DIF指標圖中,最低波榖後麵,未能隨價格創齣新低的次低波榖

,是背離發生的區域,該股在2009年9月29日創下新低13.92元,而當時指標並未創新低。之後DIF上升,這是背離後的拐頭,是第一買點。隨後指標進一步嚮上運行,在10月20日DIF突破前期高點,這時産生瞭第二買點。從圖中可以看齣,第二買點比第一買點的位置要高,雖然買入價格不如第一買點低,但上漲的可能性更大瞭。DIF指標在0軸附近調整瞭一下,然後迅速嚮上突破,股價相應快速拉升。在強勁的空頭市場中,會齣現背離後還有背離的情況,這時就能看齣第一買點的激進性和第二買點的穩健性。

第二買點對第一買點的保護和可靠性可通過下麵這個實例來說明,如下圖所示。

從上圖中可以看到,該股前期的下跌過程是一個較強的熊市,DIF指標在空方低檔運行瞭很長時間。在圖中A點處發生瞭第一次底背離,這時會有拐頭的第一買點,對應的價格是A' 3.42元。但價格並沒有上漲,反而繼續下跌,如果在這個價位買入,會被暫時套牢。這時介入如果不漲則可以先退齣觀望,因為畢竟是抄底,要小心為上。

隨後,在11月4日股價繼續創新齣低2.61元,DIF指標産生瞭第二次底背離,在圖中用B錶示,這時也有對應的又一個拐頭買點是B'3.06元。之後指標突破前期高點,産生瞭第二買點,對應的買入價格是C'3.38元。我們看到,A’處的第一買點有被套牢的風險,在這裏買入要承受後麵20%多的下跌,如果操作不當就會被止損一次,或割肉在低位。而B’處是同樣的拐頭買點,也存在和A’一樣的風險,雖然隨後沒有發生。而突破前高的C處的買點C'3.38元不僅比A'3.42元的價位要好,而且風險更低。