封不住的漲停

前一節我們分析了一些漲停的情況,主要是從有沒有量這個角度去考慮的,但我們也可以從其他的角度去考慮,比如漲停封的程度。

有的漲停形態是一旦封上就全天不再打開,是一種非常強的態勢。這裏我們要分析一種漲停的常見形態,就是斷斷續續漲停的形態。

既然是斷斷續續地漲停,那麼有一點是可以肯定的,那就是每一次漲停被打開以後股價回落的幅度不會很大,否則就很難再封到漲停的位置,因爲回落幅度過大的話會動搖市場的做多意願,減少盤中的追漲買盤。當然,我們在這裏將完全控制流通籌碼的強莊股排除在外,在強莊股的表演中甚至會出現從跌停拉昇到漲停的奇觀。

股價的漲停取決於兩個方面,或者是受消息面的影響,比如公司的利多消息。或者是受到盤中主力的非市場性因素干擾。有時侯這兩種現象會同時出現。

如果沒有基本面的配合而個股出現漲停的話,一般我們將它歸結爲主力在盤中運作,由於主力一方面在往上推股價,而另一方面卻又封不住漲停價,這是一個似乎矛盾的現象。

從表面上看,我們只是看到股價上衝到漲停這個現象,首先可以排除普通投資者的一次買人行爲。當然有時候基金的某張大買單也會使股價一路上衝,但絕對不會屢次衝向漲停價。當然我們不要忘記了,主力也會有要籌碼的時候。由於沒有基本面的配合,股價上衝漲停又封不住,市場上賣單自然會蜂擁而出,主力爲了買進更多的籌碼自然不會去封住漲停,於是在每次一路買到漲停價後又放手讓拋盤殺出,再繼續買進。

這其實就是我們經常聽到的主力“拉高建倉”形式中的一種。這種現象一般出現在股價的相對低位。

如果基本面上有一定的支持,股價自然是有一種向上的衝動, 但除非是極大利多否則單靠市場自己是封不住漲停價的。而現在反覆封上漲停,就一定有主力在其中逆勢運作。

我們有很多投資朋友喜歡做短線,而短線個股的強弱與是否有主力運作密切相關,因此判斷有沒有主力成了一大任務。其實我們只要簡單看一下K線圖,如果近期出現過漲停那麼一定有主力。剩下的就是摸清這個主力的底牌了,比如實力的大小,是否被套,大概的成本區,操作的大致風格等等。當然別忘了判斷該主力是否想出逃,這是本節的題外話。

在屢次衝向漲停的這個現象中,除了有主力這個因素可以確定以外,還有一個因素是成交量。

既然漲停被屢次打開,那麼全天的成交量一定相當大,大最這個因素絕對不能漏過。

從賣方來說,由於股價出現大漲,並且盤中屢次衝上漲停,因此出現的賣壓一定是過多的。那麼買單來之哪裏?當然市場上會因爲基本面的利多消息而帶來一些,但我們知道要讓市場自己去封漲停而且數次去封漲停是不太現實的,我們寧願相信沒有這種可能性。因此這些蜂擁而來的將股價推上漲停價的買單很大一部分是來自盤中主力。

現在可以得出結論,其中的相當一部分成交量是主力的對倒盤。

主力用了很大力氣來進行對倒堆量,用意又是什麼呢?

我在本書的開始曾經說過, 主力非常瞭解市場的習慣性思維, 特別是“放量會漲”這一條。因此只要主力在盤中對倒成交量,那麼意圖就一定是吸引市場的跟進。如果主力封死漲停,那麼市場上買盤自然無法進來,而第二天則隨着基本面消息的淡化,市場又不一定會繼續追高。所以主力要抓住當天的良好時機,當市場買單跟得上時出貨。而當市場買盤跟不上時再反向運作將股價頂上漲停,畢竟在消息的支撐下拋盤還不至於讓主力害怕。這樣幾來兒去,即使主力沒有故意的對倒也還是做出了不少的成交量。

現在我們清楚了,主力的目的在於出貨。

主力要出貨與主力全身而退並不是同一個概念。

主力爲了維護股價經常會增加籌碼,因此如何將新增的籌碼還給市場始終是主力要考慮的事。一旦基本面出現利多主力是不可能不考慮減倉的,只是具體的減倉價位與市場的整個多空氛圍有關。大盤好的話可能將股價推得高一些再設法出貨,反之則消息一出就想辦法出貨,但這種出貨是正常的操作手段而不是準備完全退出。

一般來說完全退出的判斷要點是上市公司本身的基本面提升已經完成,以後不再有大的能夠預期到的基本面上的利多了。

這是歷史遺留問題,我不再展開。下面通過一個案例進行實戰分析。

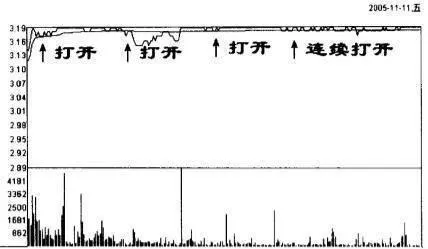

圖12-1ST天然贓(000683)2005年11月11日的實時走勢圖。

圖中顯示,股價在開盤後四分種達到漲停,然後就是在不斷地打開漲停、適度回落、再上衝漲停的輪迴走勢,全天這樣的輪迴超過20次,最後9分鐘被封在了漲停。

這是一種比較標準的封不住漲停的走勢。

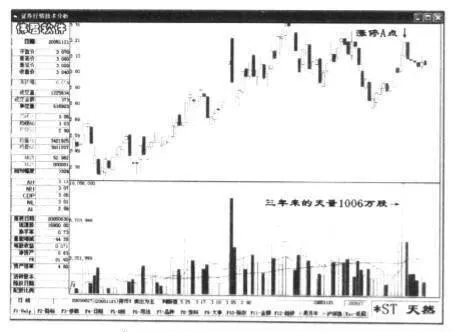

圖12-2ST天然鹼(000683)的日K線圖。

日K線圖顯示,該股前兩天的走勢強於大盤,成交量突然超過400萬股,放大四倍以上,而當天更是達到1006萬股的三年多來的天量。

天量是分析這一案例的細節所在。首先是基本面給了我們一個答案。

當天的一則公告顯示,公司通過一次股權對換,將明顯提高未來的業績。

這是量能異動的原因,但肯定只是其中之一,問題並沒有得到最終解決,因爲我們無法相信這則消息竟然無法使股價上漲5% (ST 公司漲停只有5%),而且當天的成交量居然超過前兩天已經暴漲的成交量之和。

根據經驗,如此重要的股權對換不可能完全瞞得過市場,因此必定會有一些先知先覺者提前買進籌碼。但這畢竟只是一小部分的投資者,而且公司遠在內蒙古的鄂爾多斯,很難想像兩天前因爲要公佈這一消息而突然湧人如此大量的買盤。

顯然,前兩天共800多萬股的成交量並不真實,

其中一定有主力在運作。而當天隨着消息的明朗,股價上一個臺階是必然的事,這樣主力在前兩天增加的籌碼就成爲短期的獲利籌碼。由於主力並非新主力,所以基本面的變化實際上是提供了一次短線的做空機會,加上短期又增加了倉位,主力必然會利用這次機會。

主力已經成爲漲停價附近的最大賣家。

這裏特別要注意一點:只要主力減倉,股價必然會下跌。此是題外話。

形成這一形態的原因已經明瞭,現在我們要分析這一狀況對股價未來走勢的影響。

日K線圖顯示,該股已經接近年內高點,投資者對其衝破高點必然充滿信心,但市場往往會忽視或者誤解主力的意圖。由於主力在漲停價附近實施了減倉,那麼存在兩種可能,一種是主力逐步減倉退出。從基本面考慮,該公司在資產重組以後未來的格局還沒有定,公司最終的業績等等還處於不明朗的狀態,所以這一可能性可以排除。因此只能是另外一種可能性,主力減倉是爲了買回籌碼, 因此該股未來的走勢還是可期的,只是這次主力出的量大了,減的倉多了,因此主力還應該有一個回補的動作。主力當然不 會願意高價買回減掉的倉位,所以接下來在主力的刻意運作^下股價必然會有一個回落整理的過程,等到主力把該買回來的籌碼買回來了,新高也就可期了。