(一) 認識均量線指標

在股票的技術分析中,成交量是一項相當重要的技術指標。在成交量指標中,圍繞着成交量柱狀圖上下纏繞的黃白兩線就是均量線,實際上就是成交量的兩條移動平均線。因此,均量線乂稱移動平均量線,反映了一定時期內市場平均成交情況亦即交投趨勢。均量線與常用的移動均價線的原理相同,均量線反映的是一定時期內市場成交量的主要趨向,研判時與股價均線相配合,對目前股價所處初升期、主升段末末升期,以及對股價未來變動的趨勢,起着重要的輔助作用。

均量線的計算方式如下:

均量線採用的是簡單算術平均法,即將一定時期內的成交量(值)相加後平均。如果是5日均量線,那麼用5日內的成交量之和除以5就可以得到第5日的均量線數值。一般情況下,均量線以10日作爲採樣天數,即在10日平均成交量的基礎上繪製,亦可以同時選設10日和30日的採樣天數繪製兩條均量線,其中10日均量線代表中期的交投趨勢,30日均量線則代表較長期的交投趨勢。

(二) 均量線功能分析

在研判均量線時,需注意均量線的波動並不提供所謂程式買賣中的買進或賣出訊號,也不具備移動平均線那種對股價助漲或助跌的功能。均量線反映的僅是市場交投的主要趨向,對未來股價變動的大勢起着輔助指標的作用。

(三) 均量線的運用

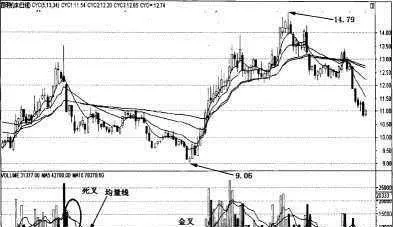

均量線的運用如下(如圖8-3):

圖8-3均量線運用

(1) 在有均量線的成交量圖中,可以看出均量線在成交量的柱條圖之間穿梭波動,從而發動股價變動的趨勢。在上漲行情初期,均量線隨股價不斷創出新高,顯示市場人氣的聚集過程。行情進人尾聲時,儘管股價再創新高,均量線多已衰退疲軟,形成價量分離,這時市場追高跟進意願發生變化,股價接近峯頂區。在下跌行情初期。均量線一般隨股價持續下跌,顯示市場人氣渙散,有氣無力。行情接近尾聲時,股價不斷跌出新低,而均量線多已走平,或有上升跡象,這時股價已經見底,可以考慮伺機買進。

(2)股市行情由上升轉爲下降後,成交量會隨着股價的下跌而逐漸萎縮,5日均量線則由高處向下滑落,當該線降到不能再降的時候,就在低位橫向波動。

其間,出現兩次相對的低點,第二次低點出現後,5日均量線若呈上翹的走勢,謂之“抬頭”。5日均量線低位抬頭是可信和可靠的買入信號。因爲主力若通過5日均量線做出騙線,則要付出一筆相當大的交易費代價。其次,成交貴是經過5日平滑移動平均過的量值,濾清了虛假因素,同時大多數浮籌已經換手,做空能量得到充分消化。5日均量線低位抬頭表明多頭已經進場,反彈在即。

(3) 當5日均量線在10均量線上方持續上行時,說明行情將繼續保持上揚態勢;相反,當5日均量線在10日均量線下方持續下行時,說明後市跌勢將繼續。

(4) 5日、10日均量線橫向移動或開始向上移動,某天或連續幾天成交量突破均量線,這是有主力在吸籌的特徵。

(5)均量線與均價線的“黃金交叉、死亡交叉”一樣,其交叉的出現都是對行悄逆轉的確認。

(6) 股價上行時只要3日均量一直保持同步上行態勢,說明行情處於初升強勢上攻階段;主升浪時一般10日均量大於20日均量。

(7) 均價線可以看出市場主力的成交價,對應的均量線可以看出市場主力的成交持倉量。

(8)對設有兩條均量線的成交量圖,當10日均量線在30日均量線上方並繼續上揚時,行情將會保持上漲勢頭;反之,當10日均量線在30日均量線下方繼續下跌時,顯示跌勢仍將繼續。而均量線不論是向上或向下拐頭走勢,都預示着行情可能轉勢,是一種警戒信號。當10日均量線與30日均量線交叉而出現移動平均線理論中的黃金叉或死亡叉時,則是對行情轉勢進行的確認,這時應S合其他技術指標一併研判,作出有利的投資抉擇。在盤局時,10日均fi線與30日均量線表現出糾纏不清,而最後10日均量線向上或向下突破30日均量線,則可預示行情打破盤局的方向,是一種較爲準確的突破輔助信號。

(9)一般來說,如果5日、10日與40日均量線均向上運行,特別是40日均量線剛剛從止跌企穩狀態中調頭向上,則說明本輪上攻行情剛剛啓動。

投資者可以大膽買入,買入點可以選在股價回調、成交量經過大幅縮小之後。在一輪主升浪當中,僅用10日均量線也可以尋找出買入信號,即在10日均量線走出圓弧底形態時可以考慮買入。

在研究大盤的賣點時,應首先看大盤的40日均量線、10日均量線、5日均量線三者之間,是否會在股價上行一段時間後走出空頭排列狀態。如果走出空頭排列狀態,則說明盤面已接近頂部,特別是40日均量線從上升轉爲走平甚至微跌時,則其頂部徵兆(至少是短期頂部徵兆)確定無疑。如果成交量也大幅縮減,則大頂部來臨。