Herbert Simon是最早提出“有限理性”观点并对“有限理性”理论的发展作出重大贡献的决策理论学家之一。他认为,人的理性是在心理环境的限度内起作用的,这个环境的限制使决策者只能选择一定量的要素作为其决策依据的“给定条件”;在风险决策中,决策者是以主观预期收益水平的心理标准代替理性状态下的效用最大化标准进行备选方案选择的,从而发生对效用最大化的偏离,呈现出有限的理性。

在证券市场上,投资者所处的决策环境是复杂和不确定的,决策任务中的备选方案不是现成的,一般不存在闭环的、数目有限的备选方案供决策者选择,而全都是要决策者独创地提出的。并且面临着信息的不完全,因为进入决策空间的信息流是不间断地随时会流入的、信息内容随时会发生变化的。因此,在这种开放性的风险决策问题上,投资者需经历较多的、性质不同于封闭性决策下备选方案选择的认知加工。

由于人类不具备无穷的计算能力,能够加工和储存的信息必然是有限的;另一方面,人是有情绪情感、有动机需要、有个性特征的、彼此相互作用的社会人,因而在决策过程中存在着诸如上述各种心理上的理性缺陷。因此,面对开放性风险决策任务,投资者往往使用启发式策略,而不是算法策略,即他必须在正式决策之前自己先提出可行的备选方案并对各种方案的结果作出预测,且还必须根据决策环境的变化适时作出调整,选择不同的决策程序或技术;在此基础上,再根据其主观预期收益水平的偏好选出一种“满意”的决策方案。这种偏好取决于投资者的内部因素和外部因素两方面。内部因素主要指投资者的个体差异、成就动机的强度及目标的现实感等等;外部因素主要包括他人期望、群体压力、群体氛围及社会风气等等。因而这种偏好是多样的、可变的,且经常在决策过程中才形成。

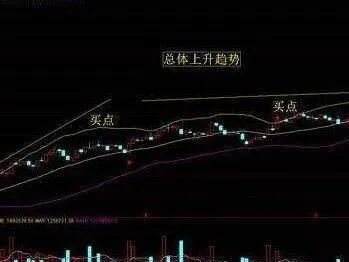

正因为投资者决策的有限理性,在对股票价格进行估计时,他更重视经验和直觉,使用了大量的异质信息和个性化、具体化、感性化、局部化的方法,并以这种估价为依据,运用简单推理和传统方法进行决策,从而使决策具有多变性。而且,决策的可变性、情感性、时间压力越强,决策程序就越具经验性和直觉性,其结果使股价的波动性增大。