在市场活动的第4步中,市场试图在步骤1的整个价格区间内形成一个钟形曲线。当此发生时,众数就开始从一端漂向价格区间的中心。

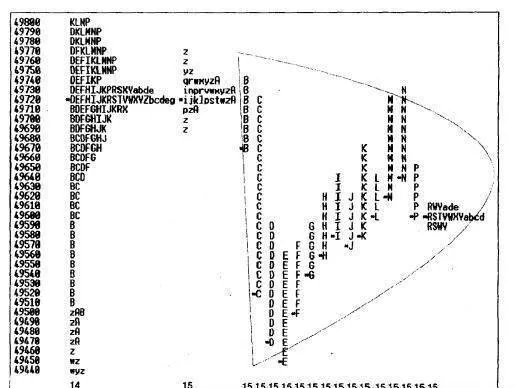

步骤4中(见图5.23)市场试图朝效率方向移动。价格的第一标准差移向起始于步骤1的价格区间的中间。合并后的特征图变成钟形。

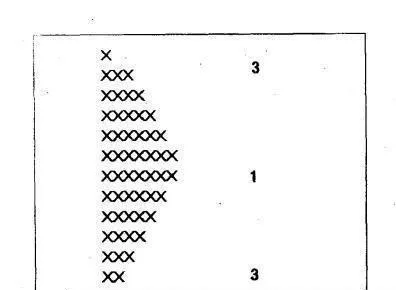

当数据类似于钟形曲线时,它自己就排列成3-1-3或D形(见图5.24)。数字指的是标准差(当然,第二标准差也表现在D形中,但“3-2-1-2-3”念起来太啰嗦了。)

大步骤的完成

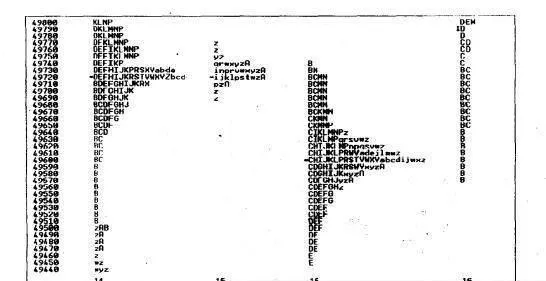

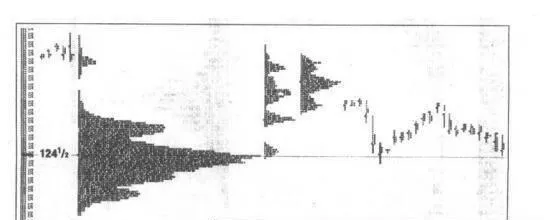

图5.25合并了所有始于3月15日b段的棒线,并且一直合并到晚盘交易结束。随着特征图的结束,一轮新的朝上的运动从众数开始,引起一个新的步骤1。

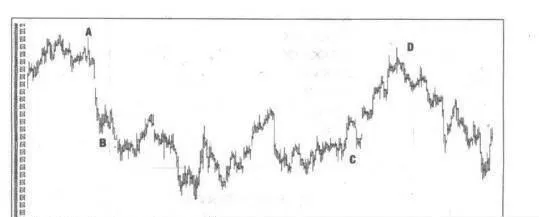

让我们在简单的60分钟图上来看看这一思想。图5.26是IBM公司60分钟棒线图。你能想象出其b形、P形和D形以及市场活动的各个步骤吗?

图5.23 市场活动循环步骤4

图5.24 3-1-3:D形成钟形

在图5.26中,所有市场活动步骤都展现出来。四大步骤从步骤1开始,步骤1从A点开始,在B点结束。然后过渡到步骤2和步骤3,步骤3在C点结束。在这一点,你可以把从A到C的整个图形想象成b形模式,其中价格区间的下面部分看起来像一个完整的钟形曲线。从数量密集区的C点开始了一轮新的向上运动:一个向上运动的步骤1回到了在A点下跌的前一个步骤1的起点。在这一过程中b形逐步恢复成D形,之后市场开始漂回众数区,这是准备开始一轮新运动的信号。

图5.25 4个步骤的完成

图5.26 市场活动循环四大步骤:IBM (60分钟棒线图)

图5.27 IBM公司市场特征图与市场活动步骤合并图

让我们看看IBM公司的这张市场特征图看起来像什么。我们将图5.26的数据组织成不同的特征图,图5.27中万A点-C点现在被合并形成一张特征图,你可以看到在步骤1分布的底部适当位置出现的b形,以及D形或未成形的钟形曲线(b形是成形的钟形曲线,仅存在于短期时间框架中)。一旦该b形模式完成,一个新的步骤1就从数量密集区启动,并反弹至下跌的起点。该下跌启动了在整个交易价格区间里创造更大钟形曲线的过程。