股票比率

现在我们才开始谈论你在公共汽车、午餐会议、小联盟棒球赛看台,上听到最多的事情。下面介绍的七种股票比率,给了所有你需要的攻击手段,以保护你的股票投资组合。

目前市盈率

我们终于提到了这个古老的价值衡量标准。阅读过第3章的内容后,你应该已经知道市盈率并不是股票衡量指标的全部,事实上,股价营收比已经被证明,能够更好地告诉我们一家公司的前景。然而,市盈率是如此广泛地被关注,因此,你应该知道手上每一只股票的市盈率。这是世界上最容易找到的衡量指标,仅仅次于股票价格本身。

第1章中曾经谈到过,市盈率的计算很简单,只要用股票价格除以它的每股收益就可以。这个数字告诉你,你花了多少钱去购买一家公司一美元的收益。价值型投资者希望购买一美元的收益所花的钱越少越好,而成长型投资者不在乎这个数字。威廉·欧奈尔甚至不看他投资组合的市盈率,但是彼得·林奇看这个数字,他在《彼得·林奇的成功投资》一书中写道:

“任何一家公司价格合理的市盈率,就相当于它的成长率,这里谈的是收益成长……如果可口可乐的市盈率是15,你会期望这家公司一年的成长率大约为15%,等等。但是如果一家公司的市盈率低于它的收益成长率,你可能找到了一只便宜股。举例来说,如果一家公司一年成长率是12%,市盈率是6,那么这是一家非常有吸引力的公司;反过来说,如果一家公司的成长率是6%,市盈率是12,那么这家公司一点都不吸引人,而且价格正在走下跌之路。

一般来说,市盈率是成长率一半的股票是非常好的股票,市盈率是成长率2倍的股票,则是非常不好的股票。我们的共同基金一直使用这种方法来分析股票。

我们再来介绍另外一种筛选价值型公司的方法,也就是目前市盈率应该等于或者低于五年来的平均市盈率,这样一来,就可以避免购买那些刚刚突破进人较高价位区域的股票。有时候,一家公司的经营状况会持续改善,而且它的市盈率会随着成长率而提升,这是那家公司发出的利好信号,你不应该因为目前市盈率比它的平均值高,而对这只股票置之不理。因此,我们只能够将这一点作为理想市盈率看待,而不是当做必要条件。

如果你选的是价值型公司,一定要密切注意市盈率;如果你选的是成长型公司,将市盈率记录在观察工作表上,但是别让它过分地影响你的决策,因为成长型投资还有更加重要的衡量指标。

必要条件:价值型公司的市盈率必须等于收益成长率。

理想状况:价值型公司的市盈率越低越好,正如林奇所指出的那样,市盈率是收益成长率一半,是一个非常好的利好信号。市盈率低于五年来的平均市盈率是另外一个利好的信号。

到哪里寻找?大部分报纸的股票行情版都列出了市盈率,如果你急着用的话,这是唾手可得的最快方式。《价值线投资研究》认为市盈率非常重要,因此把它刊登在每一张资料页的上方,当然,你也可以从互联网和股票数据库中找到这些数字。

市盈率用到了两个数字,都可以在你的观察工作表中找到。预期收益记录在预期绩效那一部分,而平均市盈率则在下面介绍。

平均市盈率

记录下目前市盈率之后,再花一点时间计算过去五年的平均市盈率,只需要将五个每年平均市盈率相加,然后除以5,就得到五年的平均市盈率,在工作表中记录下这个数字。

知道这个数字,你才会知道目前市盈率和这只股票最近的交易水平相比较是高还是低。我在刚才讨论的目前市盈率中提到,目前市盈率低于过去5年的平均市盈率的股票比较好。

理想状况:你希望平均市盈率高于目前市盈率。

到哪里寻找?《价值线投资研究》刊登了一只股票过去16年的平均市盈率,在大部分的股票数据库中也可以找到这个数字。

3,股价营收比

股价营收比现在被越来越多地使用,因为投资者发现用它来评估股票价值的优越性,它比市盈率的效果要好。我发现最有说服力的证据是詹姆斯·奥肖内西对股票市场历史的研究,你在第3章中已经阅读过。奥肖内西发现,股价营收比是衡量一家公司价值更准确的指标,因为营业收入不像收益那样,容易受到人为力量操纵。此外,这个衡量指标甚至能够帮助成长型投资者找到价格低于潜力的公司,即使是成长型公司,最好也是以便宜的价格购买。

谈到这里,你的观察工作表中已经有计算股价营收比所需要的信息。用目前的股票价格除以每股营业收入,就得到了股价营收比,将这个结果记录在工作表中。如果你持有的一只股票,现在每股价格是72美元,今年预期报告每股营业收入是47.65美元,那么它的股价营收比就是1.51(72美元除以47.65美元)。

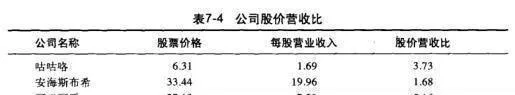

我们来举几个实例,好让你感受一下不同公司的股价营收比。讨论营业收入和每股营业收人的时候,我们谈到三家公司:咕咕咯、安海斯布希和可口可乐。我们发现,1995年,咕咕略的营业收入是1980万美元、安海斯布希的营业收入是103亿美元、可口可乐的营业收入是180亿美元。三家公司流通在外的股票数量分别是1170万股、5.16亿股、25亿股。营业收入除以流通在外的股票数量,得到每股营业收入:咕咕咯是1.69美元、安海斯布希是19.96美元、可口可乐是7.20美元。

现在,我们把股票价格加进来。1995年12月29日,咕咕咯的股价是每股6.31美元、安海斯布希的股价是每股33.44美元、可口可乐的股价是每股37.13美元。用这些股价分别除以每一家公司的每股营业收入数字,得到每一家公司的股价营收比,如表7-4所示。

表7-4公司股价营收比

这些数字对你来说意味着什么呢?它们告诉你,如果你购买了每一家公司的股票,那么你花了5.16美元购买可口可乐1美元的营业收入,但是只花了1.68美元,就能买到1美元百威啤酒的营业收入,从这个衡量指标来看,安海斯布希是比较好的选择。为了满足好奇心,我们来看看1996年,每一家公司的表现如何。1996年12月31日,安海斯布希的收盘价是40美元,可口可乐是52.63美元,安海斯布希一年上涨了19.62%,可口可乐上涨了41.75%。然而,仅仅比较.一年的数字,不能形成定论,但是这个例子告诉我们,比较好的便宜股通常在短期内不一定有好的表现。“通常”这个字眼永远不能出现在对股票行为的讨论中。

然而,我们将时间拉长来看,经股票分割调整后,安海斯布希1995年的收盘价是16.72美元,可口可乐是41.38美元;2006年,安海斯布希的收盘价是49.20美元,可口可乐是48.26美元,安海斯布希11年上涨了194%,可口可乐只上涨了17%。

理想状况:除了公共事业部门之外,所有公司的股价营收比都是越低越好。你当然希望花尽可能少的钱,购买一家公司创造的营业收入。奥肖内西寻找的是股价营收比低于1.5的公司,大部分公司的股价营收比也恰好在这个数字上下。我喜欢股价营收比低于2的公司,但这只是理想状况,并不是必要条件。1996年7月,微软的股价营收比大约是9,和我偏爱2以下的数字相比,微软的这个衡量指标奇高无比。但是接下来的6个月,微软进行了股票分割,而且股价上涨了200%,如果坚持股价营收比低于2,你就会错过微软这么好的股票。从另一方面看,你会选择股价营收比大约是0.76的IBM,后来IBM上涨了60%。因此,和所有的投资准则一样,有时候这个比率有效,有时候则会失灵,然而,历史告诉我们,股价营收比低是一个好兆头。

到哪里寻找?你的观察工作表已经有股票价格和每股营业收入的数字,因此,你可以使用电子计算器自己算出一只股票的股价营收比,用股票价格除以每股营业收入即可。

你也可以在互联网上找到股价和每股营业收入数字,有些网站甚至已经列出了一家公司的股价营收比,另外,在大部分股票数据库你都可以找到这个数字。

一些流行的杂志,比如《精明理财》和吉朴林个人金融杂志,有时候也会在潜力股总表中列出股价营收比。

市净率

我在第1章提到,市净率的计算方式是拿一只股票的价格,除以如果现在有人清算这家公司,其股票的清算价格,这是第二个常用的价值衡量指标,仅仅次于市盈率。这个指标告诉你,你花了多少钱购买一家公司的实际资产。

实际上,市净率对于我来说没有什么用处,我更加在意一家公司如何利用它的设备去赚钱,而不在乎那些设备的拍卖价值。如果我真的希望用同样的钱购买更多的设备,那么,我就会亲自去拍卖现场。我希望看到工人们发挥他们的技能,将设备的产出化为利润,这才是投资的重点所在。

然而,知道如果一家公司破产之后,你仍然能够收回一部分钱,未尝不是一件好事。成长型投资者根本就不关心市净率,但是价值型投资者希望看到这个比率低于1,这表明他们花的钱比公司的拍卖价格还要低。

理想状况:市净率越低越好。市净率为1,表明你花的钱与公司的拍卖价格相同;市净率低于1,表明你花的钱比公司的拍卖价格还要低。本杰明·格雷厄姆推荐投资市净率低于0.66的公司,但是,这样的公司现在是很难找到的。

到哪里寻找?每股账面价值可以用一家公司资产负债表上的数字计算得到,拿普通股的股东权益除以流通在外的股票数量,然后,用目前的股票价格除以每股账面价值,就得到市净率。

如果你宁愿拔光所有的眼睫毛,也不愿自己动手计算市净率,这样的人不只是你一个。幸好,《价值线投资研究》刊登了一只股票过去16年的每股账面价值,另外,你也可以在互联网和股票数据库中找到一只股票的市净率。

流动比率

你从第1章了解到,流动比率是衡量一家公司支付短期账单能力的最常用比率,计算方法是用流动资产除以流动负债,非常简单,这个比率通常以倍数来表达。比方说“流动比率是3倍",意思是说,一家公司的流动资产是流动负债的3倍,这是一个好消息,或许这家公司的流动资产有30万美元,而流动负债只有10万美元。一家公司的资产相对于负债越多,那么它应付意外事故的能力就越强,为什么?很简单,因为它拥有的资产多于欠别人的债务,这是每一个人都喜欢看到的情况。计算一下流动比率,然后将这个结果填入观察工作表中。

必要条件:观察表上的每一家公司,流动比率至少应该是2(2倍或者2:1,这是流动比率另外的表达方法)。

理想状况:越大越好。

到哪里寻找?一家公司的资产负债表上列出了资产和负债项目,但是,现在我们已经深深地喜欢上了《价值线投资研究》,因此,可以直接引用上面刊登的数字。每一张资料页左边往下一半的地方,有一个称做“流动财务状况”的方格,在那里你可以找到流动资产和流动负债。和前面讲的一样,你也可以在互联网和大部分股票数据库中找到流动比率。

速动比率

你从第1章了解到,速动比率是用现金和现金资产除以流动负债,当评估一家公司应对短期危机或者机会时,速动比率比流动比率更严格。流动比率比较的是流动资产和流动负债,但是,我们都知道将500万美元的存货转化为硬通货现金,并不容易。相比之下,现金总是可以随时动用,不需要转换,也不

需要说服别人相信它的价值,这也是为什么速动比率用一家公司的现金资产和它的债务相比较的原因。稳健的速动比率告诉你,一家公司做好了应对短期需求的准备,动手计算出速动比率,然后把它填进你的观察工作表中。

必要条件:工作表上的每一家公司,速动比率至少应该是0.50,也就是说,一家公司持有的现金至少是其流动负债的一半。

理想状况:越大越好。

到哪里寻找?一家公司的资产负债表上列出了流动资产和流动负债项目。但是,就像计算流动比率需要用到的数字一样,《价值线投资研究》在每一张资料页的“流动财务状况”方格里,刊登了现金资产和流动负债。你也可以在互联网和股票数据库中找到速动比率。

最高和最低

最高和最低是指一只股票的预期最高涨幅和预期最低涨幅,以百分比的形式来表示,尽管你已经列出预期股票高价和低价,但是,有时候百分比可以使情况变得更加清楚。

理想状况:最高和最低预期涨幅都是越高越好。

到哪里寻找?《价值线投资研究》刊登了一只股票的预期高价和低价,你已经在观察工作表的“预期股票高/低价”栏用到了这些数字,紧挨着预期高价和低价,《价值线投资研究》把这些数字转化成未来3~5年的变动百分比。当然,你也可以利用工作表上的当前股票价格和预期股票高/低价,自己动手计算变动百分比。

你能够使用的预期值有很多来源,比如说杂志文章、财经报纸、互联网,等等。